|

||||

|

|

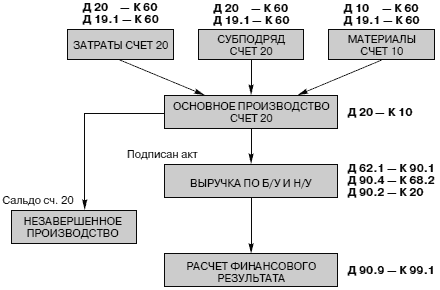

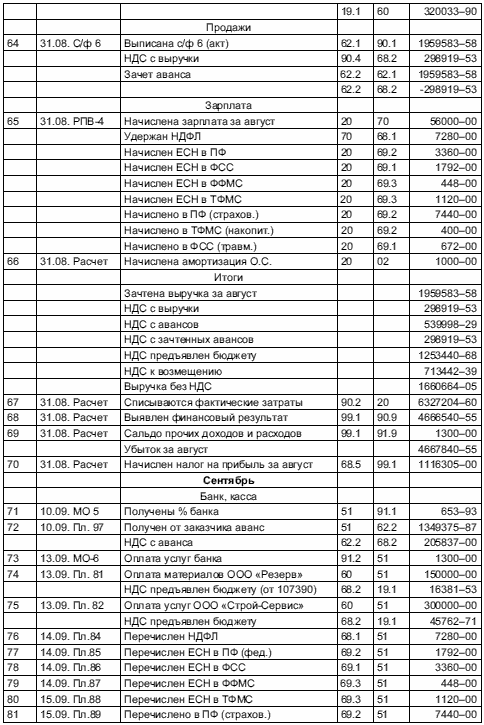

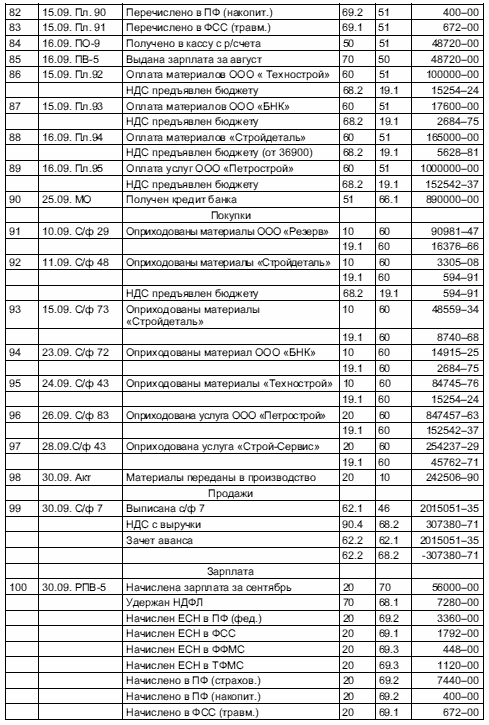

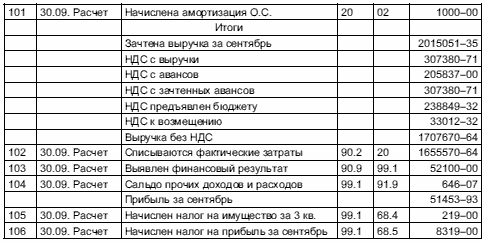

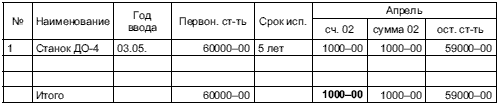

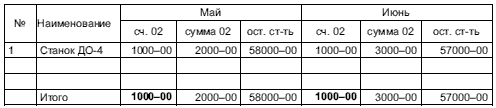

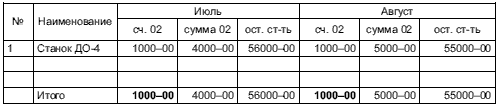

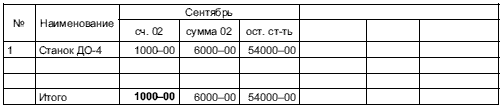

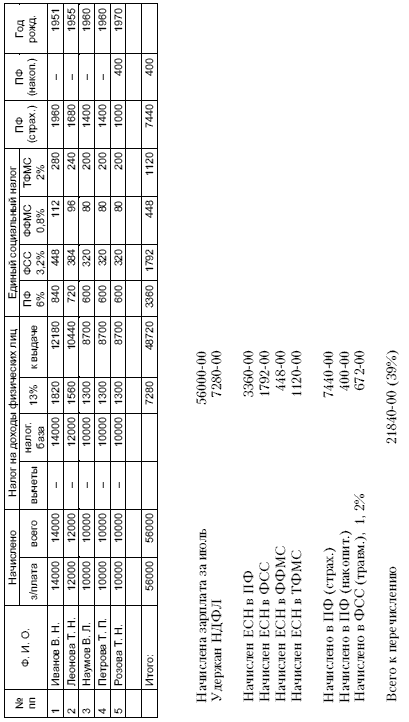

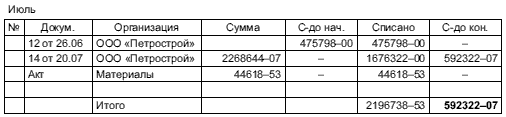

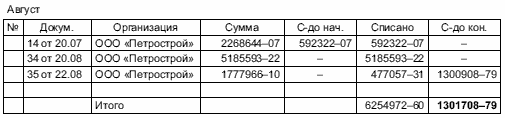

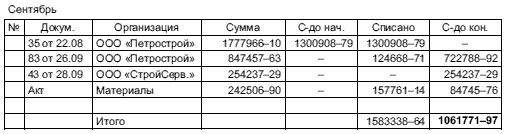

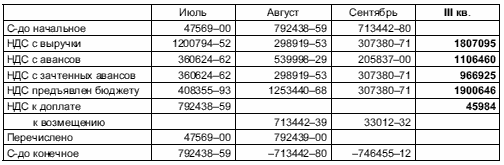

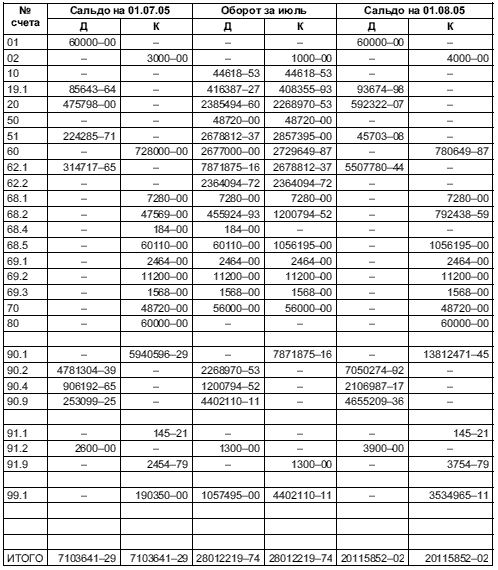

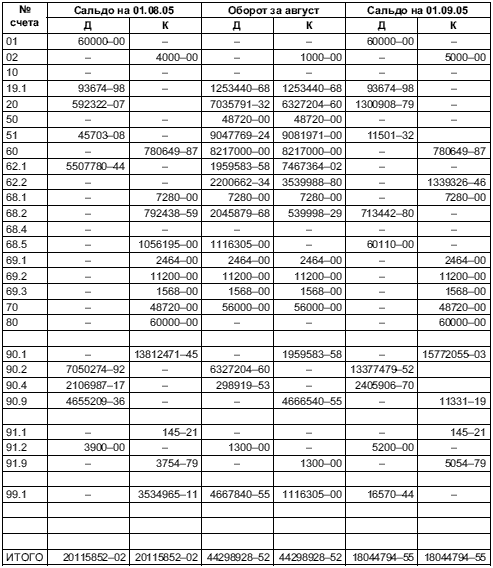

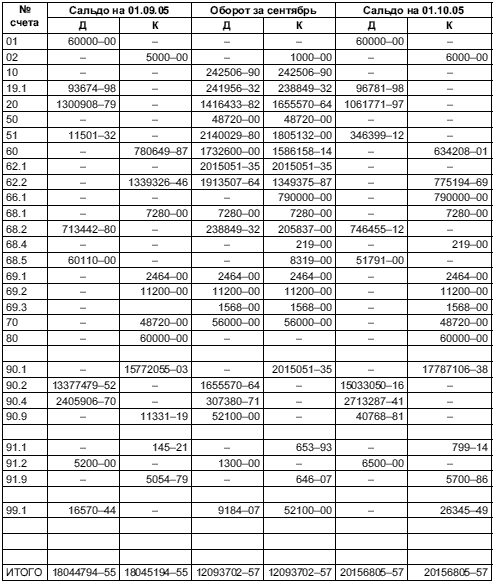

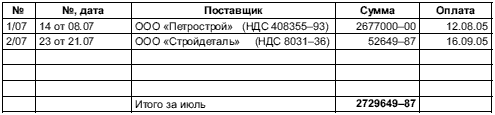

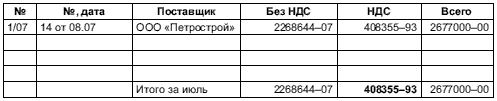

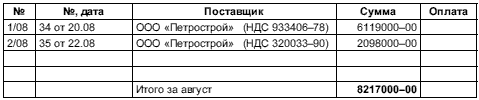

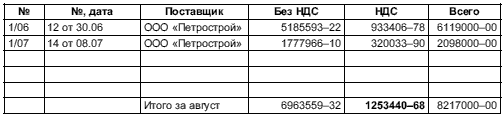

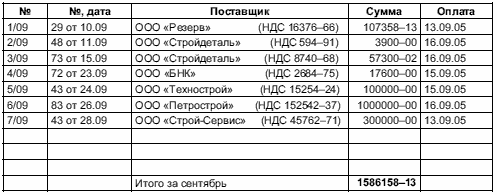

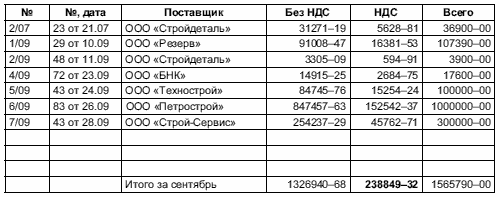

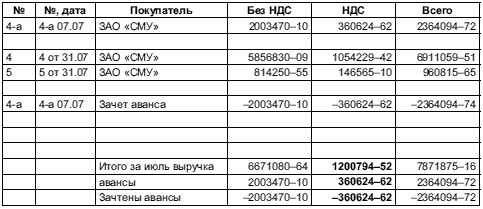

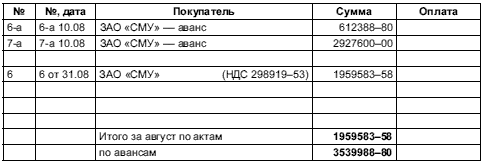

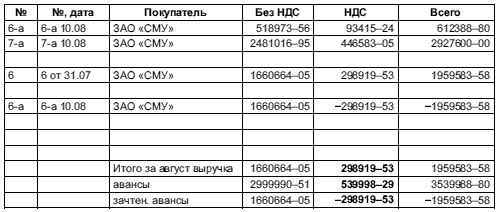

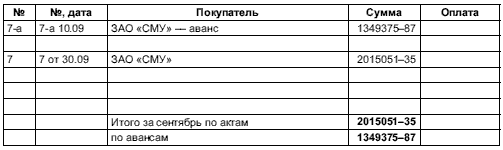

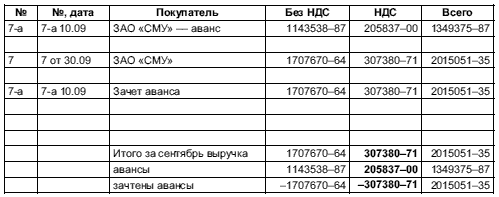

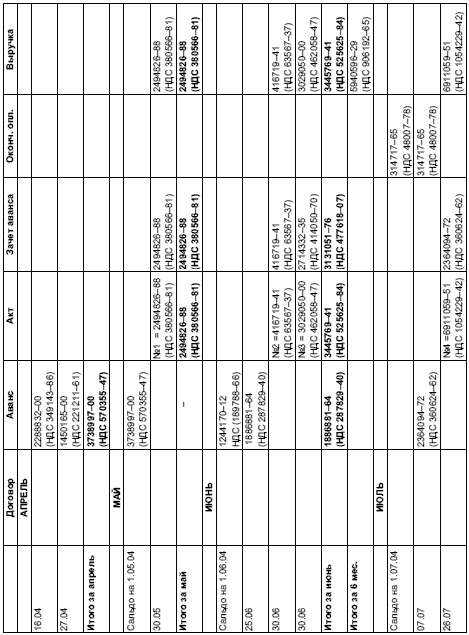

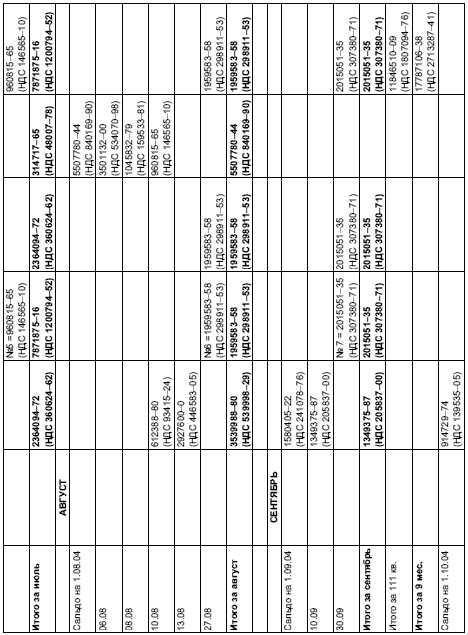

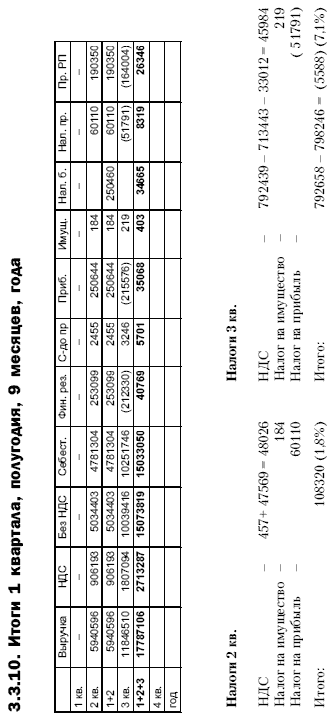

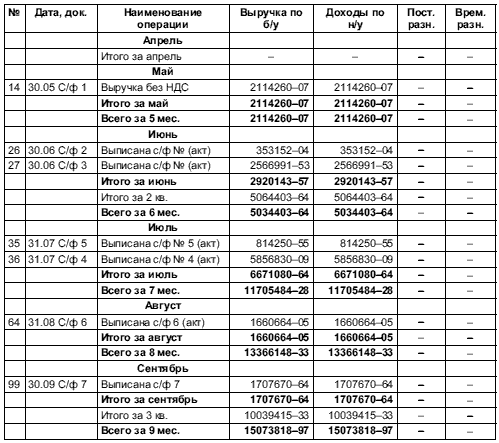

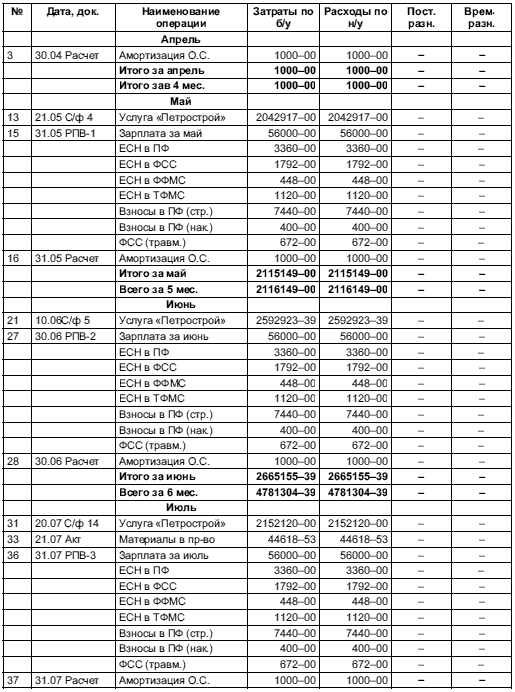

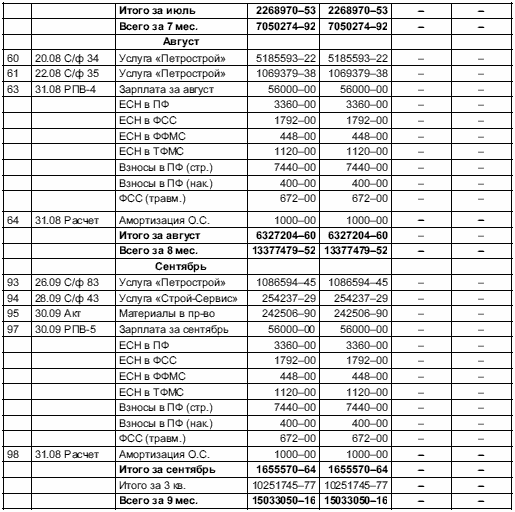

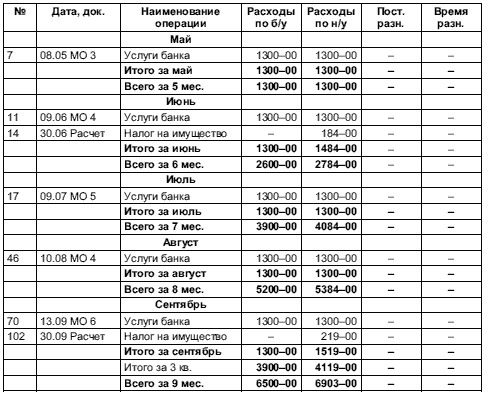

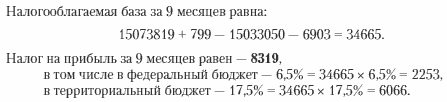

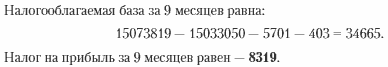

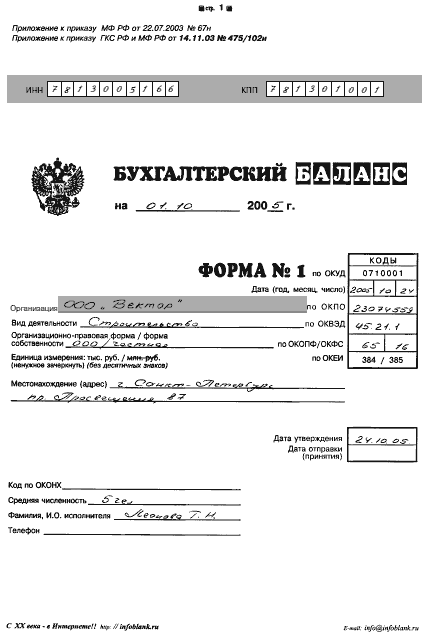

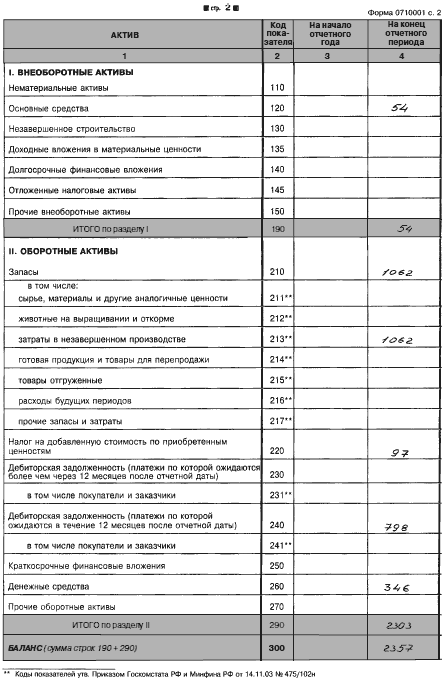

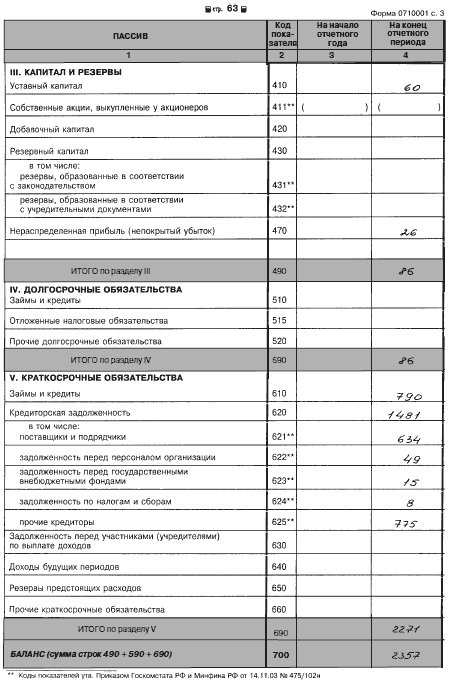

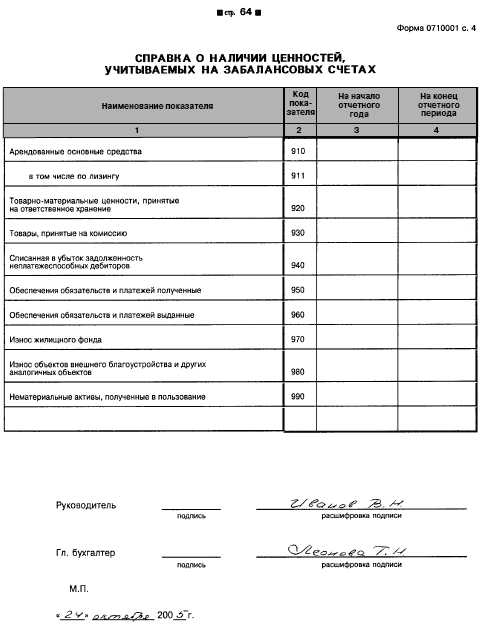

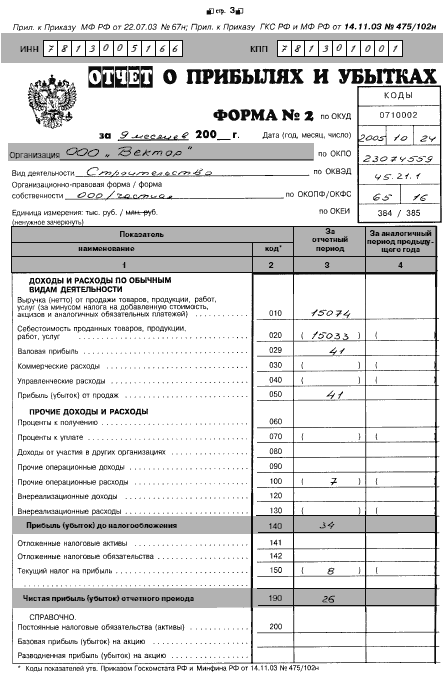

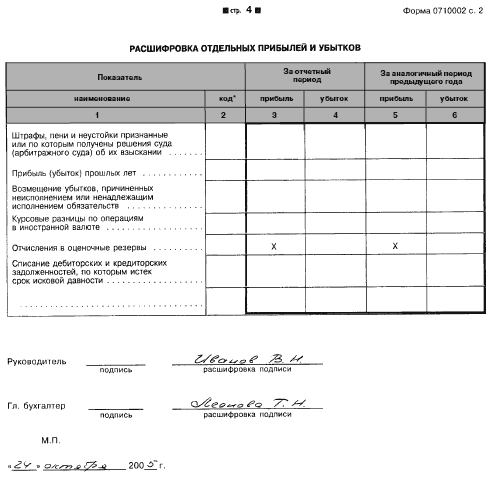

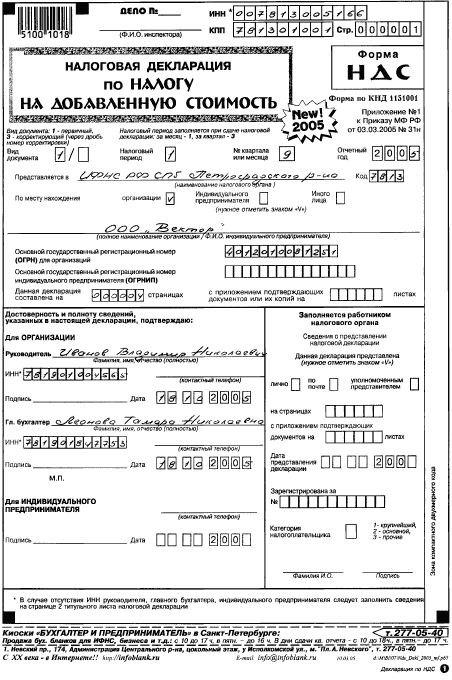

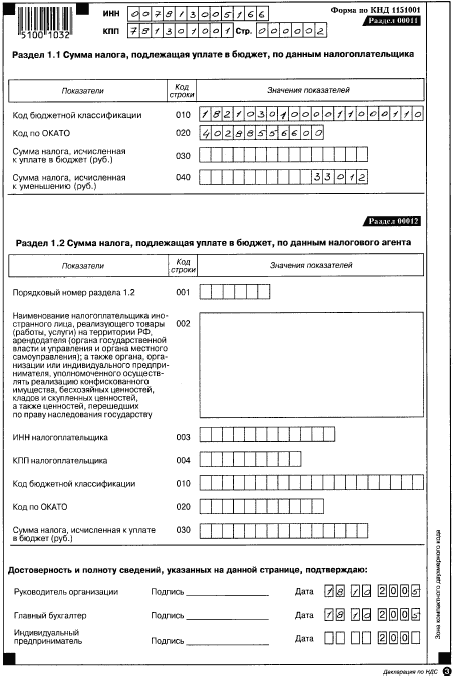

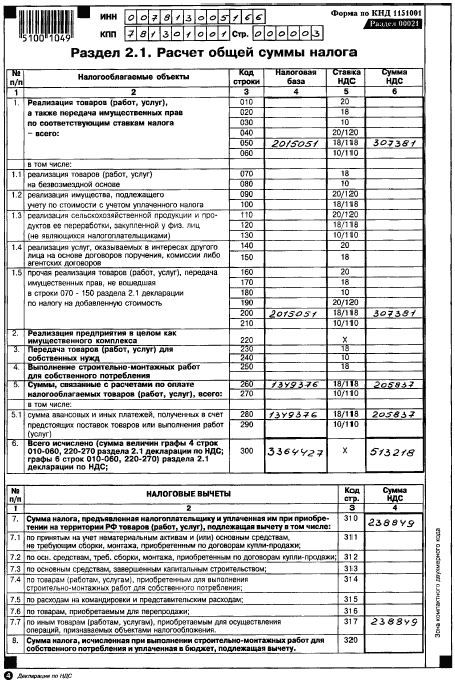

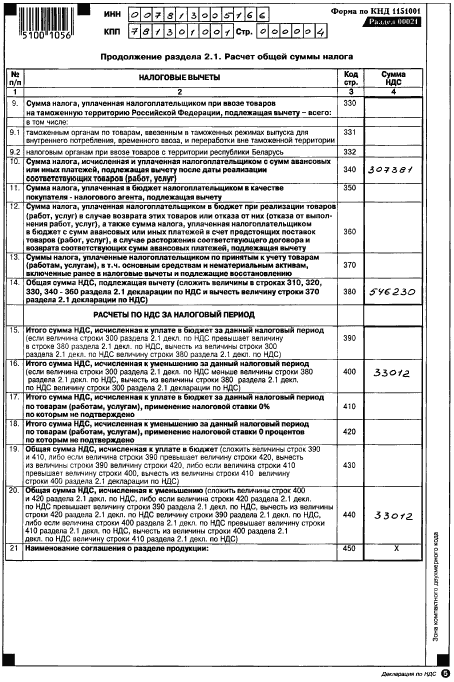

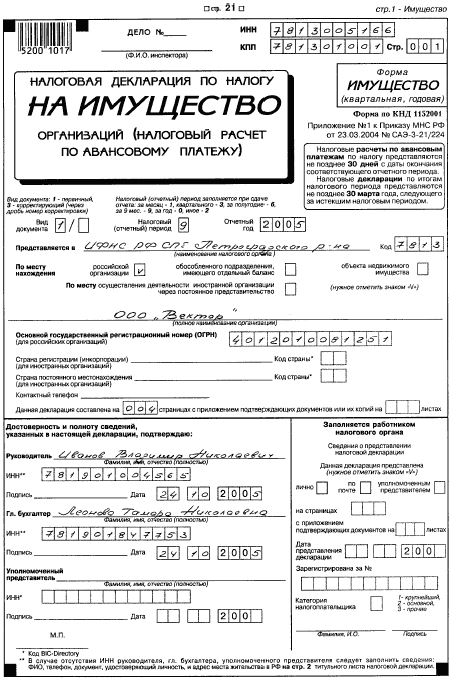

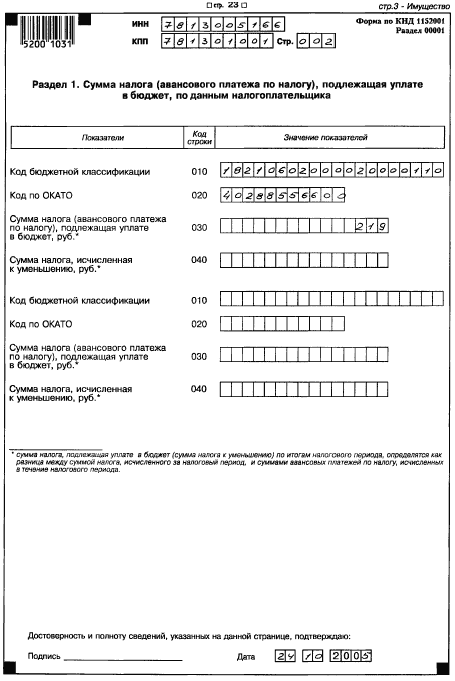

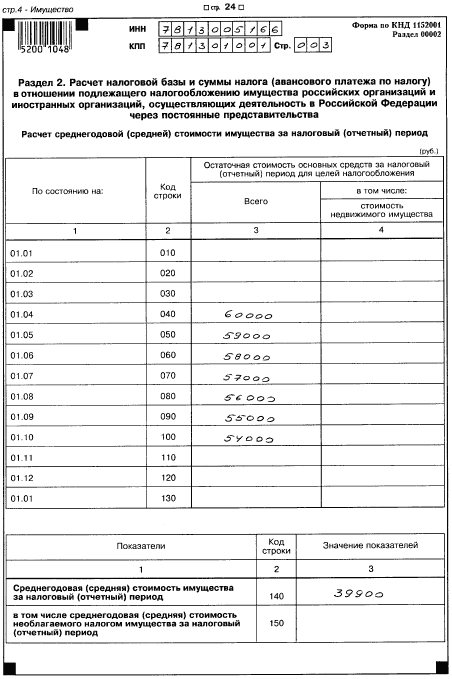

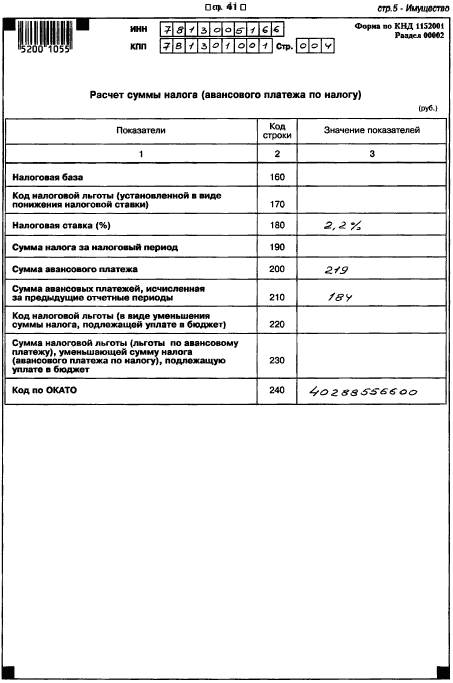

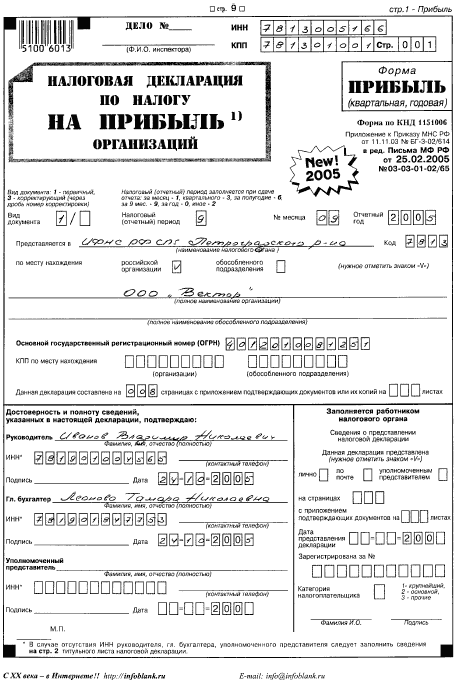

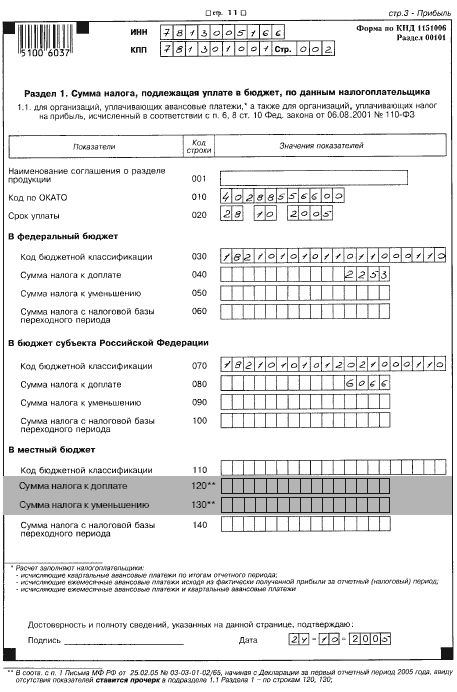

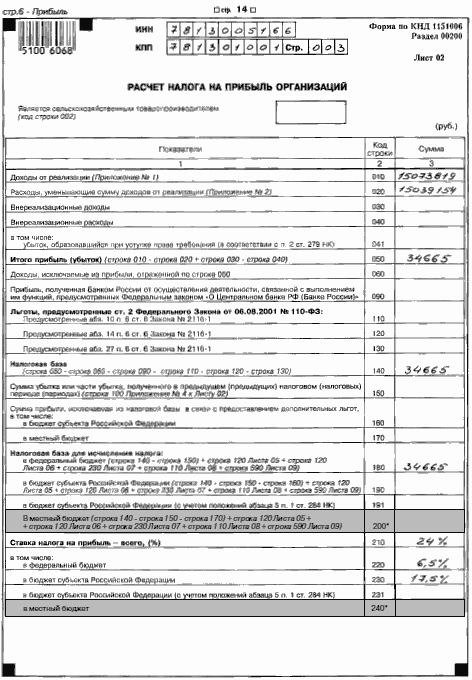

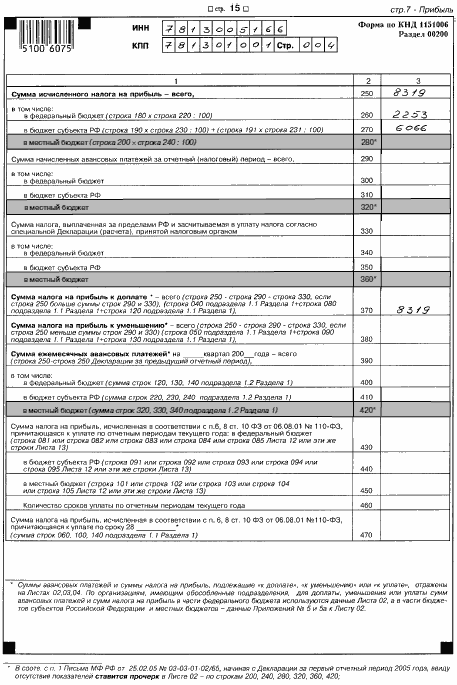

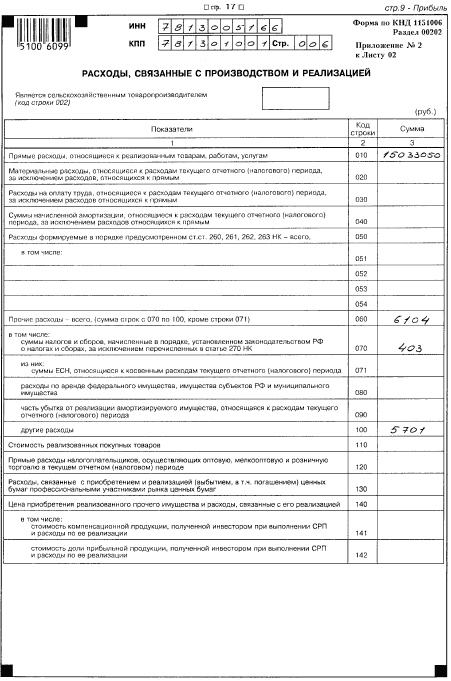

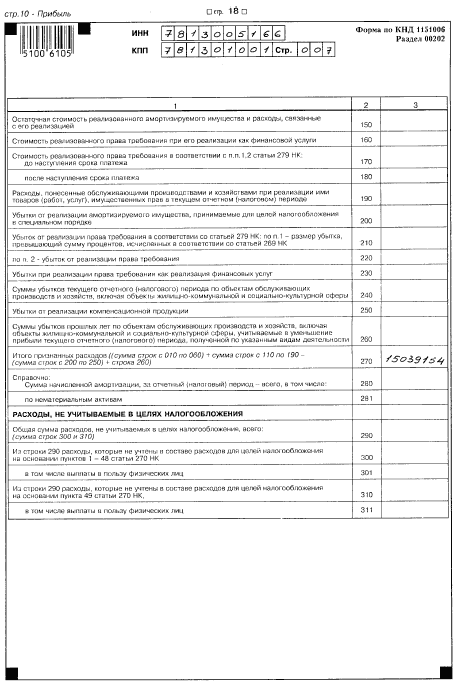

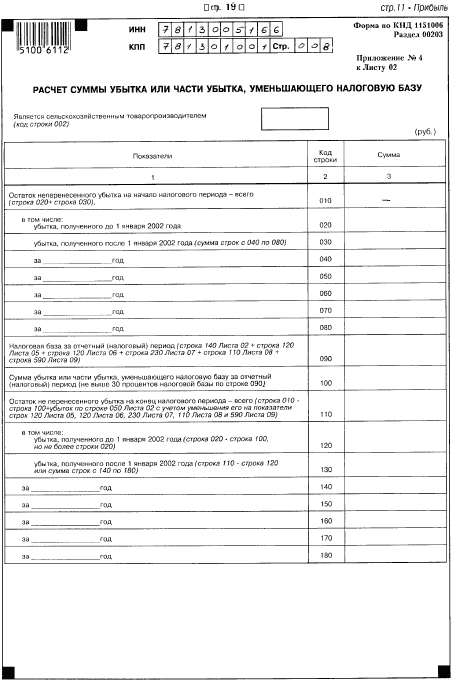

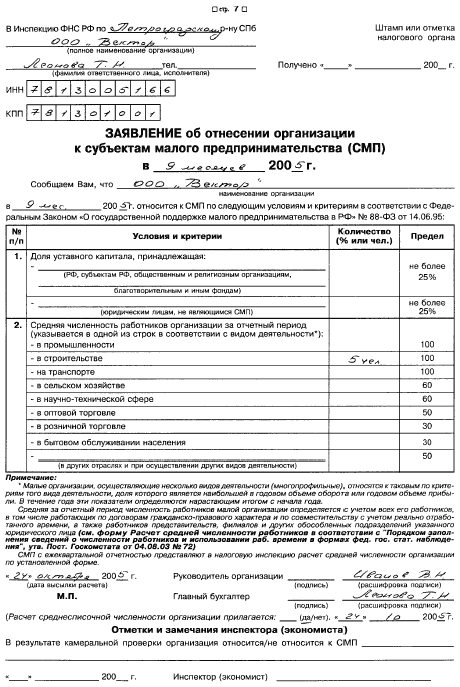

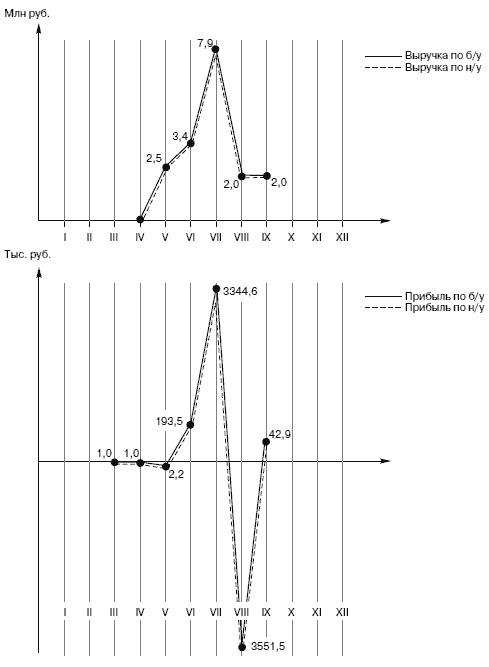

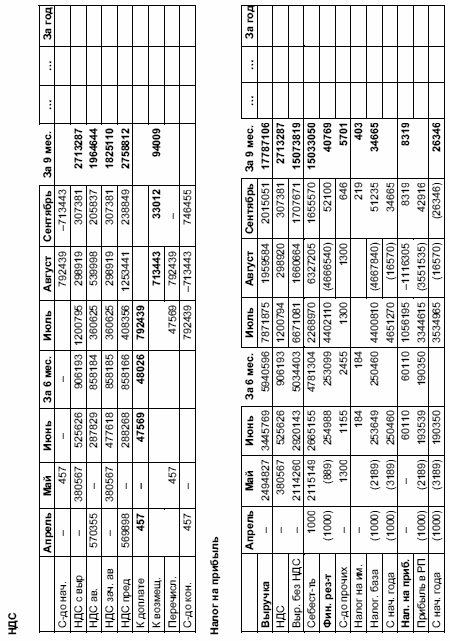

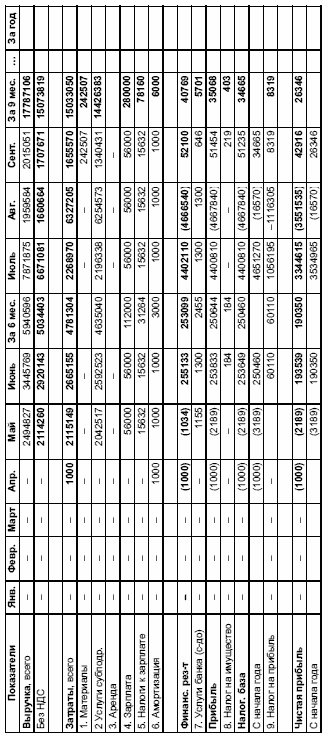

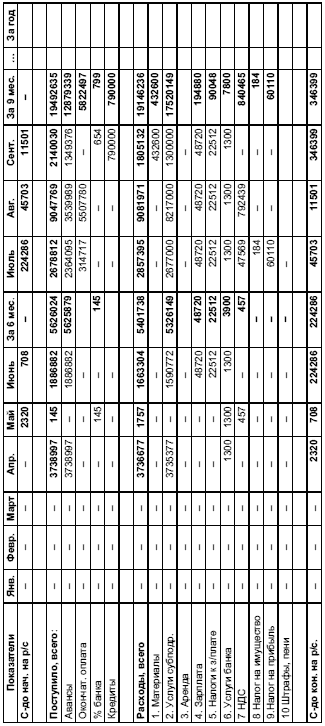

Глава 3Учет и отчетность ООО «Вектор». Вариант 2 (Выручка – по начислению) 3.1. Момент признания выручки – по начислению 3.2. Учетная политика ООО «Вектор» 3.3. Бухгалтерский учет 3.3.1. Журнал хозяйственных операций 3.3.2. Начисление амортизации основных средств 3.3.3. Расчетно-платежная ведомость за июль (РПВ-3) 3.3.4. Расчет незавершенного производства 3.3.5. НДС 3.3.6. Оборотно-сальдовые ведомости 3.3.6.1. Оборотно-сальдовая ведомость за июль 3.3.6.2. Оборотно-сальдовая ведомость за август 3.3.6.3. Оборотно-сальдовая ведомость за сентябрь 3.3.7. Покупки 3.3.7.1. Журнал учета счетов-фактур покупок за июль 3.3.7.2. Книга покупок за июль 3.3.7.3. Журнал учета счетов-фактур покупок за август 3.3.7.4. Книга покупок за август 3.3.7.5. Журнал учета счетов-фактур покупок за сентябрь 3.3.7.6. Книга покупок за сентябрь 3.3.8. Продажи 3.3.8.1. Журнал учета счетов-фактур продаж за июль 3.3.8.2. Книга продаж за июль 3.3.8.3. Журнал учета счетов-фактур продаж за август 3.3.8.4. Книга продаж за август 3.3.8.5. Журнал учета счетов-фактур продаж за сентябрь 3.3.8.6. Книга продаж за сентябрь 3.3.9. Учет авансов 3.3.10. Итоги 1 квартала, полугодия, 9 месяцев, года 3.4. Налоговый учет 3.4.1. Регистр «Доходы организации» 3.4.2. Регистр «Прочие операционные доходы организации» 3.4.3. Регистр «Расходы организации» 3.4.4. Регистр «Прочие операционные расходы организации» 3.4.5. Расчет налога на прибыль по налоговому учету 3.4.6. Расчет налога на прибыль по бухгалтерскому учету 3.4.7. Расчет постоянных налоговых обязательств 3.4.8. Расчет отложенных налоговых обязательств 3.5. Отчетность в ИФНС и фонды за 9 месяцев 2005года 3.5.1. Бухгалтерский баланс (Форма 1) 3.5.2. Отчет о прибылях и убытках (Форма 2) 3.5.3. Налоговая декларация по НДС 3.5.4. Налоговая декларация по налогу на имущество 3.5.5. Налоговая декларация по налогу на прибыль 3.5.6. Заявление об отнесении к СМП 3.5.7. Расчет средней численности работников 3.5.8. Расшифровка выручки по видам деятельности 3.5.9. Расчет по авансовым платежам по страховым взносам на ОПС 3.5.10. Расчет по авансовым платежам по ЕСН 3.5.11. Расчетная ведомость по средствам ФСС 3.6. Управленческий учет 3.6.1. Выручка и прибыль 3.6.2. Анализ налоговых платежей 3.6.3. Финансовые результаты деятельности за 2005 год 3.6.4. Движение денежных средств за 2005 год 3.1. Момент признания выручки – по начислению Наиболее распространенный вид учета – это признание выручки в целях бухгал–терского учета и в целях налогового учета по начислению (по отгрузке). С одной стороны, преимущества этого учета очевидны, учет менее трудоемкий и простой, нет необходимости ломать голову над налоговым учетом, так как раз–личия можно свести к минимуму. Но если посмотреть на предлагаемый учет с экономических позиций, то он представляет собой наиболее «дорогой» по налоговым платежам. Более того, если процесс производства и реализации во времени значительно отличаются, то воз–никает ситуация, когда выручка признается по начислению, налоги рассчитыва–ются также по начислению, а затраты к этому моменту сформированы не в пол–ном объеме. Это приводит к тому, что приходится постоянно переплачивать налоги в бюджет и изымать эти средства из оборота, конечно же, по общему итогу, за год ситуация несколько выравнивается, но суммы переплат налогов останутся в бюджете (их можно зачесть в будущем). А в настоящем организация будет постоянно испытывать дефицит денежных средств. Этот вид учета широко применяется в международной практике, но не надо забывать, что расчеты с бюджетом там проводятся только по итогам года и при этом производится перерасчет налоговой базы, т. е. выручка признается в целях налогового учета лишь в том случае, если будут сформированы все расходы. В нашей практике этот момент пока не находит широкого применения и понима–ния в налоговых органах, но смелые руководители применяют его, так как законода–тельно этот момент отражен в ПБУ 9/99 «Доходы организации». Читаем дословно: «Выручка признается в бухгалтерском учете при наличии следующих условий: а) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом; б) сумма выручки может быть определена; в) имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации, имеется в случае, когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива; г) право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана); д) расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены. Если в отношении денежных средств и иных активов, полученных организаци–ей в оплату, не исполнено хотя бы одно из названных условий, то в бухгалтерском учете организации признается кредиторская задолженность, а не выручка». В недалеком будущем, применяя ПБУ 9/99, мы сможем привести учет к циви–лизованному виду, а пока остается выбрать один из вариантов. Вариант 1. Если момент оплаты и момент отгрузки значительно отличаются и выручка более 1,0 млн руб. в квартал, то можем применять особые моменты при–знания выручки – в строительстве используя счет 46 «Выполненные этапы по незавершенным работам» (глава 2). Вариант 2. Если момент отгрузки и момент оплаты не значительно отличаются по времени и мы готовы начислять налоги в момент отгрузки, то можно приме–нить метод учета: момент признания выручки и для бухгалтерского, и для налого–вого учета – по начислению (глава 3). Вариант 3. Если момент оплаты наступает значительно позже момента отгрузки, то можно применить момент признания выручки для бухгалтерского учета – по на–числению, а для налогового учета – по кассовому (при выручке менее 1,0 млн руб. в квартал) (глава 5). Следует отметить, что ведение учета по первому варианту по силам только вы–сококвалифицированным и смелым бухгалтеру и руководителю. В данной главе представлен самый простой и легкий вид учета (вариант 2). 3.2. Учетная политика ООО «Вектор» на 2005 год1. Бухгалтерский учет вести в соответствии с действующими положениями по бухгалтерскому учету с ведением Журнала хозяйственных операций и Оборотно-сальдовых ведомостей, применяя рабочий план счетов бухгалтерского учета (приложение 1). Момент признания выручки для бухгалтерского учета считать по начислению и признавать ее в момент подписания акта на выполненные работы заказчиком. 2. Налоговый учет вести с использованием регистров налогового учета: • Регистр «Доходы организации». • Регистр «Прочие операционные доходы организации». • Регистр «Расходы организации». • Регистр «Прочие операционные расходы организации». Выручку для налогового учета признавать так же, как для бухгалтерского уче–та, по начислению. Доходы признавать в момент подписания акта на выполнен–ные работы заказчиком. При ведении налогового учета не использовать ПБУ 18/02 «Учет расчетов по налогу на прибыль». Расчет налога на прибыль производить по данным регистров налогового учета. В связи с тем, что планируемая выручка за месяц составляет более 3,0 млн руб., расчеты с бюджетом по НДС и налогу на прибыль производить ежемесячно. Авансовые платежи по налогу на прибыль рассчитывать исходя из фактиче–ской прибыли. Декларации по НДС и налогу на прибыль направлять в ИФНС также ежемесячно в сроки, установленные законодательством. 3. Для оперативного учета и анализа денежных средств, налоговых платежей, а также результатов деятельности производить следующие расчеты в таблицах: • Учет авансов. • Итоги (I квартал, полугодие, 9 месяцев, год). • Анализ налоговых платежей. • Финансовые результаты деятельности. • Движение денежных средств. 4. К основным средствам относить материальные ценности сроком полезного использования более 1 года. Амортизацию основных средств начислять линейным методом. Основные средства стоимостью менее 10,0 тыс. руб. списывать на затраты по бухгалтерскому учету и на расходы по налоговому учету в момент ввода их в эксплуатацию. 5. Под отчет выдавать денежные средства Иванову В. Н. Авансовые отчеты предоставлять в последний день каждого месяца. Главный бухгалтер Приложение 1Рабочий план счетов ООО «Вектор» 01 – Основные средства 02 – Амортизация основных средств 04 – Нематериальные активы 05 – Амортизация нематериальных активов 08 – Вложения во внеоборотные активы 19.1 – НДС по оприходованным ценностям 10 – Материалы 20 – Основное производство 50 – Касса 51 – Расчетный счет 60 – Расчеты с поставщиками и подрядчиками 62.1 – Расчеты с покупателями и заказчиками 62.2 – Авансы полученные 66.1 – Краткосрочные кредиты банка 68.1 – Расчеты с бюджетом по НДФЛ 68.2 – Расчеты с бюджетом по НДС 68.4 – Расчеты с бюджетом по налогу на имущество 68.5 – Расчеты с бюджетом по налогу на прибыль 69.1 – Расчеты с ФСС 69.2 – Расчеты с ПФ 69.3 – Расчеты с ФОМС 70 – Расчеты с персоналом по оплате труда 71 – Расчеты с подотчетными лицами 75.1 – Расчеты с учредителями по вкладам в уставный капитал 75.2 – Расчеты с учредителями по выплате доходов 80 – Уставный капитал 82 – Резервный капитал 90.1 – Выручка 90.2 – Себестоимость продаж 90.4 – НДС с выручки 90.9 – Прибыль (убыток) от продаж 91.1 – Прочие доходы 91.2 – Прочие расходы 91.9 – Сальдо прочих доходов и расходов 99.1 – Прибыль (убыток) отчетного года 99.5 – Платежи из прибыли (штрафы, пени) 99.6 – Платежи из прибыли на другие цели 84 – Прибыль (убыток) прошлых лет 3.3. Бухгалтерский учет3.3.1. Журнал хозяйственных операций     3.3.2. Начисление амортизации основных средств    3.3.3. Расчетно-платежная ведомость за июль (РПВ-3) 3.3.4. Расчет незавершенного производства   3.3.5. НДС 3.3.6. Оборотно-сальдовые ведомости3.3.6.1. Оборотно-сальдовая ведомость за июль 3.3.6.2. Оборотно-сальдовая ведомость за август 3.3.6.3. Оборотно-сальдовая ведомость за сентябрь 3.3.7. Покупки3.3.7.1. Журнал учета счетов-фактур покупок за июль 3.3.7.2. Книга покупок за июль 3.3.7.3. Журнал учета счетов-фактур покупок за август 3.3.7.4. Книга покупок за август 3.3.7.5. Журнал учета счетов-фактур покупок за сентябрь 3.3.7.6. Книга покупок за сентябрь 3.3.8. Продажи3.3.8.1. Журнал учета счетов-фактур продаж за июль 3.3.8.2. Книга продаж за июль 3.3.8.3. Журнал учета счетов-фактур продаж за август 3.3.8.4. Книга продаж за август 3.3.8.5. Журнал учета счетов-фактур продаж за сентябрь 3.3.8.6. Книга продаж за сентябрь 3.3.9. Учет авансов  3.3.10. Итоги 1 квартала, полугодия, 9 месяцев, года 3.4. Налоговый учет3.4.1. Регистр «Доходы организации» 3.4.2. Регистр «Прочие операционные доходы организации» 3.4.3. Регистр «Расходы организации»  3.4.4. Регистр «Прочие операционные расходы организации» 3.4.5. Расчет налога на прибыль по налоговому учету 3.4.6. Расчет налога на прибыль по бухгалтерскому учету 3.5. Отчетность в ИФНС и фонды за 9 месяцев 2005 года3.5.1. Бухгалтерский баланс (форма 1)    3.5.2. Отчет о прибылях и убытках (форма 2)  3.5.3. Налоговая декларация по НДС    3.5.4. Налоговая декларация по налогу на имущество    3.5.5. Налоговая декларация по налогу на прибыль       3.5.6. Заявление об отнесении к СМП 3.5.7. Расчет средней численности работников 3.5.8. Расшифровка выручки по видам деятельности 3.5.9. Расчет по авансовым платежам по страховым взносам на ОПС(см. форму 2.5.9) 3.5.10. Расчет по авансовым платежам по ЕСН(см. форму 2.5.10) 3.5.11. Расчетная ведомость по средствам ФСС(см. форму 2.5.11) 3.6. Управленческий учет3.6.1. Выручка и прибыль 3.6.2. Анализ налоговых платежей 3.6.3. Финансовые результаты деятельности за 2005 год 3.6.4. Движение денежных средств за 2005 год |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||