|

||||

|

|

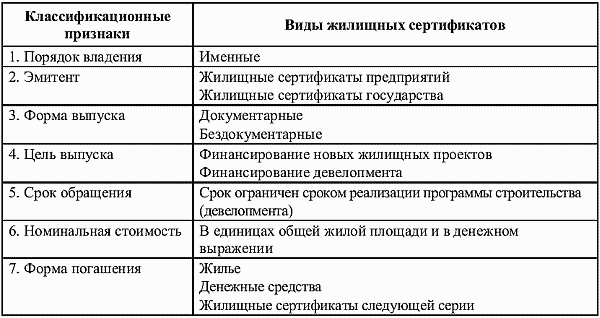

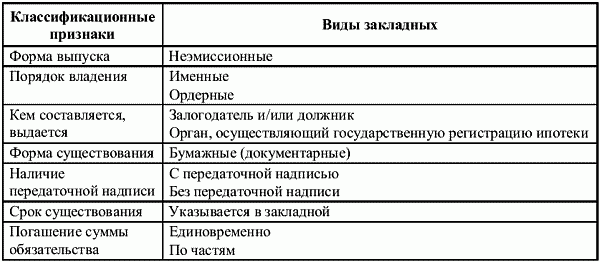

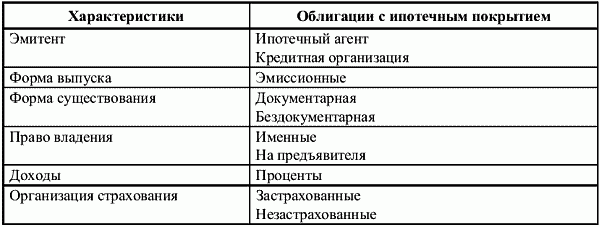

Глава 8Ценные бумаги на рынке недвижимости 8.1. Жилищный сертификатЖилищные сертификаты — это ценные бумаги, номинированные в единицах общей площади жилья и имеющие также индексируемую номинальную стоимость в денежном выражении, размещаемые среди граждан и юридических лиц, дающие право их владельцам при соблюдении определяемых в проспекте эмиссии условий требовать от эмитента их погашения путем предоставления в собственность помещений, строительство (реконструкция) которых финансировалось за счет средств, полученных от размещения указанных ценных бумаг или обязательств. Можно выделить основные особенности, присущие жилищным сертификатам. 1. Жилищные сертификаты удостоверяют внесение первым владельцем средств на строительство определенной общей площади жилья определенного качества и местоположения в строящемся или реконструируемом доме, размер которой не меняется в течение установленного срока действия жилищного сертификата. 2. Размещаются среди физических и юридических лиц. 3. Номинал жилищных сертификатов устанавливается в единицах общей площади жилья, а также в его денежном эквиваленте. При этом минимальный номинал жилищного сертификата, выраженный в единицах общей площади жилья, не может быть установлен менее 0,1 кв. м. 4. Жилищные сертификаты – это особый вид облигаций с обязательной индексацией номинальной стоимости в зависимости от определенного индекса (например, индекса потребительских цен или строительного коэффициента – индекса цен в строительстве). Схема индексации номинальной стоимости жилищного сертификата устанавливается при его выпуске и остается неизменной в течение срока действия жилищного сертификата. Индексация должна производиться не реже одного раза в три месяца. 5. Жилищный сертификат удостоверяет следующие права: • на приобретение собственником квартиры (квартир) при условии приобретения пакета жилищных сертификатов в порядке и на условиях, установленных условиями эмиссии; • на получение от эмитента по первому требованию индексированной номинальной стоимости жилищного сертификата. 6. Жилищные сертификаты являются именными ценными бумагами и могут выпускаться в документарной или бездокументарной форме. 7. Жилищный сертификат дает право выбора владельцам сертификатов формы их погашения: жильем, денежными средствами по стоимости построенного жилого объекта недвижимости, жилищными сертификатами следующей серии с повышающим коэффициентом (поскольку стоимость сертификатов для строящегося объекта ниже стоимости законченного строительства). 8. При разделении процесса строительства на несколько этапов финансирование каждого из них осуществляется посредством реализации определенного количества жилищных сертификатов. 9. Цены жилищных сертификатов формируются в зависимости от затрат по каждому этапу строительства и от уровня инфляции, приведенных к 1 кв. мобщей площади жилых объектов недвижимости. 10. Жилищные сертификаты не дают права голоса на общем собрании акционеров эмитента, права на долю в доходах или общей сумме активов эмитента (за исключением случая его несостоятельности (банкротства)). Основываясь на вышеназванных особенностях, можно выделить следующие классификационные признаки жилищных сертификатов и на их основе разделить их на определенные виды (табл. 8.1.1). Таблица 8.1.1. Основные виды жилищных сертификатов  Жилищные сертификаты – это именные ценные бумаги, которые могут выпускаться в документарной или бездокументарной форме. Они дают их владельцам право на получение жилья в домах, под которые эмитент производит эмиссию. Объем эмиссии жилищных сертификатов (выраженный в единицах общей жилой площади) не может превышать размера общей площади строящегося эмитентом жилья, являющегося объектом привлечения средств. Жилищный сертификат должен иметь определенный срок действия, который, как правило, соответствует сроку реализации программы строительства тех объектов, под которые заемщик объявляет эмиссию ценных бумаг. Доход по жилищному сертификату может быть в натуральной или денежной форме, который выплачивается единовременно – при погашении. В качестве эмитента жилищных сертификатов (заемщика) может выступать юридическое лицо, зарегистрированное на территории РФ, имеющее на правах собственности, аренды или иных законных основаниях отведенный (приобретенный) в установленном порядке земельный участок под жилищное строительство (реконструкцию) и проектную документацию на строительство (реконструкцию) жилья, являющегося объектом привлечения средств, а также юридическое лицо, которому в установленном порядке переданы все вышеуказанные права, осуществляющее выпуск жилищных сертификатов и несущее обязательства по ним перед их владельцами. Таким образом, в качестве эмитента-заемщика может выступать муниципалитет города или частная строительная фирма. Эмитентами жилищных сертификатов не могут быть банки, кредитные учреждения, товарные и фондовые биржи. Тест 1. Выбор верного ответа 1. Ценные бумаги, номинированные в единицах общей площади жилья и имеющие также индексируемую номинальную стоимость в денежном выражении, дающие право их владельцам требовать от эмитента их погашения путем предоставления в собственность помещений, строительство которых финансировалось за счет средств, полученных от размещения указанных ценных бумаг или обязательств, – это: а) облигации; б) жилищные сертификаты; в) варранты. 2. Жилищные сертификаты размещаются: а) среди физических и юридических лиц; б) только среди физических лиц; в) только среди юридических лиц. 3. Номинал жилищных сертификатов устанавливается: а) в единицах общей площади жилья; б) в денежном выражении; в) в единицах общей площади жилья, а также в его денежном эквиваленте. 4. Минимальный номинал жилищного сертификата, выраженный в единицах общей площади жилья: а) равен 0,5 кв. м; б) не может быть установлен менее 0,1 кв. м; в) равен 1 кв. м. 5. Индексация номинальной стоимости жилищного сертификата осуществляется: а) не реже 1 раза в 3 месяца; б) ежегодно; в) 1 раз в полгода. 6. Жилищный сертификат удостоверяет следующие права: а) на получение от эмитента дивидендов; право голоса на общем собрании акционеров; б) на приобретение собственником квартиры (квартир); на получение от эмитента дивидендов; в) на приобретение собственником квартиры (квартир); на получение от эмитента по первому требованию индексированной номинальной стоимости жилищного сертификата. 7. Жилищные сертификаты выпускаются: а) в документарной форме; б) в бездокументарной форме; в) в документарной или бездокументарной форме. 8. Формы погашения жилищных сертификатов: а) жильем, денежными средствами по стоимости построенного жилого объекта недвижимости, жилищными сертификатами следующей серии с повышающим коэффициентом; б) только жильем; в) денежными средствами по стоимости построенного жилого объекта недвижимости. 9. Объем эмиссии жилищных сертификатов, выраженный в единицах общей жилой площади: а) может превышать размер общей площади строящегося эмитентом жилья, являющегося объектом привлечения средств; б) не может превышать размер общей площади строящегося эмитентом жилья, являющегося объектом привлечения средств; в) может превышать размер общей площади строящегося эмитентом жилья в 2 раза. 10. Срок действия жилищных сертификатов: а) не более 1 года; б) как правило, соответствует сроку реализации программы строительства тех объектов, под которые заемщик объявляет эмиссию ценных бумаг; в) не более 3 лет. 11. Гарантами по жилищным сертификатам могут быть: а) банки и любые кредитные организации, страховые компании, профессиональные участники рынка ценных бумаг, администрации субъектов Федерации и муниципальных образований, если в местном бюджете предусмотрены соответствующие статьи расходов; б) сам застройщик; в) только администрации субъектов Федерации и муниципальных образований. 12. В качестве эмитента жилищных сертификатов (заемщика) может выступать: а) только муниципалитет города; б) юридическое лицо, зарегистрированное на территории РФ, имеющее на правах собственности, аренды или иных законных оснований отведенный земельный участок под жилищное строительство (реконструкцию) и проектную документацию на строительство (реконструкцию) жилья, а также юридическое лицо, которому в установленном порядке переданы все вышеуказанные права, осуществляющее выпуск жилищных сертификатов и несущее обязательства по ним перед их владельцами; в) только частная строительная фирма. 13. Формы передачи жилищных сертификатов могут быть следующие: а) передаточная надпись; б) цессия; в) предъявление. Тест 2. Исключение несоответствия 1. Особенности жилищных сертификатов следующие: а) жилищные сертификаты удостоверяют внесение первым владельцем средств на строительство определенной общей площади жилья определенного качества и местоположения в строящемся или реконструируемом доме, размер которой не меняется в течение установленного срока действия жилищного сертификата; б) размещаются среди физических и юридических лиц; в) жилищные сертификаты дают право голоса на общем собрании акционеров эмитента, право на долю в доходах или общей сумме активов эмитента; г) номинал жилищных сертификатов устанавливается в единицах общей площади жилья, а также в его денежном эквиваленте; д) жилищный сертификат дает право выбора владельцам сертификатов формы их погашения: жильем, денежными средствами, жилищными сертификатами следующей серии с повышающим коэффициентом; ж) жилищные сертификаты – это бессрочные ценные бумаги; з) жилищные сертификаты – это особый вид облигаций с обязательной индексацией номинальной стоимости в зависимости от определенного индекса. 2. Эмитентами жилищных сертификатов выступают: а) муниципалитет города; б) банки; в) частная строительная фирма, удовлетворяющая всем требованиям законодательства; г) кредитные учреждения; д) товарные биржи; е) фондовые биржи. 3. Жилищный сертификат должен содержать следующие обязательные реквизиты: а) наименование «жилищный сертификат»; б) дату и номер государственной регистрации выпуска жилищных сертификатов; в) срок действия жилищного сертификата; г) размер общей площади жилья, оплаченной при приобретении одного жилищного сертификата; д) размер дивидендов и срок их выплаты; е) цену приобретения жилищного сертификата первым собственником; ж) схему индексации номинальной стоимости жилищного сертификата при его выкупе эмитентом относительно цены приобретения жилищного сертификата первым собственником; з) полное наименование эмитента, его подпись и печать. 4. Форма погашения жилищного сертификата может быть следующая: а) жилье; б) акции этого же эмитента; в) денежные средства; г) облигации этого же эмитента; д) жилищные сертификаты следующей серии. Тест 3. Альтернатива выбора Ответьте «Да» или «Нет». 1. Жилищные сертификаты удостоверяют внесение первым владельцем средств на строительство определенной общей площади жилья определенного качества и местоположения в строящемся или реконструируемом доме? 2. Размер общей площади жилья, удостоверяемой жилищным сертификатом, меняется в течение установленного срока действия жилищного сертификата? 3. Номинальная стоимость жилищного сертификата индексируется раз в 3 месяца? 4. Схема индексации номинальной стоимости жилищного сертификата устанавливается при его выпуске и остается неизменной в течение срока действия жилищного сертификата? 5. Жилищные сертификаты являются именными ценными бумагами? 6. Жилищный сертификат дает право выбора владельцам сертификатов формы их погашения? 7. Жилищные сертификаты дают право голоса на общем собрании акционеров эмитента, право на долю в доходах или общей сумме активов эмитента? 8. Жилищный сертификат должен иметь определенный срок действия, который, как правило, соответствует сроку реализации программы строительства тех объектов, под которые заемщик объявляет эмиссию ценных бумаг? 9. Срок гарантии должен превышать срок обращения жилищных сертификатов как минимум на год? 10. Жилищные сертификаты передаются посредством цессии? 8.2. ЗакладнаяЗакладная – это именная ценная бумага, удостоверяющая следующие права ее владельца: ¦ право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без представления других доказательств существования этого обязательства; ¦ право залога на указанное в договоре об ипотеке имущество. Закладная может выдаваться как при заключении договора ипотеки, так и при ипотеке в силу закона. Обязанными лицами являются: по закладной – должник, по обеспеченному ипотекой обязательству – залогодатель. В том случае, если должник и залогодатель не совпадают в одном лице, обязанными по закладной являются оба лица. Закладная составляется и подписывается залогодателем, а если залогодатель и должник не совпадают в одном лице, закладная составляется и подписывается совместно залогодателем и должником. Закладная выдается первоначальному залогодержателю органом, осуществляющим государственную регистрацию ипотеки, после государственной регистрации ипотеки, которая должна осуществляться в соответствии с требованиями закона о регистрации прав на недвижимое имущество. Закладные имеют следующие характеристики (табл. 8.2.1). Таблица 8.2.1. Основные характеристики закладных  Закладная не является эмиссионной ценной бумагой. Выдача одним лицом двух или более закладных не является их выпуском. Она относится к числу именных ценных бумаг, т. е. бумаги, имя владельца которой указано в тексте самой бумаги. Отчуждение имущественных прав, удостоверяемых закладной, осуществляется путем составления на самой закладной передаточной надписи и фактического вручения закладной ее продавцом покупателю (приобретателю прав). Передаточная надпись на закладной удостоверяет собой состоявшуюся уступку права требования по закладной. По соглашению между залогодателем и залогодержателем в закладной может быть предусмотрен ряд передаточных надписей. В соответствии с Федеральным законом «Об ипотеке» закладная составляется, выдается и обращается в форме письменного документа. К закладной могут быть приложены документы, определяющие условия ипотеки или необходимые для осуществления залогодержателем своих прав по закладной. Все листы закладной составляют единое целое. Они должны быть пронумерованы и скреплены печатью нотариуса. Права на закладную не могут быть удостоверены ее сертификатом. Закладные широко используются при оформлении ипотечных кредитов. Банк (кредитор) и заемщик заключают договор ипотечного кредитования, в силу которого между ними возникают обязательства. Банк (залогодержатель) предоставляет кредит под залог недвижимости. Но при этом объект недвижимости, как правило, остается в собственности заемщика, и, в случае неплатежеспособности последнего, требования кредитора гасятся или из выручки от продажи этого объекта, или путем его перехода в собственность кредитора. Тест 1. Выбор верного ответа 1. Закладная удостоверяет следующие права ее владельца: а) право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без представления других доказательств существования этого обязательства; право залога на указанное в договоре об ипотеке имущество; б) право на получение дивидендов; право залога на указанное в договоре об ипотеке имущество; в) право залога на указанное в договоре об ипотеке имущество; право на получение жилья. 2. Закладная как ценная бумага может применяться: а) при закладе имущества; б) при ипотеке; в) во всех видах залога. 3. Закладная составляется и подписывается: а) залогодателем; б) если залогодатель и должник не совпадают в одном лице, закладная составляется и подписывается совместно залогодателем и должником; в) должником. 4. Закладная составляется, выдается и обращается в: а) документарной форме; б) бездокументарной форме; в) документарной и бездокументарной формах. 5. Закладная передается: а) передаточной надписью; б) в порядке цессии; в) предъявлением. 6. Залогодателями могут быть: а) только юридические лица; б) как юридические, так и физические лица; в) только физические лица. 7. В каких случаях составление и выдача закладной не допускаются? а) если предметом ипотеки являются: предприятие как имущественный комплекс, леса, право аренды имущества, перечисленного выше; ипотекой обеспечивается денежное обязательство, сумма долга по которому на момент заключения договора не определена и которое не содержит условий, позволяющих определить эту сумму в надлежащий момент; б) если предметом ипотеки является имущество физического лица; ипотекой обеспечивается денежное обязательство, сумма долга по которому на момент заключения договора не определена и которое не содержит условий, позволяющих определить эту сумму в надлежащий момент; в) если предметом ипотеки является имущество юридического лица; ипотекой обеспечивается денежное обязательство, сумма долга по которому на момент заключения договора не определена и которое не содержит условий, позволяющих определить эту сумму в надлежащий момент. 8. Закладная является именной ценной бумагой, удостоверяющей следующие права ее законного владельца: а) право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без представления других доказательств существования этого обязательства; а также право залога на имущество, обремененное ипотекой; б) право на получение исполнения по денежному или имущественному обязательству, обеспеченному залогом или поручительством третьего лица, без представления других доказательств существования этого обязательства; в) право на получение исполнения по денежному или имущественному обязательству, обеспеченному залогом имущества, указанного в договоре о залоге, без представления других доказательств существования этого обязательства, а также право залога на указанное в договоре о залоге имущество. 9. Правовые нормы о закладной ценной бумаге содержатся в следующем нормативно-правовом документе: а) в Гражданском кодексе; б) в Законе «О залоге»; в) в Законе «О рынке ценных бумаг». Тест 2. Исключение несоответствия 1. Операции с закладной совершаются следующие: а) должник-залогодатель ставит передаточную надпись на закладной, удостоверяя факт ее продажи третьему лицу, и уведомляет об этом ипотечного залогодержателя; б) должник-залогодатель исполняет обязательство, обеспеченное ипотекой, и прекращение ипотеки удостоверяется путем передачи закладной залогодателю; в) органы министерства юстиции РФ после регистрации ипотеки выдают закладную первоначальному залогодержателю; г) ипотечный залогодержатель вносит изменения в содержание закладной о замене предмета ипотеки; д) ипотечный залогодержатель, выступая должником по обязательству, вытекающему из другой сделки, совершает залог закладной своему кредитору по обязательству перед ним, а последний кредитор становится залогодержателем закладной; е) участники ипотеки вносят указание в договор об ипотеке, что права залогодержателя удостоверяются закладной; ж) залогодатель закладной в случае исполнения обязательства перед кредитором по частям обязан удостоверить его частичное исполнение путем совершения на закладной соответствующей записи; з) должник-залогодатель на основании договора об ипотеке составляет закладную. 2. Характеристики закладной следующие: а) неэмиссионная ценная бумага; б) эмиссионная ценная бумага; в) именная и ордерная ценная бумага; г) обладает свойствами неограниченной обращаемости посредством передаточных надписей; д) документарная ценная бумага; е) бессрочная ценная бумага; ж) срок существования указан в закладной. 3. Реквизиты закладной – это: а) слово «закладная», включенное в название документа; б) имя залогодателя и указание места его жительства либо его наименование и указание места нахождения, если залогодатель – юридическое лицо; в) название кредитного договора или иного денежного обязательства, исполнение которого обеспечивается ипотекой, с указанием даты и места заключения такого договора или основания возникновения обеспеченного ипотекой обязательства; г) срок выплаты процентов по закладной; д) имя должника по обеспеченному ипотекой обязательству, если должник не является залогодателем, и указание места жительства должника либо его наименование и указание места нахождения, если должник – юридическое лицо; е) указание суммы обязательства, обеспеченной ипотекой, и размера процентов, если они подлежат уплате по этому обязательству, либо условий, позволяющих в надлежащий момент определить эту сумму и проценты; ж) указание срока уплаты суммы обязательства, обеспеченной ипотекой, а если эта сумма подлежит уплате по частям – сроков (периодичности) соответствующих платежей и размера каждого из них либо условий, позволяющих определить эти сроки и размеры платежей (план погашения долга); з) название и достаточное для идентификации описание имущества, на которое установлена ипотека, и указание места нахождения такого имущества. 4. Свойства закладной следующие: а) неограниченная оборотоспособность на основании передаточных надписей; б) имеет установленный законом перечень категорий лиц, имеющих право выпуска; в) наличие обеспечения; г) имеет особый порядок выпуска и обращения; д) обращается на бирже; е) предусматривает государственную регистрацию залогодержателей; ж) предусмотрен срок уплаты суммы обязательства, а если эта сумма подлежит уплате по частям – сроков (периодичности) соответствующих платежей и размера каждого из них либо условий, позволяющих определить эти сроки и размеры платежей (план погашения долга); з) доход выплачивается в виде процентов. Тест 3. Альтернатива выбора Ответьте «Да» или «Нет». 1. Закладная может выдаваться как при заключении договора ипотеки, так и при ипотеке в силу закона? 2. Закладная – это неэмиссионная ценная бумага? 3. Закладная составляется и подписывается залогодателем, а если залогодатель и должник не совпадают в одном лице, она составляется и подписывается совместно залогодателем и должником? 4. Аннулированная закладная хранится в архиве органа, осуществившего государственную регистрацию ипотеки, до момента погашения регистрационной записи об ипотеке? 5. Отчуждение имущественных прав, удостоверяемых закладной, осуществляется путем составления на самой закладной передаточной надписи и фактического вручения закладной ее продавцом покупателю? 6. Закладная составляется, выдается и обращается в форме письменного документа? 8.3. Ипотечные ценные бумагиСуществуют следующие виды ипотечных ценных бумаг: облигации с ипотечным покрытием и ипотечные сертификаты участия. Суть ипотечных ценных бумаг заключается в том, что организация, предоставившая кредит под залог объекта недвижимости, выпускает ценные бумаги, обеспеченные закладными, и затем продает их другим инвесторам. Отличительной особенностью ипотечных ценных бумаг является особый способ их обеспечения – обеспечение посредством ипотечного покрытия. Согласно ст. 3 Закона «Об ипотечных ценных бумагах» в состав основного ипотечного покрытия могут входить только обеспеченные ипотекой требования о возврате основной суммы долга и об уплате процентов по кредитным договорам и договорам займа, в том числе удостоверенные закладными, и/или ипотечные сертификаты участия, удостоверяющие долю их владельцев в праве общей собственности на другое ипотечное покрытие, денежные средства в валюте РФ или иностранной валюте, а также государственные ценные бумаги. В состав ипотечного покрытия облигаций с ипотечным покрытием, за исключением жилищных облигаций с ипотечным покрытием, могут входить требования, обеспеченные залогом недвижимого имущества, строительство которого не завершено. Облигация с ипотечным покрытием – облигация, исполнение обязательств по которой обеспечивается залогом ипотечного покрытия. Разновидностью облигации с ипотечным покрытием является жилищная облигация с ипотечным покрытием, особенность которой заключается в том, что в состав ипотечного покрытия входят только права требования, обеспеченные залогом жилых помещений. Основные характеристики облигаций с ипотечным покрытием представлены в табл. 8.3.1. Таблица 8.3.1. Основные характеристики облигаций с ипотечным покрытием  Эмиссия облигаций с ипотечным покрытием может осуществляться только ипотечными агентами и кредитными организациями. Ипотечный агент – специализированная коммерческая организация, исключительным предметом деятельности которой является приобретение прав требования по кредитам (займам), обеспеченным ипотекой, и/или закладных и которой предоставлено право осуществлять эмиссию облигаций с ипотечным покрытием. Приобретение требований может осуществляться посредством договора купли-продажи, мены, цессии (уступки требования), иной сделки об отчуждении этого имущества, в том числе связанной с оплатой уставного капитала (акций) ипотечного агента этим имуществом, а также в результате универсального правопреемства. Облигации с ипотечным покрытием закрепляют право их владельцев на получение процента, размер которого определен решением о выпуске облигаций с ипотечным покрытием их номинальной стоимости. Выплата процентов по облигациям с ипотечным покрытием должна осуществляться не реже чем один раз в год. Облигации с ипотечным покрытием выпускаются в документарной и бездокументарной форме. При документарной форме облигаций с ипотечным покрытием обязательным реквизитом сертификата облигации является указание о порядке и об условиях выплаты дохода владельцам такой облигации, а также о порядке и об условиях ее погашения. Ипотечное покрытие данных облигаций могут составлять помимо вышеназванного имущества также государственные ценные бумаги и недвижимое имущество. Размер (сумма) обеспеченных ипотекой требований, составляющих ипотечное покрытие облигаций, не может быть менее чем 80% общей номинальной стоимости облигаций. На момент представления документов для государственной регистрации выпуска облигаций с ипотечным покрытием размер (сумма) обеспеченных ипотекой требований, составляющих ипотечное покрытие таких облигаций, должен быть не менее их общей номинальной стоимости и суммы процентов по этим облигациям. Для обеспечения полноты исполнения обязательств по облигациям с ипотечным покрытием размер ипотечного покрытия данных облигаций на любую дату до их погашения должен быть не менее, чем размер (сумма) обязательств по этим облигациям. Ипотечный сертификат участия – это именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие. Основные характеристики ипотечных сертификатов участия следующие (табл. 8.3.2). Таблица 8.3.2. Основные характеристики ипотечных сертификатов участия  Ипотечный сертификат участия не является эмиссионной ценной бумагой. Выдача ипотечных сертификатов участия может осуществляться только коммерческими организациями, имеющими лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, а также кредитными организациями. Срок действия договора доверительного управления ипотечным покрытием, устанавливаемый правилами доверительного управления ипотечным покрытием, не должен быть менее года и более 40 лет. Выдача ипотечных сертификатов участия осуществляется лицу, которому принадлежат права требования, составляющие ипотечное покрытие. Каждый ипотечный сертификат участия удостоверяет одинаковый объем прав, в том числе одинаковую долю в праве общей собственности на ипотечное покрытие. Права, удостоверенные ипотечным сертификатом участия, фиксируются в бездокументарной форме. Учет прав на ипотечные сертификаты участия осуществляется на лицевых счетах в реестре владельцев ипотечных сертификатов участия и, если это предусмотрено правилами доверительного управления ипотечным покрытием, на счетах депо депозитариями, которым для этих целей в реестре владельцев ипотечных сертификатов участия открываются лицевые счета номинальных держателей. При этом они, за исключением депозитариев, осуществляющих учет прав на ипотечные сертификаты участия, обращение которых осуществляется через организатора торговли на рынке ценных бумаг, не вправе открывать счета депо другим депозитариям, выполняющим функции номинальных держателей ценных бумаг своих клиентов (депонентов). Регистратор, осуществляющий ведение реестра владельцев ипотечных сертификатов участия, по требованию владельца ипотечных сертификатов участия, уполномоченного им лица или номинального держателя обязан подтвердить права указанных лиц на ипотечные сертификаты участия путем выдачи в течение 5 дней выписки из реестра владельцев ипотечных сертификатов участия. Количество ипотечных сертификатов участия, удостоверяющих долю в праве общей собственности на ипотечное покрытие, указывается в правилах доверительного управления этим ипотечным покрытием. Ипотечный сертификат участия не имеет номинальной стоимости. Ипотечные сертификаты участия свободно обращаются, в том числе через организаторов торговли на рынке ценных бумаг. Тест 1. Выбор верного ответа 1. Облигация, исполнение обязательств по которой обеспечивается залогом ипотечного покрытия, – это: а) облигация; б) облигация с ипотечным покрытием; в) консоли. 2. Выпуск облигаций с ипотечным покрытием осуществляет: а) ипотечный агент и кредитная организация; б) физическое лицо; в) физическое лицо и юридическое лицо. 3. По форме выпуска облигации с ипотечным покрытием являются: а) эмиссионными ценными бумагами; б) неэмиссионными ценными бумагами; в) долевыми ценными бумагами. 4. Специализированная коммерческая организация, исключительным предметом деятельности которой является приобретение прав требования по кредитам (займам), обеспеченным ипотекой, и/или закладных, и которой предоставлено право осуществлять эмиссию облигаций с ипотечным покрытием, – это: а) ипотечный агент; б) финансовый консультант; в) депозитарий. 5. Выплата процентов по облигациям с ипотечным покрытием должна осуществляться: а) не реже чем 1 раз в год; б) 1 раз в 3 месяца; в) 2 раза в год. 6. По форме существования облигации с ипотечным покрытием являются: а) документарными и бездокументарными ценными бумагами; б) документарными ценными бумагами; в) бездокументарными ценными бумагами. 7. Размер (сумма) обеспеченных ипотекой требований, составляющих ипотечное покрытие облигаций, не может быть менее чем: а) 100% общей номинальной стоимости облигаций; б) 80% общей номинальной стоимости облигаций; в) 50% общей номинальной стоимости облигаций. 8. Именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, – это: а) ипотечный сертификат участия; б) облигация с ипотечным покрытием; в) инвестиционный пай. 9. Выдача ипотечных сертификатов участия может осуществляться: а) только коммерческими организациями, имеющими лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами; б) кредитными организациями; в) коммерческими организациями, имеющими лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, а также кредитными организациями. 10. Срок действия договора доверительного управления ипотечным покрытием, устанавливаемый правилами доверительного управления ипотечным покрытием, не должен быть: а) менее года и более 40 лет; б) менее года и более 15 лет; в) более 15 лет. 11. Права, удостоверенные ипотечным сертификатом участия, фиксируются: а) в бездокументарной форме; б) в документарной форме; в) как в бездокументарной форме, так и в документарной форме. 12. Учет прав на ипотечные сертификаты участия осуществляется: а) на лицевых счетах в реестре владельцев ипотечных сертификатов участия; б) на счетах депо депозитариями, которым для этих целей в реестре владельцев ипотечных сертификатов участия открываются лицевые счета номинальных держателей; в) на лицевых счетах в реестре владельцев ипотечных сертификатов участия и, если это предусмотрено правилами доверительного управления ипотечным покрытием, на счетах депо депозитариями, которым для этих целей в реестре владельцев ипотечных сертификатов участия открываются лицевые счета номинальных держателей. 13. В состав ипотечного покрытия ипотечных сертификатов участия могут входить: а) требования по обеспеченным ипотекой обязательствам; ипотечные сертификаты участия, удостоверяющие долю в праве общей собственности на другое ипотечное покрытие; денежные средства, полученные в связи с исполнением обязательств, требования по которым составляют ипотечное покрытие, обращением взыскания по таким требованиям и исполнением обязательств по ипотечным сертификатам участия, составляющим ипотечное покрытие; б) только требования по обеспеченным ипотекой обязательствам; ипотечные сертификаты участия, удостоверяющие долю в праве общей собственности на другое ипотечное покрытие; в) только денежные средства, полученные в связи с исполнением обязательств, требования по которым составляют ипотечное покрытие, обращением взыскания по таким требованиям и исполнением обязательств по ипотечным сертификатам участия, составляющим ипотечное покрытие. 14. Ипотечные сертификаты участия обращаются: а) исключительно на внебиржевом рынке; б) исключительно через организаторов торговли на рынке ценных бумаг; в) свободно обращаются, в том числе через организаторов торговли на рынке ценных бумаг. Тест 2. Исключение несоответствия 1. Отличительными чертами эмиссионных ипотечных ценных бумаг являются: а) ограниченный круг юридических лиц, имеющих право их выпуска; б) они могут выпускаться только под обеспечение, состав и порядок замены которого указаны в законе; в) особая надежность эмиссионных ипотечных ценных бумаг, основанная на установлении для них специальных экономических нормативов. г) особый порядок их выпуска и обращения; д) могут выпускаться без обеспечения. 2. Кредитные организации, осуществляющие эмиссию облигаций с ипотечным покрытием, должны выполнять следующие требования и нормативы: а) требования, установленные ЦБ РФ; б) норматив рентабельности и оборачиваемости; в) минимальное соотношение размера предоставленных кредитов с ипотечным покрытием и собственных средств; г) минимальное соотношение размера ипотечного покрытия и объема эмиссии облигаций с ипотечным покрытием; д) максимальное соотношение совокупной суммы обязательств кредитной организации перед кредиторами, которые в соответствии с федеральными законами имеют приоритетное право на удовлетворение своих требований перед владельцами облигаций с ипотечным покрытием, и собственных средств; е) норматив достаточности собственных средств; ж) нормативы ликвидности; з) размер процентного и валютного риска. 3. Ипотечный агент должен соответствовать следующим требованиям: а) обязан быть акционерным обществом; б) его полное фирменное наименование на русском языке должно содержать слова «ипотечная специализированная организация» или «ипотечный агент»; в) в его учредительных документах должно быть указано общее количество выпусков облигаций с ипотечным покрытием, для эмиссии которых он создается; изменение общего количества выпусков облигаций с ипотечным покрытием, для эмиссии которых создается ипотечный агент, не допускается; г) должен быть паевым инвестиционным фондом; д) не может иметь штат сотрудников; полномочия единоличного исполнительного органа ипотечного агента должны быть переданы коммерческой организации; е) ведение бухгалтерского учета ипотечного агента должно быть передано специализированной организации; ж) не вправе заключать возмездные договоры с физическими лицами и осуществлять виды предпринимательской деятельности; з) после исполнения обязательств по облигациям с ипотечным покрытием всех выпусков он подлежит ликвидации. 4. Преимущества облигаций с ипотечным покрытием состоят в следующем: а) они закрепляют право их владельцев на получение процента, размер которого определен решением о выпуске облигаций с ипотечным покрытием их номинальной стоимости; б) они дают право на получение дивидендов; в) исполнение обязательств по ним обеспечивается залогом ипотечного покрытия; г) предоставляют их владельцам все права, возникающие из залога ипотечного покрытия; д) передача прав, возникших из залога ипотечного покрытия, без передачи прав на облигацию с ипотечным покрытием является недействительной; е) каждый владелец облигации одного выпуска имеет равные права в отношении требований и иного имущества, составляющих ипотечное покрытие с другими владельцами облигаций этого же выпуска; ж) они дают право на управление акционерным обществом; з) выпускаются паевыми инвестиционными фондами. 5. Характеристика ипотечных сертификатов участия: а) неэмиссионная ценная бумага; б) именная ценная бумага; в) эмиссионная ценная бумага; г) бездокументарная форма выпуска; д) документарная ценная бумага; е) безноминальная ценная бумага; ж) срочная ценная бумага; з) бессрочная ценная бумага. Тест 3. Альтернатива выбора Ответьте «Да» или «Нет». 1. Специализированная коммерческая организация, исключительным предметом деятельности которой является приобретение прав требования по кредитам, обеспеченным ипотекой, и/или закладных и которой предоставлено право осуществлять эмиссию облигаций с ипотечным покрытием, – это ипотечный агент? 2. Облигация с ипотечным покрытием – это облигация, исполнение обязательств по которой обеспечивается залогом ипотечного покрытия? 3. Облигация с ипотечным покрытием – это эмиссионная ценная бумага? 4. Облигация с ипотечным покрытием – это только документарная ценная бумага? 5. Облигации с ипотечным покрытием закрепляют право их владельцев на получение процента, размер которого определен решением о выпуске облигаций с ипотечным покрытием их номинальной стоимости? 6. Может ли ипотечное покрытие облигаций с ипотечным покрытием составлять государственные ценные бумаги и недвижимое имущество? 7. Размер (сумма) обеспеченных ипотекой требований, составляющих ипотечное покрытие облигаций, не может быть менее чем 80% общей номинальной стоимости облигаций? 8. На момент представления документов для государственной регистрации выпуска облигаций с ипотечным покрытием размер (сумма) обеспеченных ипотекой требований, составляющих ипотечное покрытие таких облигаций, должен быть не менее их общей номинальной стоимости и суммы процентов по этим облигациям? 9. Ипотечный сертификат участия не является эмиссионной ценной бумагой? 10. Ипотечный сертификат участия – это именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие? 11. Выдача ипотечных сертификатов участия может осуществляться только коммерческими организациями, имеющими лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, а также кредитными организациями? 12. Каждый ипотечный сертификат участия удостоверяет одинаковый объем прав, в том числе одинаковую долю в праве общей собственности на ипотечное покрытие? 13. Права, удостоверенные ипотечным сертификатом участия, фиксируются в бездокументарной форме? 14. Выдача ипотечных сертификатов участия осуществляется лицу, которому принадлежат права требования, составляющие ипотечное покрытие? 15. Учет прав на ипотечные сертификаты участия осуществляется на лицевых счетах в реестре владельцев ипотечных сертификатов участия и, если это предусмотрено правилами доверительного управления ипотечным покрытием, на счетах депо депозитариями, которым для этих целей в реестре владельцев ипотечных сертификатов участия открываются лицевые счета номинальных держателей? 16. Количество ипотечных сертификатов участия, удостоверяющих долю в праве общей собственности на ипотечное покрытие, указывается в правилах доверительного управления этим ипотечным покрытием? 17. Ипотечный сертификат участия не имеет номинальной стоимости? 18. Выпуск производных от ипотечных сертификатов участия ценных бумаг допускается? 19. Допускается ли замена требований и иного имущества, составляющих ипотечное покрытие ипотечных сертификатов участия? |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||