|

||||

|

|

Глава 7. Отбор акций для торговли«Вы хороши настолько, насколько хороши акции, которыми торгуете». Огромное число молодых трейдеров смутно представляют себе, что такое - Акции в Игре, не умеют их находить и попусту растрачивают время, ошибочно полагая, будто рынок не предоставляет им возможности для торговли. В данной главе я расскажу, как находить акции для внутридневной торговли, расскажу о том, почему и как мы работаем с акциями, и поделюсь несколькими интересными историями, которые позволят лучше уяснить преимущества торговли теми или иными акциями. Повторю еще раз: «Вы хороши настолько, насколько хороши акции, которыми торгуете». Самый лучший трейдер в мире не сумеет заработать и доллара, если акции, по которым он работает, не двигаются или неликвидны. (Хорошим примером может служить один трейдер, с которым мы вместе начинали, заработав за год 18 миллионов, торгуя исключительно акциями стоимостью не более 5 долларов, он в течение следующего года потерял 20 миллионов). Внутридневные трейдеры должны эффективно распоряжаться своим временем и покупательной способностью. Судьба не наградила нас 50-миллионными счетами, которыми управляют дилеры крупных банков (если, конечно, такого рода счета, еще существуют после кровавой бани 2008-09 годов). Поэтому нам необходимо уметь отыскивать акции, цена которых активно меняется. Таким образом, мы сможем добиться приемлемого результата по нашим относительно скромным торговым счетам. Трейдеры спрашивают: Как найти нужную акцию? На мой электронный адрес приходят тысячи писем, подобных тому, что прислал мне трейдер по имени Чак:

Во-первых, я не совсем уверен относительно себя, как источника вдохновения. Я не Лэнс Армстронг (американский велосипедист, выигравший семь гонок Тур де Франс подряд после того, как пережил раковое заболевание), но все равно приятно читать такое. Во-вторых, подобный вопрос часто встречается в письмах трейдеров. Существует много способов отбора акций, но в конечном итоге, лучше всего остановить выбор на Акциях в Игре. Что такое Акции в ИгреИми может оказаться любая (порядок перечисления случаен): • Акция, по которой поступили свежие новости; • Акция, цена которой еще до открытия торговой сессии изменилась (поднялась или опустилась) на три процента; • Акция, объем торговли, по которой превышает 3 миллиона; • Акция, проходящая за день более трех пунктов; • Акция с интенсивным потоком заказов и хорошо сформированными внутридневными уровнями поддержки и сопротивления, от которых мы можем торговать. В августе 2009-го года я получал в день сотни посланий от угодивших в передрягу трейдеров. Вы влезли, не в те акции! Я регулярно получаю электронные послания от опытных трейдеров, результаты которых явно не соответствуют их возможностям. Вы торгуете, не теми акциями! Ко мне постоянно подходят расстроенные проп-трейдеры и брюзжат о том, что их все время выбивает из рынка. Мой ответ? «Ты торгуешь неправильными акциями, дружище!» Молодые трейдеры часто жалуются на недостаточно хорошие результаты. Причина всегда одна и та же: не те акции! Есть много способов внутридневного трейдинга. Общий для всех этих способов критерий, без которого немыслим успех, можно выразить следующими словами: нужно торговать акциями, предоставляющими наилучшие возможности для успеха. Мы должны тщательнейшим образом определять качество товара, с которым приходится работать. Если вы проводите слишком много времени вне рынка, жалуясь при этом на отсутствие возможностей для торговли, значит, ваша система отбора акций оставляет желать лучшего. Мы торгуем Акциями в Игре, поскольку они: • Позволяют наилучшим образом задействовать имеющийся в нашем распоряжении капитал; • Обладают ЛУЧШИМ соотношением риск/прибыль для внутридневных сделок; • Обеспечивают возможность увеличения объемов; • Позволяют последовательно реализовывать торговые идеи, придерживаясь при этом правил трейдинга; • Помогают в борьбе против алгоритмических программ; • Позволяют в полной мере задействовать навыки трейдинга; • Ускоряют процесс профессионального становления молодых трейдеров. Пальцев одной руки достаточно для того, чтобы подсчитать, сколько на протяжении трех лет выдалось дней, когда ни по одной из Ащий в Игре нельзя было торговать. В некоторых частных трейдинговых компаниях торгуют корзинами акций. Мы этим не занимаемся. Некоторые фирмы работают исключительно по биржевым индексным фондам (ETF - Exchange Trade Fund). Есть и такие, кто разработал специальные фильтры для поиска акций. Специализацией других, является торговля целыми рынками -фьючерсные контракты по фондовым индексам. В некоторых торговых залах - особенно в крупных банках - работа идет исключительно по конкретным секторам: по нефти, фармацевтике или высокотехнологичному сектору. Есть много способов сделать деньги, и среди них немало верных. Многие частные трейдинговые компании добиваются значительных успехов, с помощью ими же самими созданных стратегий, но не забывайте о том, что мы - внутридневные трейдеры с ограниченным рабочим капиталом. Помимо всего прочего, я хочу присутствовать там, где развивается действие. Я хочу держать мяч, в своих руках. Я живу для того, чтобы принимать участие в игре по-крупному, ведь только так можно опробовать навыки трейдинга, над которыми я работал на протяжении всей моей карьеры. Поэтому мы торгуем всем, что движется. (Один из номеров журнала Trader Monthly, поместил на обложке наше со Стивом изображение и подписал: «Детекторы движения»). После 12 лет торговли на фондовом рынке, я все еще иногда открываюсь по новой для меня акции. Если она является активной, на ней можно заработать. К сожалению, я все еще получаю массу писем от людей, не желающих отказываться от ставшей привычной для них корзины акций. Они мучаются и не перестают жаловаться на отсутствие возможностей для открытия позиций, на низкую волатильность рынка. Но для успешной торговли вполне достаточно и одной Акции в Игре, пусть даже весь остальной фондовый рынок охватит летаргический сон. Что такое хорошая внутридневная акция?Трейдеры спрашивают: Расскажите поподробнее о внутридневных акциях Я получил от своего читателя Сэма, это лаконичное послание:

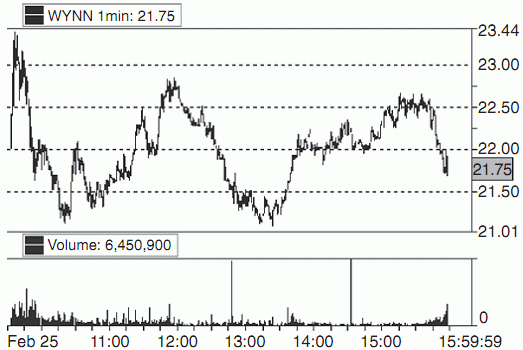

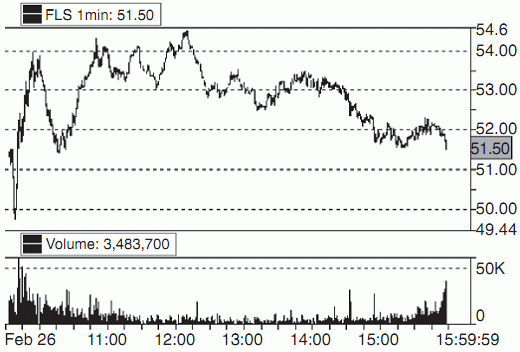

По хорошей внутридневной акции, всегда имеется прекрасное соотношение риск/прибыль. Это находящаяся в центре внимания спекулятивной общественности акция, по которой всегда выдается куча различных прогнозов, рынок по ней отличается глубиной, и что самое главное, она хорошо ходит. Хорошая внутридневная акция предлагает множество формаций с прекрасным коэффициентом риск/прибыль (1:5). Речь идет о возможностях входа в рынок, когда вы рискуете пятью центами ради двадцати пяти, или двадцатью - ради одного доллара. При работе с хорошей внутридневной акцией, можно смело рассчитывать на коэффициент риск/прибыль - 1:5, как правило, действительность не разочаровывает. С обычной акцией соотношение риск/прибыль на много хуже - 1:1. Временами акции выглядят так, будто коэффициент риск/прибыль по ним чрезвычайно высок. Однако, открывшись по ним, вы вскоре обнаруживаете, что мало того, что цена идет против вас, от позиции еще невозможно избавиться. («Что за черт! Я не могу выбраться из этого куска д***!!»). Причина не в вашей медлительности или упрямстве. Довольно быстро приходит болезненное осознание того, что риск по трейдам значительно больше первоначально рассчитанного. Короче говоря, хорошей внутридневной акцией является Акция в Игре. Акция в Игре в течение дня предлагает нам множество прекрасных возможностей для входа в рынок, с прекрасным соотношением риск/прибыль по каждой из них. В этом суть всей игры. Эти акции щедро одаривают вас формациями, при которых, риск проигрыша в пять раз меньше потенциала выигрыша, и шансы на то чтобы закрыть трейд в плюс превышают 60 процентов. Вот пример: вы купили JPM по 30$ и установили цену выхода 29.85$, сможете ли Вы на самом деле выйти по 29.85$? Или же вам придется проводить трейд по лучшей цене спроса, которая запросто может быть 29.50$? Если вы торгуете JPM, и ваши умозаключения говорят о том, что вы сможете закрыться по 29.85$, но в действительности вы выходите по 29.50$, то это очень неудачный трейд дня внутридневного трейдера. Акции в Игре ликвидные настолько, что вы сможете без труда закрыть трейд именно там, где вы решите. И опять, - вы хороши настолько, насколько хороши акции, которыми торгуете. Если вы являетесь самым лучшим трейдером в мире, но цена акций, по которым вы работаете, остается неизменной, то вы не сможете делать деньги. Работа с акцией, которая не ходит, означает впустую потраченный рабочий день. Я ищу акции, которые пройдут за день минимум 3-5 пунктов. Например, в начале 2009-го года мой выбор, еще до начала сессии, был сделан в пользу акции WYNN. Цена спустилась с уровня 23$ до уровня 21$, потом поднялась с 21$ обратно до 23$, вновь опустилась до 21$ и закрыла сессию на уровне 22.50$ (см. Рисунок 7.1). В течение дня акция прошла 7.5 пунктов. Вот какие движения мне нужны для того, чтобы заработать деньги. Прекрасное внутридневное движение.  Рисунок 7.1. График движения цены по акции WYNN 25.02.2009 Утром следующего дня, с самого открытия, я стал торговать акцией FLS. Акция подорожала с 50$ до 53$, затем упала до уровня 51.50$, а к 11 часам утра опять оказалась в районе 53$ (см. Рис.7.2). Еще до обеда акция умудрилась пройти чуть менее 8 пунктов.  Рисунок 7.2. График движения цены по акции FLS 26.02.2009 Не стоит думать, что от акций я ожидаю простого изменения цены, и ничего больше. Я ищу акции, направление изменения цены которых поддается идентификации. Может случиться и так, что проходящая 50 пунктов за день бумага, не даст возможности войти в рынок, при устраивающем меня коэффициенте риск/прибыль. Цена некоторых акций серьезно меняется в течение дня, но при этом абсолютно невозможно понять направление движения. Скажем, молодым трейдерам бывает сложно разобраться с направлением следующего движения по акциям BIDU или GOOG. Я запрещаю новичкам работать с этими акциями. Также вне закона - акции РОТ и СМЕ. При торговле этими акциями, ошибка обходится слишком дорого. Всех этих акций следует сторониться. Есть акции, которые легко читаются. В конце февраля 2009-ого читались WYNN и FLS. Мне не составляло труда разобраться с направлением их движения. Я люблю такие акции. Бывает трудно понять, к какую сторону будет изменяться цена бумаги, например, сейчас мне очень трудно уловить настроение по акции GS. В прошлом месяце она так меня замучила, что кажется, позвони мне работающий по ней специалист биржи и проинформируй о направлении, я все равно потерял бы деньги. Когда я держусь подальше от акций GS, 90 процентов моих торговых сессий закрываются в плюс, а когда ввязываюсь в борьбу с ней, день обязательно оказывается негативным. Закономерность налицо. Наконец, я ищу акцию с хорошими котировками. Акцию, по которой можно открыть позицию у самого дна. Акцию, которую можно продать по цене, близкой к дневному максимуму. Многие акции за один раз пролетают вверх или вниз 50 центов, но не стоит рассчитывать на то, чго ваш приказ на покупку в районе минимума будет исполнен. А когда вы захотите продать у максимума, специалист и маркет-мейкеры наверняка проигнорируют вас. Невозможность исполнения трейда по выгодной цене, отрицательно сказывается на коэффициенте риск/прибыль. Если вы не можете добиться хорошей цены открытия, не стоит надеяться на прекрасный результат. Случается, что цена акции ходит вверх-вниз, а совершить по ней хороший трейд нельзя. И ничего с этим не поделаешь, приходится мириться. Если во время исполнения трейда я чувствую, что ситуация под контролем, сумею сконцентрироваться, наверняка дождусь появления формации с коэффициентом риск/прибыль 1:5 и с 60-процентной вероятностью закрытия позиции с прибылью - это Акции в Игре, именно такие какие мне и нужны. Надо будет сделать что-нибудь ужасное, чтобы закрыться в минус. Но если такое и произойдет, вина самой акции будет минимальной. Если угодно ознакомиться с иной точкой зрения, выслушайте Стива. Он проводит летучки перед открытием сессии, на которых мы определяем, какие именно акции являются на данный момент времени активными. Стив выступает в роли генератора идей, но иногда он не прочь воспользоваться чужими открытиями. Недавно, когда мы вместе возвращались домой, он похвастался мне положительным результатом трейда, которым был обязан молодому трейдеру, который рассказал о сильном уровне на 10.80$, по акции MGM. После открытия, акция сумела удержать этот уровень, и Стив, купив 3 тысячи бумаг, заработал целый пункт. Этот трейд помог ему, закрыть день с прибылью. Акция MGM оказалась хорошо торгуемой акцией или, как мы говорим, Акцией в Игре. В продолжение всего лета 2007-го года, когда на нас обрушилось несчастье в виде кризиса субстандартных ипотечных кредитов, я ничего не слышал о компании Countrywide Financial Conporation, и ее знаменитом исполнительном директоре Анджело Модзило, которому в настоящий момент предъявлено обвинение в мошенничестве с ценными бумагами. Тогда у меня состоялась беседа с Джи-Мэном: Джи-Мэн: «Белла, ты когда-нибудь торговал акциями CFC?» Белла: «Ни разу». Джи-Мэн: «А не собираешься?» Белла: «Собираюсь». Джи-Мэн: «Спенсер, ты когда-нибудь торговал акциями CFC?» Спенсер: «Нет». Джи-Мэн: «Кто-нибудь когда-нибудь торговал акциями CFC?»Молчание. Джи-Мэн: «Стоит браться за нее?» Белла: «Да, это Акция в Игре». До тех пор, пока акция удовлетворяет моим критериям (как правило, мы не торгуем акциями, по которым имеется очень большой короткий интерес - общая сумма открытых коротких позиций, или с дневным объемом менее 600 тысяч акций), я работаю по ней, независимо от того, насколько четко я представляю себе характер движения. Акции в Игре - лучший стартовый питчер бейсбольной команды, разрезающий оборонительные порядки пас куортербека, способность положить мяч в корзину сверху на последних минутах игры НБА. Можно сколько угодно распространяться о торговых стратегиях и формациях. Можно рассуждать о скользящих средних линиях, конвергенции-дивергенции (MACD) и уровнях Фибоначчи (Fibonacci levels). Легче всего торговать Акциями в Игре. Насколько легче? Вы можете получить убыток с открытия, прозевать 20% лучших возможностей, но один успешный трейд с Акцией в Игре - и ваш торговый день будет закрыт в плюсе. Это возможно благодаря, невысокой цены ошибки с одной стороны, хорошему соотношению прибыль/риск, а также высокой вероятности движения по определенному сценарию. Все это - Акции в Игре. Почему следует торговать именно Акциями в ИгреСтив и я не всегда торговали такого рода акциями. Как станет ясно из Главы 12, обстоятельства вынудили нас к переходу на них. В 2003-ом году мы приступили к работе с Акциями в Игре, поскольку перестали работать апробированные методы зарабатывания денег. В то далекое уже время, Стив и я торговали в частной трейдинговой компании ETrade (впоследствии она была закрыта - долгая история, расскажу ее вам как-нибудь при личной встрече). Компании SMB Capital пока еще не существовало, как и ее дочерних структур - SMB Training и SMB Capital Management (я уже сбился со счета, не могу сказать точно, владельцами скольких независимых компаний мы являемся). Мы тихо торговали, каждый день уходили из офиса в пять минут пятого, проводили выходные, как нам вздумается, и наслаждались массой свободного времени (интересно, о чем я думал, заводя эту канитель с SMB?). В те дни мы были двумя неоперившимися трейдерами, ломавшими головы над способами зарабатывания денег после того, как лопнул пузырь интернетовского бума. У нас было четкое понимание того, что в предлагавшихся обстоятельствах вести себя придется намного умнее, чем трейдеры могли себе позволить в конце благословенных, но расхлябанных 90-ых. Мы заметили, что рынок все еще предоставляет удобные возможности для торговли, но все упирается в правильный выбор акций. Поэтому мы стали более внимательно подходить к процессу утреннего отбора бумаг. До этого речь шла просто о торговле акциями компаний производящих полупроводники, акциями высокотехнологичного сектора или акциями интернетовских компаний, главным образом вследствие того, что традиционно, они лучше всего двигались согласно «аксиоме» (Если ты не торговал в 90-х акциями компаний как-то связанных с высокими технологиями - на тебя как минимум странно смотрели.) Особого внимания на конкретные названия не обращалось. Отбирать акции можно было броском дротика в мишень, где каждый сектор означал какую-либо компанию. Но после краха пузыря доткомов все изменилось. Мы стали торговать всеми бумагами, по которым поступали неожиданные новости, и влезали в рынок по всему, что двигалось. Обладая хорошими профессиональными навыками, мы схватывали все серьезные движения, по самым разным акциям, которые среднего уровня трейдеры наверняка упустили бы. Мы променяли хорошо нам известные акции, пожертвовали комфортом, ради высоких прибылей. Мы разработали стратегию трейдинга, позволившую нам начать вновь зарабатывать деньги на рынке. Мы создали систему отбора акций, которую позже использовали как основу для создания нашей компании. В этой главе рассказывается об этой системе, которой мы столь многим обязаны. Эффективное управление капиталомЯ уже упоминал, что в большинстве частных трейдинговых фирм трейдеры лишены удовольствия, работать с 50-миллионными счетами. Возможно, это совсем неплохо, ибо в противном случае, при отслеживании раздутых позиций наших молодых и горячих трейдеров, не удалось бы избежать ужасных стрессов, что в моем возрасте чревато последствиями. В любом случае, проп-трейдеры должны эффективно управлять имеющейся в нашем распоряжении покупательной способностью. Обычно трейдер-новичок в частной трейдинговой фирме стартует со 100 тысяч долларов. (Напоминаю, что покупательная способность складывается из капитала партнеров фирмы и предоставляемого брокером кредитного плеча). Увеличивая потенциал прибыли, плечо равным образом ведет и к возрастанию рисков. Но, не держа позиции слишком долго, как правило, закрывая их еще до окончания сессии, мы до минимума сводим число таких досадных неприятностей, как потеря денег. Хороший внутридневной трейдер, может торговать акциями на общую сумму 800 тысяч долларов. И только суперзвезды получают в распоряжение миллионы. Немногие осознают степень эффективности обращения внутридневного трейдера с покупательной способностью. Я даже прекратил отвечать на вопросы о цифрах нашего показателя возврата инвестиций (ROI Return Of Investment), поскольку им никто не верит. Последний раз, на мои пояснения по этому поводу, лишь насмешливо улыбнулись и поинтересовались, как такое возможно. Я не обижаюсь, прекрасно понимая, сколь дико звучит для постороннего уха информация о нашем показателе возврата инвестиций. Однако не следует забывать, что мы не частная инвестиционная фирма, которая покупает компании целиком и держит их, дожидаясь, прибыли или удобного момента для продажи. Инвестиционные фирмы приняли на вооружение новый статистический показатель -внутреннюю норму доходности (IRR- internal rate of return). Честно говоря, я не знаю, что это такое. Мы не инвесторы, а трейдеры. Чтобы быть совсем точным -внутридневные трейдеры. Со своим делом мы справляемся хорошо. Талантливый молодой трейдер может заработать более полумиллиона долларов чистыми, имея в своем распоряжении менее 250 тысяч долларов. Я предупреждал, что на первый взгляд все это выглядит довольно неправдоподобно. Выяснить вопрос прибыльности частного трейдинга можно, побеседовав напрямую с трейдерами. Но не стоит использовать для этого, показатель возврата инвестиций в качестве мерила. Внутридневной трейдер, услышав вопрос о значении его показателя возврата инвестиций, скорее всего, недоуменно вытаращит глаза и разразится неудобоваримой для слуха тирадой. Ближе к концу 2008-го года Джи-Мэн получил электронное послание, в котором читатель блога интересовался результатами его работы за год. Во время интервью, нас нередко спрашивают о доходности внутридневной торговли. Почти каждый день Джи-Мэн видит, как трейдеры размещают в Facebook и в некоторых блогах, статистические данные рентабельности отдельных акций. Мы не только не частная инвестиционная фирма, но и не традиционного типа хедж-фонд, о результатах работы которого, судят по показателям краткосрочной доходности. Впрочем, лучше предоставить слово Джи-Мэну:

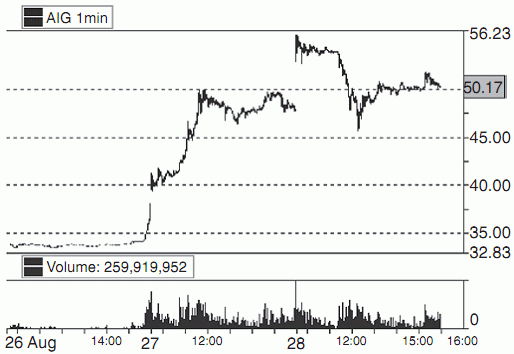

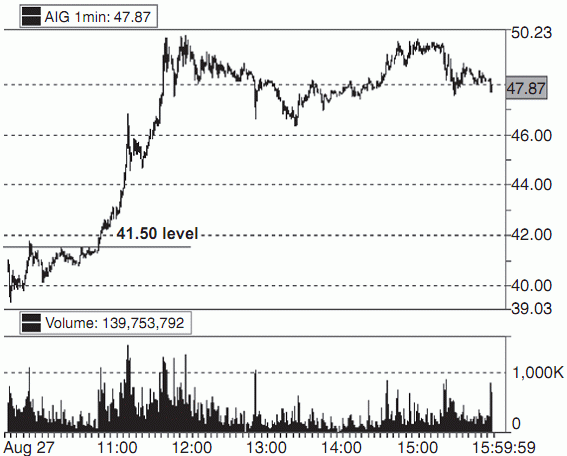

Приведенные здесь Джи-Мэном цифры, являются реальностью исключительно благодаря тому, что мы работаем с Акциями в Игре. Обладая сравнительно скромной покупательной способностью, мы, тем не менее, способны на получение приличных сумм денег. Акции в Игре предоставляют нам больше возможностей для торговли, и что очень важно, на трейды по ним уходит совсем немного времени. Возможности здесь и сейчасДоктор Стинбарджер в августе 2009-го года писал в своем блоге об ограниченных возможностях, которыми, по его мнению, располагает внутридневной трейдер. («В чем причина чрезвычайной ограниченности внутридневного трейдинга по американским акциям?»). Наш торговый зал изучает посты доктора Стинбарджера с воистину религиозным рвением, поэтому еще до открытия сессии, я успел получить два письма, в которых сквозила нервозность: Трейдеры опасались, что в скором будущем рынок перестанет исправно поставлять нам возможности для торговли. Можно было подумать, что авторы писем считают, будто мы уже собираем чемоданы, готовясь к неизбежному переезду в Гонконг. Напротив, эта запись в блоге и спровоцированные ею электронные послания, как раз продемонстрировали силу тех акций, которыми мы торгуем. Догадка доктора Стинбарджера оказалась верной - никто из тех, кто был занят внутридневной торговлей на Уолл-стрит, деньги не зарабатывал. Мощные и опытные проп-трейдеры переживали тяжелые времена. Всем приходилось тяжко. Всем, кроме нас. Тот месяц выдался очень непростым для тех, кто исповедует стратегии, основанные на использовании значительных движений. Страдали те, кто специализировавшиеся на отдельных секторах и корзинах акций, когда их цена замирала. У меня же и у тех, кого я обучал, дела обстояли по-другому. Честно говоря, август 2009-ого стал для нас самым успешным месяцем года. Угадайте, чему мы этим обязаны? Акциям в Игре. Последняя неделя августа - есть о чем вспомнитьИсторически сложилось так, что август обделен событиями. И в 2009 году не предвиделось исключений. Я повторил в эфире StockTwits TV то, о чем написал в своем блоге - «Август... Каникулы...» Пришло время передохнуть. Я советовал всем воспользоваться наиболее подходящим временем для отдыха, которое, по моему мнению, выпадает на конец августа - начало сентября. Действительность оказалась совершенно иной. Стив разместил в блогах множество интересных комментариев на тему Акций в Игре. Философия работы краткосрочных внутридневных трейдеров заключается в поиске бумаг, цена которых активно изменяется, и торговле на основе паттернов, больше всего подходящих этим акциям. Основным преимуществом этой стратегии является то, что можно подсчитать на пальцах одной руки число рабочих дней в году, в которые отсутствовали возможности для торговли. Случилось так, что традиционно тихая августовская неделя, выдалась самой богатой на события в 2009-ом году. Что же такое? Белла, ты только что сказал, что последняя неделя августа 2009-ого оказалась убийственно хороша? Но ведь рынок был мертвым! Это была последняя летняя неделя. Все нормальные люди находились в отпуске и занимались всем чем угодно, кроме трейдинга. Молодые трейдеры охотились на моделей в Хэмптонсе -хорошо быть молодым! Отцы семейств приносили свободное время в жертву своим обязанностям. Люди вовсю развлекались. Трейдеры не занимались трейдингом, Белла. Что с тобой, ведь тебе прекрасно известно об этом? Огромным преимуществом работы с Акциями в Игре является то, что для реальной торговли требуется всего одна бумага. Одной активной компании достаточно, для работы в течение нескольких торговых сессий. Нечто подобное произошло и в последнюю неделю августа 2009-ого с акцией AIG (см. Рис. 7.3). Мы наблюдали это, в последние 20 минут биржевой сессии в среду, весь четверг и всю пятницу. Этим дело не ограничилось, и всю следующую неделю акция AIG продолжала оставаться активной. Трейдеры в нашем торговом зале сумели сорвать несколько больших кушей!  Рисунок 7.3. График движения цены по акции AIG с 26.08.2009 по 28.08.2009 Мой любимый бейсбольный слоган, который нередко можно услышать во время трансляций матчей - «Каждый раз, приходя на стадион, вы становитесь свидетелем чего-то нового». В том же августе 2009-ого на стадионе Yankees я увидел человека, поглощавшего четыре хот-дога разом. Или такое не в счет? Последняя неделя августа 2009-го года принесла нам много нового, доселе невиданного на рынке. Она щедро одарила нас потрясающими возможностями. Я собирался отдохнуть в четверг и пятницу, свалив бремя ответственности на плечи партнера, но вдруг случается многообещающее движение по акциям AIG - перед самым закрытием сессии в среду. Стало ясно, следующий день выдастся очень веселым. Я мгновенно составил план-Б. План-Б подразумевал активную торговлю по акции AIG в продолжение всей сессии. Хороший план-Б. Джи-Мэн планировал в пятницу отправиться с компанией друзей в Грейт Эдвенчур (парк развлечений в Нью-Джерси), но поездка была отменена. Мудрое решение. В нашем виде спорта, как и в профессиональном баскетболе, случаются временные серии, решающие исход борьбы. Есть дни, которые делают результат недели. Есть недели, определяющие итоги месяца. Август 2009-ого оказался месяцем, решившим судьбу всего года. Упустить такую возможность, означало потратить впустую год. В этом, кстати, можно усмотреть серьезное неудобство, связанное со стилем нашей работы. Нельзя терять ни на мгновение связь с рынком и быть готовым к внесению корректив в планы, как только на горизонте замаячит прекрасная возможность трейдинга. Трейдеру нельзя быть зашоренным, надо быть готовым ко всему. Никакая неожиданность не должна застать вас врасплох. Ожидайте неожиданного. Лишь потому, что все августы на моей памяти оказывались медленными и спокойными, этот август, не обязательно должен быть похоже на предыдущие. Этот случай относится к разряду тех, что имени отношение к теории - «Черного лебедя» (Black Swan theory — объясняет существование и возможность возникновения труднопрогнозируемых событий, влекущих за собой значительные последствия). Мы переоцениваем то, что знаем, и недооцениваем нам неизвестное. Одиннадцать подряд концовок августа, которые протекли совершенно спокойно, отнюдь не означают, что и двенадцатая окажется безмятежной. В начале сентября 2009-го года, перед выходными на День труда (в США празднуется в первый понедельник сентября), я посетил зал прекрасной частной трейдинговой компании. Один из старших трейдеров поднялся и стал поучать своих трейдеров - «Все, кто сейчас в рынке, сильно рискуют, в данной ситуации торговать, вообще не стоит». Эти трейдеры сосредотачивали внимание на корзине акций и поджидали определенные ценовые уровни, вход по которым дал бы им преимущество. Они являлись типичными корзинными трейдерами (basket traders). В тот день перед праздником, торговать им действительно было нечем. Я решил связаться со Стивом и проверить, как обстоят дела у нас. Он не ответил на звонок. Немного погодя я получил от него текстовое сообщение - «Прости, я в рынке. AIG активничает. Мы опять ее убиваем!» Тогда как руководство уважаемой фирмы устраивает нагоняй своим трейдерам, за излишнюю инициативность, мой партнер настолько поглощен торговлей, что не в состоянии ответить на телефонный звонок. Мы редко не находим возможности для торговли, потому что всегда концентрируемся на Акциях в Игре. В один из летних дней 2009-го года, мне пришлось уехать из Нью-Йорка по делам бизнеса. Я включил мой риск-монитор, чтобы проверить, чем торгуют мои ребята. Они перешли на индексные биржевые фонды FAS и FAZ, отказавшись от акций AIG. Немедленно на электронный адрес Стива было отправлено сообщение — «Возвращай парней на AIG! Она все еще активна». Эта акция начала день вяло, поэтому большинство наших трейдеров решило заняться поиском новых возможностей. Им следовало проявить немного выдержки - боевые действия по акциям AIG вскоре вспыхнули с новой силой. Наш торговый зал получал прибыль от операций по FAS и FAZ, но это было лишь бледной тенью успеха, которого ребята добились в последние недели, охотясь на крупнейшего американского страховщика. Джи-Мэн вернул их к акции AIG, и наши лучшие трейдеры перед самым закрытием сессии, успели хорошо заработать на ней. Этого не случилось бы, продолжай они торговать FAS и FAZ. Загрузись по полнойСтарое трейдерское выражение - «Load the Boat» (Загрузись по полной) - одно из моих любимых. Во время моего первого года на рынке, мы искали наиболее сильное закрытие по хай-текам и загружались по полной. Это означало открытие огромной позиции. Джи-Мэн любит говорить - «Если эта акция удержится над уровнем сопротивления, я загружусь под завязку». Под завязку... ну да, правильно. Его слова меня немного пугают. Мы же здесь не в видеоигры играем, Джи-Мэн. Но ты уловил главное. Бывают ситуации, в которых нам хочется быть сверхагрессивными. В такие моменты Акции в Игре предлагают внутридневному трейдеру наивысшее соотношение риск/прибыль. Отыскав такую бумагу, мы начинаем следить за ней. Мы наблюдаем за потоком заказов. Мы ожидаем момента, когда покупатели и продавцы сойдутся в решительной схватке. Мы хотим стать свидетелями эпической битвы. Чем яростнее она будет, тем сильнее окажется движение после того, как одна из сторон одержит верх. Именно такая картина наблюдалась по акциям AIG в августе 2009-го года. Акции AIG торговалась в ограниченном диапазоне. В течение долгого времени цена не могла выйти за пределы уровней 40.80$ и 41.50$. Накануне, перед самым закрытием сессии, акции AIG минут за 20 резко подорожали, более чем на 5 пунктов. Следующее утро акция открыла по цене, превышающей цену закрытия предыдущего дня. Затем акция чуть откатилась, но нашла твердую поддержку на уровне 40$. Цена сформировала дно и снова пошла вверх. Следующий откат оказался еще мельче - он был остановлен на уровне 40.80$. Уровень сопротивления сформировался на 41.50$ (см. Рис 7.4).  Рисунок 7.5. График движения цены по акции AIG 27.08.2009 Наши умозаключения основанные на базисных принципах говорили в пользу возможного ралли: цена пошла вверх после опубликования новостей, все считали бумагу достаточно ценной, объемы были громадными, а короткий интерес по ней - высоким. Черт побери, даже у меня сложилось четкое мнение о ней, которым я не замедлил поделиться с читателями сайта TheStreet.com. «Инвесторы надеются на то, что если эти двое сумеют договориться, Гринберг поможет новому исполнительному директору, которому есть что предложить», - говорит Майк Беллафиоре, трейдер и партнер компании SMB Capital. Неужели это мои слова? Что бы это значило? Так или иначе, AIG была активной акцией и обладала потенциалом роста. Убедившись, что она хорошо держится над внутридневным уровнем сопротивления на 41.50$, я принял решение загрузится по полной. Это было сделано по многим причинам. Быки одержали верх над медведями. Соотношение риск/прибыль выглядело очень соблазнительно. Цена по акции AIG находилась над уровнем 41.50$. Могу еще сказать то, что на сайт TheStreet.com не попало: «Вот это куш!» СтабильностьПредоставляю слово моему партнеру Стиву, который своими словами объяснит, каким образом торговля Акциями в Игре, позволяет внутридневным трейдерам добиваться более стабильных результатов.

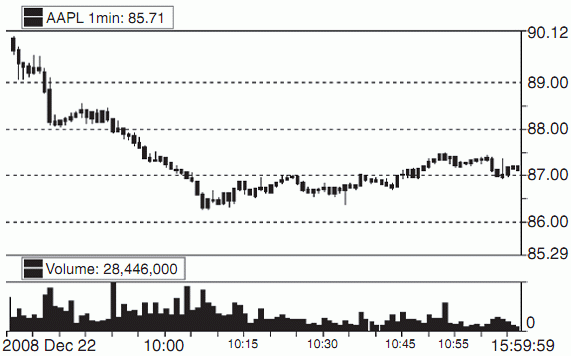

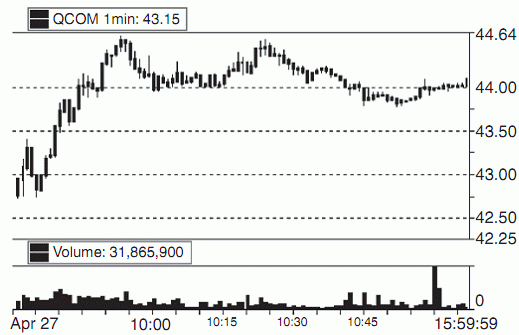

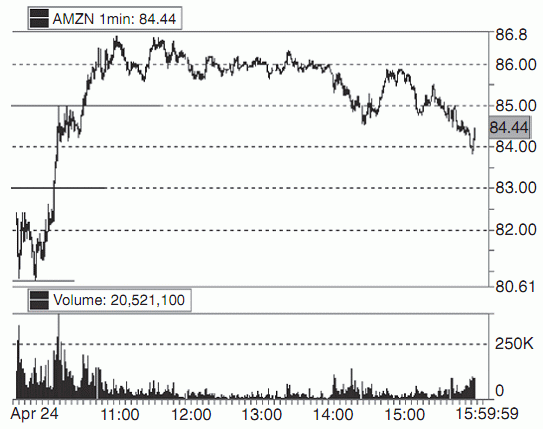

В качестве примера, расскажу еще об одном дне декабря 2008-го года, в который мне довелось торговать акциями MON и AAPL (См. Рис.7.5). Обе акции были активными, мне не составило труда сделать по ним деньги.  Рисунок 7.5. График движения цены по акции AAPL 22.12.2008 Не стану утаивать - подчас мне не удается найти акцию, отвечающую всем требованиям, которые предъявляются для кандидатов в Акции в Игре. В таких случаях мы открываемся по биржевым индексным фондам (ETF) или по акциям с сильным импульсом, потому что они, совершают по несколько сильных движений за день. Тем не менее, наиболее предпочтительным вариантом для меня, безусловно, являются Акции в Игре. Торговля в период корпоративной отчетностиС тех пор, как у нас появился блог, Стив часто публикует комментарии касательно Акций в Игре. Когда наступает период корпоративной отчетности, каждый день приходится выбирать из множества Акций в Игре. Трейдер может посвятить свой рабочий день, торговле не более чем двумя-тремя такими акциями. На большем числе бумаг сконцентрироваться не удается. Лучше прилично заработать, концентрировавшись на ограниченном числе акций, чем весь день бессмысленно и безрезультатно скакать с одной на другую. До наступления сезона квартальных отчетов в апреле 2009-го года, Стив торговал индексным биржевым фондом FAZ почти каждый день. Он предупредил всех в торговом зале, что как только начнут выходить квартальные отчеты по заработкам компаний, надо будет переключиться на акции, по которым публикуются новости. Умелый трейдер должен постоянно находиться на переднем крае. Увеличение потока заказов ведет к увеличению ликвидности, внутридневной волатильности и появлению ЛЕГКОРАСПОЗНАВАЕМЫХ паттернов с прекрасным значением коэффициента риск/прибыль.  Рисунок 7.6. График движения цены по акции QCOM 27.04.2009 В продолжение семи торговых сессий в апреле, Стив каждый день находил новую Акцию в Игре. В самый неудачный из этих дней, он смог заработать только три тысячи долларов. Нет никакого сомнения, что своей спешной торговлей он во многом обязан профессиональному мастерству, однако, ключевым моментом стала его способность правильно отбирать акции. В число акций, с которыми ему пришлось поработать в тот период входили RIMM, AAPL, QCOM, АХР, GS, MS и AMZN. Интересно взглянуть на график изменения цены на акции QCOM, в день выхода отчета по доходам. Думаю, даже трейдерам-новичкам удалось бы прилично заработать на этой акции, при условии, если им было известно о существовании ключевого уровня сопротивления на 42.60$ - 43$ (см. Рис.7.6). Посмотрите на ценовой график акции AMZN (см. Рис. 7.7) и задумайтесь над тем, насколько сложно было сделать деньги, когда цепа прорвала уровень сопротивления на 83$. Совсем не сложно.  Рисунок 7.7. График движения цены по акции AMZN 24.04.2009 Мистер Дисциплина: жертва неверного выбораУ одного из наиболее дисциплинированных трейдеров, из числа мне известных, отлично получалась торговля при наличии тенденции к повышению. Этот отважный трейдер помимо всех прочих достоинств, не был отягощен ни одной унцией жира. За два года совместной работы я ни разу не видел, чтобы он ел на обед что-нибудь кроме салата. Обычно он пользовался фильтрами для нахождения растущих акций, открывался по ним и терпеливо держал позиции до тех пор, пока движение полностью не иссякало. Мистер Дисциплина, будучи опытным трейдером, походил на жокея, он умел выжать из акции все, до последнего цента. Случалось, что его результаты по некоторым акциям, оказывались самыми лучшими в торговом зале. Но затем рынок захлестнула волна ипотечного кризиса. Большая часть наших трейдеров работала по акциям CFC, MBI и АВК. Акция CFC проходила в день по 8-10 пунктов, а этого опытного трейдера, как будто приклеили к его фильтрам. Мы открывали короткие позиции, длинные, опять короткие, потом снова длинные. Разворачиваясь по много раз за сессию, мы выбивали дух из этих акций. К концу дня я чувствовал себя так, будто у меня головокружение. бешеные движения и необходимость все время оставаться сосредоточенным, действовали изматывающе. Иногда я тряс головой и усиленно моргал, пытаясь привести себя в нормальное состояние. Такие торговые сессии полностью опустошают человека, как эмоционально, так и физически. Невозможно расслабиться ни на мгновение, поход в туалет может обойтись в тысячи долларов. Мистер Дисциплина отказывался верить своим глазам: молодые и неопытные трейдеры один за другим обходили его. Ко всему прочему, он начал терять деньги. Незадолго до этого он женился, и возможно, нестабильный характер внутридневного трейдинга диссонировал с новой для него ситуацией - семейной жизнью. Но этот парень был донельзя упрямым. Мы побеседовали с ним об Акциях в Игре. Его они не интересовали. Он был не в восторге от слишком сумбурного движения этих акций. Я сказал мистеру Дисциплина, что он достаточно хорош как трейдер для того, чтобы суметь внести в свои действия необходимые коррективы. Он на самом деле был сильным трейдером, но как слушатель никуда не годился. Мистер Дисциплина был явно заинтересован в доказательстве правоты своих теорий больше, чем в заработке денег. Людей подобных мне, донимавших его альтернативными предложениями по торговле, он терпел исключительно ради предоставляемого доступа на рынок. Время шло, а мистер Дисциплина продолжал свою неравную и безнадежную борьбу с рынком. Я решил еще раз объясниться с ним. Наша компания была еще молодой, и мы нуждались в опытных людях, из которых могли получиться успешные трейдеры. В то время он был одним из наших лучших трейдеров. Теперь я понимаю, что ожидания были неоправданными. В реальности же они оказались просто глупыми. От него требовалось лишь одно: надо было торговать акциями, цена которых хорошо движется. Работать с ними были трудно, но, так или иначе, они давали возможность делать деньги. Его взгляд на рынок походил на мышление баскетболиста из университетской лиги, настаивающего на том, что ему по силам обыграть блокирующего из НБА и забить мяч в кольцо сверху. Бросок! Блокшот. Ладно, на этот раз получится. Бросок! Снова блокирован. Еще один бросок! Блокирован. Великолепно! Всегда мечтал о том, чтобы быть звездным блокирующим в НБА. В детстве мне всегда нравилось играть против таких парней. К несчастью, на этот раз, именно такой парень выступал за мою команду. Мистер Дисциплина полагал, что Акции в Игре чересчур непостоянны и быстры. Непостоянны и быстры? Вы издеваетесь надо мной? Может только мне хочется, чтобы в решающий момент игры, мяч оказался в моих руках? Я хочу постоянно проверять свои навыки трейдинга. Я люблю принимать вызов от наитруднейших акций, когда они предоставляют возможность для торговли. Я ведь трейдер, и я живу именно для таких дней! К богам трейдинга обращены мои молитвы с одной лишь просьбой -посылать нам почаще высокую волатильность подобно той, что мы наслаждались в дни ипотечного кризиса. До тех пор, пока не поднялся весь этот переполох, мне ничего не было известно ни об акциях CFC и MBI. Я никогда не торговал ими. Я не знал об особенностях обращения специалиста с заказами. Я не разбирался в фундаментальных показателях этих компаний. Честно говоря, у меня было достаточно смутное представление о природе и причинах кризиса. Графики движения цены этих акций я впервые раскрыл за несколько минут до того, как открыться по ним. Но! Я - трейдер. Я не являюсь аналитиком, пишущим предназначающиеся для публики отчеты. Я торгую теми акциями, которые находятся в движении. Предоставьте мне информацию, в которой я нуждаюсь как трейдер (технические уровни, новости, средний дневной объем торговли, короткий интерес, средний дневной диапазон), и я пойду в бой. Я схватываю налету. К концу сессии мне уже понятны эти акции. Поначалу, естественно чувствуешь себя, мягко говоря, неуютно (представьте себе, как вы выпрыгиваете из самолета, веря в то, что парашют раскроется), но все-таки пересиливаешь себя и ныряешь в рынок. Если цена будет двигаться, я заработаю огромную кучу денег. Во время нашей второй беседы я сказал ему много чего, но мистер Дисциплина слушал не очень внимательно. Мне казалось, что я выдал замечательную речь. Не было классических фраз Кеннеди - «Спроси себя, что ты можешь сделать для своей страны?», были только доводы в пользу торговли Акциями в Игре и звучали они убедительно. Но мистер Дисциплина не был тем, кто учится у других. Он был тем, кто есть. Мои слова на него не действовали, с таким же успехом я мог биться головой о бетонную стену. Поблагодарив меня за энергичный разговор, он удалился. Энергичный разговор? Он принял сказанное за выплеск энергии? Я указывал ему путь спасения карьеры! Моя подсказка помогла бы ему избежать судьбы клерка, бесконечно переставляющего папки бумаг на столе. Альтернативой работы клерка, стало бы не менее отвратительное каждодневное висение на телефоне и попытки всучить каким-то незнакомцам, с которыми в иных обстоятельствах ни за что не стали бы разговаривать, какой-то финансовый продукт с гнилым душком. Я хотел помочь ему остаться в деле. В увлекательном деле торговли на фондовом рынке, когда каждый день приносит что-то новое, и сердце упоительно бьется после одержанной победы - Одного хорошего трейда. Я покрашу волосы серой краской, если от этого будет зависеть вопрос продолжения моей карьеры трейдера. С удовольствием буду торговать акцией компании, производящей зубочистки, если вы объясните мне, что по ней ожидается серьезное движение. Наверное, поэтому я до сих пор и торгую. К великому сожалению, мистер Дисциплина так и не сумел докопаться до смысла происходящего. Он решил, что его время подошло к концу, и он не станет вносить изменений в стиль торговли. Рынок не склонен к раздаче премий за упрямство. Рынок не интересует, какому стилю торговли вы отдаете предпочтение. Вы подстраиваетесь к рынку. Вы делаете то, что от вас требует рынок. Так было, так есть, и так будет всегда. Потеря мистера Дисциплина, стала тяжелым испытанием для компании SMB Capital. В тот вечер я принял на грудь слишком много стаканчиков водки, в которых было слишком мало тоника. Однако торговое место долго не пустует. Образовавшуюся пустоту заполнили новые трейдеры. Молодые и талантливые парни быстро развиваются. Что самое главное, SMB Capital изменила направление движения. В нашем торговом зале вовсю орудовали молодые, проворные и голодные ребята, готовые разорвать в клочья любую акцию. Тем не менее, профессионализма и уверенности в своих силах им хватает на то, чтобы торговать Акциями в Игре. Фаворит: о важности выбора правильной акцииИстория нашего следующего героя - Фаворита, имеет более радостную концовку. В его трейдерской карьере Акции в Игре сыграли позитивную роль. Фаворит пришел к нам после того, как ему пришлось перенести унижение увольнения из чрезвычайно уважаемой частной трейдинговой компании, известной своими достижениями на ниве внутридневной торговли. Он работал вместе с лучшими трейдерами Уолл-стрит, что придавало ему определенную ценность в моих глазах. Просто надо было создать Фавориту условия, в которых он сумел бы реализовать наработанные профессиональные навыки. Трейдеры в зале любят Фаворита (вот почему мы наградили его таким прозвищем). Он является единственным человеком, если не считать моей мамы, называющим меня по имени. Когда Фаворит открывается по Акции в Игре, и она неожиданно начинает двигаться против него, всегда повторяется одно и то же: удар обоими кулаками по столу и громкий вскрик - «Ах!» Это восклицание ни с чем не спутаешь, так как Фаворит, несмотря на многие годы жизни в Штатах, так и не сумел полностью в совершенстве овладеть английским, и его произношение оставляет желать лучшего. Только неожиданное резкое движение, может спровоцировать его на всплеск эмоций. В остальных случаях он ведет себя очень спокойно. Торговый зал взрывается смехом каждый раз, когда из глубин души Фаворита исторгается этот вопль. Еще забавнее наблюдать за ним после удачного выхода из рынка: он начинает двигать головой взад-вперед, как будто танцует в клубе под хип-хоп. Начало его торговли у нас получилось удачным. Фаворит выдал неплохую серию положительных дней, хорошо поторговав импульсом по золотым акциям, которые на тот момент были очень активными. Его результаты были одними из лучших в компании. Я пребывал в недоумении: и чем думало руководство его прежней фирмы, когда избавлялось от этого энергогенератора? Вскоре все стало ясно. Несколько месяцев Фавориту ничего не удавалось. Он метался из стороны в сторону, от акции к акции. В итоге, он сумел лишь превратиться из лучшего трейдера в худшего, в нашем торговом зале. Джи-Мэн и я проверили все его трейды. Он каждый день открывался по золотым акциям, хотя в них больше не было импульса. Я отправил Фавориту послание с просьбой не влюбляться в акции золотодобывающих компаний и переключиться на другие акции, но он продолжал заниматься ими. Дела его шли плохо, поэтому через несколько дней, я решил еще раз поговорить с ним. На этот раз беседа протекала с глазу на глаз, за закрытыми дверями. Отметив его прекрасный навык торговли по импульсу, я объяснил ему, что он зря не пользуется тем, в чем он действительно силен. Какой смысл попусту тратить силы на золото, если оно не активно? Фаворит выслушал меня, поблагодарил и вернулся к компьютеру. Мне показалось, что мои объяснения дошли до него. Ничего подобного. Фаворит продолжал скупать золото, будто он был не трейдером, а каким-то чокнутым сторонником конспирологической теории близящегося конца света, стремящимся конвертировать всю наличность в твердые активы. Баланс его торгового счета становился все хуже. Я ломал голову над тем, как объяснить этому молодому человеку происходящее. Прежде чем продолжить рассказ, хочу поделиться с вами одной историей. Когда я был еще молодым трейдером, мне пришлось тесно общаться с проп-трейдерами, которые специализировались на золоте. Все они были поклонниками теории, согласно которой гибель Соединенных Штатов произойдет вследствие чрезмерного распространения порнографии. В качестве обоснования проводились параллели с Римской империей эпохи упадка. Однажды один из этих трейдеров позвонил в банк и поинтересовался, угрожает ли что-нибудь его золотым слиткам в случае его банкротства. Сценарий Армагеддона должен был привести к абсолютному обесцениванию американской валюты, и человек хотел услышать подтверждение того, что сможет получить обратно депонированный металл. Трейдер был абсолютно уверен в неотвратимости глобального краха. Спрашивается, откуда он все это узнал? Вернемся к нашему Фавориту. Меня посетила еще одна идея. Я попросил его сменить место. Теперь он оказался в дальнем углу торгового зала, в окружении наших лучших импульсных трейдеров, которые в то время регулярно выбивали дух из FAS. Задумка сработала - он перестал терять деньги. Но результаты Фаворита все же не отвечали моим ожиданиям. Я попросил одного из лучших импульсных трейдером переговорить с Фаворитом. Кроме этого, я написал ему еще одно письмо, в котором привел все мыслимые аргументы в пользу переключения на торговлю Акциями в Игре, что позволило бы ему в максимальной степени задействовать свой потенциал торговли по импульсу. В КОНЦЕ КОНЦОВ, одному из новых товарищей Фаворита удалось пробить броню его упрямства. Он сконцентрировался на торговле акцией AIG и поиске Акций в Игре. Фаворит вновь оказался на высших строчках нашего внутреннего рейтинга, заняв принадлежащее ему по праву место среди лучших трейдеров компании. Он находится там и поныне. Пять месяцев ушло на то, чтобы убедить его перейти на активные Акции в Игре. Рад, что мне удалось этого добиться. Не надо бояться алгоритмической торговлиВ июле 2008-го года я получил по GChat сообщение от фьючерсного трейдера Картера, которого интересовало воздействие торговых алгоритмов или черных ящиков на внутридневной трейдинг. Обеспокоенность Картера разделяли и другие трейдеры, специализирующиеся на фьючерсных контрактах. Мне не раз приходилось слышать об этом. Некоторые были убеждены в том, что черные ящики овладеют трейдингом и вытеснят с рынка внутридневных трейдеров. Пользователь Робкий (Gutless) прислал мне выдержанное в довольно недружелюбных тонах электронное сообщение естественно, с фальшивого электронного адреса:

Разговоры о том, что черные ящики сделают из внутридневных трейдеров безработных, уже набили оскомину. Я считаю, что это просто очередное оправдание некачественной работы. Нечто подобное я слышал в 2001-ом году, когда котировки переводили на метрическую систему. То же самое говорили и в 2006-ом, перед запуском гибридного рынка (hybrid market). У меня есть свои мысли касательно черных ящиков и способов обращения с ними. Это еще одно свидетельство в пользу работы с Акциями в Игре. Несколько соображений: • Уже несколько лет я слышу эти споры, что не мешает мне продуктивно работать. Кстати, одна из недель августа 2009-го года стала самой успешной для нашего торгового зала. • Черные ящики усложнили внутридневную торговлю. • К процессу отбора следует подходить более тщательно. Однако, правильная селекция все еще может давать большое число рабочих формаций. Прекрасным примером является импульсный трейдинг по Акциям в Игре. Неудачный выбор бумаг для торговли неизбежно приведет к тому, что торговые программы отберут ваши деньги. • Процент неудачных черных ящиков выше процента несостоявшихся трейдеров. • Слишком много торговых алгоритмов создается программистами, не имеющими четкого представления о торговле, все такие программы обречены на неудачу. Вытолкните этих компьютерно-грамотных специалистов по количественному анализу на площадку фьючерсов и пусть они попробуют повыкрикивать котировки - их тут же переедет стоящий рядом двухметровый детина, за плечами которого профессиональная карьера в американском футболе. Невозможно ожидать успешного трейдинга от тех, кто умеет лишь производить вычисления. История человечества раз за разом доказывает: человеческая эмоция переиграет любое автоматизированное намерение. Понимание того, что происходило на рынке вчера или неделю назад не поможет разобраться в происходящем сегодня. • Вы должны разбираться в различных алгоритмических программах, это поможет торговать против них. Для этого необходим опыт, хорошее руководство и практика. • Мне пришлось увидеть много черных ящиков, которые оказались бесполезны и много таких, которые еще наверняка ими окажутся. В настоящее время наибольшую досаду вызывает программа черного ящика, которую мы называем — «Купи новый минимум», У меня с ней принципиальные расхождения, так как они игнорирует фундаментальное правило трейдинга: отказ от покупки слабой акции. Цена падает на новое внутридневное дно, после чего многие трейдеры продают, стремясь воспользоваться медвежьим импульсом. Программа выкупает у внутридневных трейдеров короткие позиции и гонит цену наверх, вынуждая трейдеров закрываться. Проблема этого алгоритма вылезла на поверхность в конце лета 2008-го года, когда акции FNMA, LEI I и FRE находились в свободном падении! А технически, эти акции были сломаны. На новых минимумах продавали не только внутридневные трейдеры, но и институциональные клиенты, После этого многие программы были отправлены в мусорную корзину. К черным ящикам следует относиться с уважением, но бояться их не стоит. • Каждый создатель приносящего прибыль черного ящика гениален. Не так-то просто разработать стоящую программу. • Черные ящики надо включать и выключать подобно тому, как выставляется и снимается предложение цены. То, что сегодня приносит прибыль, не обязательно сработает завтра. По этой простой причине черным ящикам никогда не переплюнуть трейдеров. Всегда будут нужны действующие по своему усмотрению трейдеры, обладающие пониманием того, в какой момент надо продавать или покупать. Рынок постоянно изменяется, что делает совершенно невозможным создание идеальной программы торговли, которая учитывала бы все множество переменных величин. Алгоритмическая торговля будет становиться все более популярной. Я с огромным уважением отношусь к разработчикам успешных программ. На этом можно запросто сколотить состояние. Мне известна одна прекрасная частная трейдинговая фирма, использующая несколько черных ящиков. Вместе с тем, невозможно создать программу, которая могла бы успешно соперничать с хорошо подготовленным, дисциплинированным трейдером. Суть в том, что на рынке слишком мною переменных. Я совершаю трейды лишь тогда, когда владею преимуществом. Почувствовав, что по акции задействовано слишком много программ, я оставляю ее и перехожу к следующей. Впрочем, у нас в зале шутят, что я и есть настоящий ходячий черный ящик. Черные ящики могут вносить серьезные огорчения в вашу торговлю. Некоторые алгоритмические программы создаются специально для отбора денег у внутридневных трейдеров. Скажем, заметив, что индексный биржевой фонд SPY резко пошел вверх, нормальный внутридневной трейдер вполне способен решиться на покупку акции AIG. В этот момент, может быть, включена программа продажи акций AIG, рассчитанная на то, что недавно купившие, являются краткосрочными трейдерами. Предположим, трейдер-А открыл длинную позицию по акции AIG на уровне 35.05$, трейдер-Б - на уровне 35.06$, трейдер-В - на уровне 35.07$, а трейдер-Г - на уровне 35.08$. Алгоритмическая программа открывает на наших покупках короткие позиции. Подъем акции AIG прекращается, поскольку единственными покупателями являлись краткосрочные трейдеры. Крупных институциональных заказов на рынке нет. Цена начинает западать, и трейдер-А выходит по цене 35$. лишившись 5 центов; трейдер-Б закрывается по цене 34.95$, трейдер-В - по цене 34.90$, и это уже серьезный убыток; трейдер-Г вообще проваливается, сумев закрыться только на уровне 34,85$. Программа залезла в карманы краткосрочных трейдеров, и отняла деньги у меня и у моих коллег. Существует не один десяток настроек черных ящиков, нацеленных на выбивание денег из, как я это называю, слабых рук краткосрочных трейдеров. (Трейдеры заинтересованы в удержании акции только в тех случаях, когда цена изменяется в благоприятную для них сторону. Если бы мы были игроками в техасский холдем, мы играли бы только с карманными королями или тузами). Такие случаи выводят трейдеров из себя, они начинают беситься и бросать фразы вроде — «Что за чушь! Я не могу состязаться с этими тупыми программами». Так ли обстоит дело в действительности? Да, программу не обойти, если на рынке отсутствует реальный поток заказов. Однако, если за движением стоит серьезный объем и реальный поток заказов, черный ящик не помеха Такой поток заказов обычно присутствует, угадайте где? Правильно при движении Акций в Игре. Вернемся к примеру с акцией AIG. Акция в Игре. Мы покупаем ее после того, как индексный фонд SPY устремляется в небо. Срабатывает программа, рассчитанная на активность краткосрочных трейдеров. Воспользуемся теми же самыми уровнями покупки, что и в прошлый раз. Трейдер-А купил на уровне 35.05$, трейдер-Б - на уровне 35.06$, трейдер-В — на уровне 35.07$ и трейдер-Г - на уровне 35.08$. По алгоритмической программе (или программам) поступает сигнал на открытие коротких позиций. Еще один провал? На этот раз нет. Поток заказов по Aкциям в Игре абсолютно реален. Как правило, после резкого скачка индексного фонда SPY рынок затопляют крупные заказы, с объемами которых черные ящики справиться не в состоянии. Поэтому, в данном случае, - допуская, что позиции открывались не для держания, а действительно на короткий срок - трейдер-А продаст на уровне 35.85$, трейдер-Б закроется на уровне 35.93$, трейдер-В - на уровне 35.94$ и трейдер-Г - на уровне 35.97$. Ну, кто здесь оказался победителем? Когда мы видим сильную Акцию в Игре, она обычно дорожает. Программы не могут выбить нас из рынка, так как мы входим в него на плечах реальных покупателей. Такова еще одна причина нашей приверженности работе именно с такими акциями. Из этого можно извлечь еще один урок. Внутридневной трейдер может сколько угодно ворчать и жаловаться на алгоритмические программы, создаваемые для того, чтобы отбирать деньги у бедных трейдеров. В определенном смысле они хищники, а вы их жертвы. Если им позволить, они сожрут вас вместе со всей маржой. Однако у вас имеется выбор. Можно растрачивать впустую энергию на жалобы, но можно и попытаться бороться. Соперничество с алгоритмическими программами, означает изыскание способов поставить их себе на службу (например, сыграть на спровоцированном программой коротком сжатии). Вы должны нащупать места, где программы оказываются бессильными, найти акции, открывшись по которым, можно их обыграть. Можно потратить месяцы на составление списков всех несправедливостей, которые приходится претерпевать. Есть масса историй, рассказывающих о вопиющих случаях бесчестного отношения к трейдерам со стороны рынков, которые достойны подробного обсуждения с собутыльниками, во время затянувшихся посиделок в баре. Возможно, когда-нибудь появится на свет книга, описывающая все несправедливости, с которыми трейдеры вынуждены иметь дело (интересно, кто сподвигнется написать такое?). Но к чему все это может привести? Жалобы не помогут нам заработать деньги. Как я уже сказал, у вас есть выбор. Рынок заставляет нас упражняться и решении головоломок. Программы серьезно усложняют их расшифровку, но не делают ее невозможной. До появления черных ящиков, на каждую формацию приходилось, скажем, по три субмодели, а теперь их число удвоилось. Безотносительно к тому, насколько они усложняют жизнь внутридневного трейдера, у него остается шанс изыскать способ решения задачи. Когда моя карьера трейдера только начиналась, основными спекулянтами в торговой системе NASDAQ были маркет-мейкеры. Они делали все возможное, чтобы усложнить нам жизнь. Тем не менее, мы умудрялись зарабатывать хоть какие-то деньги притом, что комиссионные достигали 30 долларов за тысячу акций, прибылью приходилось делиться с компанией, а платформы периодически вырубались на несколько часов, и у нас не было никакой возможности закрыть позиции. Препятствия будут всегда. Трейдерам всегда придется сталкиваться с несправедливостью. Следует предпринимать меры для того, чтобы избавить рынки от афер и жульничества. Но вот что никогда не должен делать трейдер, так это изыскивать оправдания. Пока у меня есть доступ к рынку, я всегда смогу отыскать модели, дающие мне преимущество. Пусть нанятые финансовыми компаниями ученые головы изощряются в поисках путей отбора у меня нескольких долларов, по той или иной акции - это не отпугнет меня от трейдинга. Они в силах подгадить мне, я ведь не в состоянии контролировать рынок. Но я вполне могу контролировать собственную реакцию на воспринимаемую мною несправедливость. Только от меня зависит, останусь ли я в игре в случае с трейдами, по которым имею преимущество. В таких случаях, мне не страшны никакие черные ящики. Мелкая мошкара, время от времени покусывающая мой торговый счет, не определяет мое будущее. В заключение, не могу не заметить, что со стороны занимающихся электронным трейдингом людей критика алгоритмов, является не чем иным, как чистой воды лицемерием. Алгоритмические программы - естественный продукт технологического развития, исключительно вследствие которого, мы и получили доступ на рынки. Возможности активной торговли, мгновенного открытия и закрытия позиций, мы обязаны достижениям в области технологий. В будущем я рассчитываю получить доступ к новым зарубежным фондовым рынкам. Если это случится, то только благодаря новым технологическим достижениям. Помимо всего прочего, ничто не мешает нашей компании заняться разработкой собственных черных ящиков. Сокращение процесса обученияТорговля Акциями в Игре полезна молодым трейдерам, поскольку расширяет их возможности. К какой бы работе вы не приступали, на начальном этапе, главной проблемой будет недостаток опыта. Чем больше рыночных моделей вы наблюдаете, тем лучше для вас. Крупно повезло тем, кто пришел на рынок осенью 2008-го года, когда индекс волатильности (VIX) зашкалило: за короткое время они имели возможность увидеть множество рыночных моделей. Доктор Импульс и Манимейкер успехом карьеры во многом обязаны тому, что на ее старте им посчастливилось работать на рынке, предлагавшем массу разнообразных моделей. Это помогло им быстрее прогрессировать. На высоковолатильном рынке, одна торговая сессия, стоит пяти обычных. То же самое можно сказать и о роли Акций в Игре в становлении трейдера-новичка. При торговле акцией, цена которой активно изменяется в течение дня, вы имеете возможность наблюдать много рыночных моделей. В результате этого вы приобретаете опыт больший, нежели тот, что получили бы в процессе торговли корзиной акций. Работа с такими акциями, ускоряет процесс обучения. Представьте, что при отработке броска по кольцу, баскетболист на каждой тренировке вместо 50 бросков будет совершать 250. Это то же самое, что за один день пережить на высоковолатильном рынке опыт пяти торговых сессий. Все решает профессиональное мастерствоЕсли я не отлучаюсь из офиса по делам компании, а нахожусь в торговом зале, то можно слышать, как время от времени я произношу одну и ту же фразу - «Эта акция никуда не годится. На ней я не смогу во всем блеске проявить свое мастерство». Это шутка, но произнося ее, я совершенно серьезен. Мне удалось в полной мере развить профессиональные навыки трейдера. Я умею, и продавать, и покупать. Для меня не составляет труда работать с акцией по обоим направлениям - вверх и вниз. (В конце 90-ых нас не учили коротким продажам, в те времена ими никто и не пользовался). Мой толстенный торговый журнал набит вариациями формаций, описания которых хватило бы на отдельную книгу. Рассказывать обо всех, здесь нет никакой возможности. Если акция будет сильно двигаться в течение дня, я разделаю ее как мясистую индейку на День Благодарения. Мне нетрудно считать с ленты информацию, благодаря которой я смогу задействовать достаточное количество паттернов, дающих мне преимущество перед другими участниками рынка. Не имеет значения, будут ли эти позиции длинными или короткими, открытыми на весь день или только на пару-тройку минут. Но если по акции ничего не происходит, если она замерла в ожидании заказов, я не сумею воспользоваться моими высочайшего уровня профессиональными навыками. Как говорит Джей-Тома, - «Этими мертвыми акциями, я не смогу расплатиться за мой Порше и дом в Хэмптонсе». Как находить Акции в ИгреАкция становится активной, если по ней имеются свежие новости, все равно - плохие или хорошие. Больше всего меня интересуют новости о повышении доходов, более высоких по сравнению с ожидавшимися, объемов продаж и увеличение удельного веса компании в обороте рынка. Я проверяю новости по всем акциям, цена которых еще до начала сессии изменилась минимум на три процента. Акции, проявившие активность накануне, и на следующий день остаются в игре. Следует обращать внимание на акции, цена которых находится вблизи важных уровней поддержки. Я задаю себе простой вопрос: «Как бы я повел себя с той или иной акцией, будь я менеджером хедж-фонда?» Потенциальный интерес хедж-фонда к акции выводит ее в категорию активных. Качественно проделанная предсессионная работа приводит к тому, что часто мы целый день торгуем одной акцией. Мудро выбранная акция нередко становится объектом торговли в течение двух-трех дней, в таких случаях мы выжимаем из нее все, до последнего цента. Короткие позиции, длинные, легкие, большие объемы, выход из рынка через миллисекунды после открытия, держание позиции с утра до вечера - все это называется трейдингом. («Это называется трейдингом» - Стив и я любим, повторять эту фразу в торговом зале; что-то вроде найковского - «Just do it»). Акции мы отбираем еще до начала сессии, что позволяет лучше подготовиться к торговле. Мы находим на графиках технические уровни поддержки и сопротивления, сверяя их со своими записями, после чего рассматриваем возможные варианты поведения цены. Часто нам неизвестна детальная информация об акциях, которыми мы собираемся торговать, поэтому приходится изыскивать разнообразные данные о компаниях, иначе подготовка будет неполноценной. (Вспомните Мясника из Главы 5: неудачная подготовка, означает подготовку к неудаче). Мы стараемся разнюхать об акции все, что только можно, все, что можем представлять значение: значение среднего дневного объема, короткий интерес, важные технические уровни поддержки и сопротивления, средний дневной диапазон изменения цены, и так далее. В результате тщательной утренней подготовки примерно из дюжины акций, по которым поступили свежие новости, отбираются наилучшие варианты для торговли в течение дня. Кроме этого, мы выборочно используем фильтры, особенно при спокойном и медленном рынке. Нам очень помогает информация, предоставляемая компанией Trade Ideas Limited. Это прекрасно функционирующая компания, с которой у SMB Capital налажено сотрудничество. Компания Trade Ideas Limited настолько расторопна, что однажды, когда перед открытием сессии я опубликовал в блоге комментарий о возможном трейде по акции V, описав паттерн и возможный сценарий, директор компании Дэвид Эфариет немедленно создал фильтр для настройки и поместил в моем блоге комментарий со ссылкой на него. Отличная работа Дэвид! Как удостовериться в том, что мы действительно имеем дело с Акцией в Игре! Перед каждой сессией, все трейдеры обязаны принять участие в заполнении «Таблицы идей» (Ideas Sheet), в которую заносятся все лучшие трейдинговые задумки. Это документ для внутреннего пользования, доступный абсолютно для всех наших трейдеров. Стив просматривает его и отбирает самые удачные идеи. Во время утренней летучки, которая начинается в 8:30 утра, Стив рассказывает о наиболее подходящих для торговли акциях. Он предлагает вниманию трейдеров возможные варианты развития ситуации. Трейдер, которому принадлежит авторство идеи, сообщает присутствующим информацию о дневном объеме, важных уровнях, новостях, предсессионной торговле и так далее. В середине дня - в 12:30 - проводится еще одно совещание, где обсуждаются сценарии поведения Акций в Игре перед закрытием. После утреннего и дневного совещаний, наши трейдеры владеют всем необходимым для торговли инструментарием. Мы готовы к конкурентной борьбе. Если в течение дня на рынок поступают новости, вследствие чего в разряд активных переходят новые акции, не затронутые во время наших совещаний, - мы тут же делимся друг с другом этой информацией. Если на наших платформах срабатывает сигнал тревоги, извещающий о касании ценой важного уровня поддержки или сопротивления, мы немедленно громким криком оповещаем о событии весь торговый зал. Но, как правило, в продолжение всего дня мы сохраняем концентрацию на одной-двух акциях и не отвлекаемся на остальные. Опытные трейдеры сверхчувствительны относительно вопроса пребывания в правильных акциях, ведь всем нам хорошо известно, что мы настолько хороши, насколько хороши отобранные нами для работы акции. Навык, которого подчас недостает молодым трейдерам, требуется им уже для того, чтобы войти в игру. Перво-наперво новичок должен овладеть мастерством чтения ленты. Мы обсудим этот вопрос в следующей главе. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||