|

||||

|

|

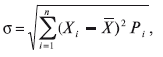

ГЛАВА 7Оценка рисков от отражения фактов хозяйственной жизни и методы их минимизации[8] 7.1. Риски: понятие, виды и методы оценкиОсновной риск, с которым имеют дело все лица (организации), работающие на рынке, – это предпринимательский риск. Под хозяйственным (предпринимательским) риском понимается риск, возникающий при осуществлении любых видов деятельности, связанных с производством и реализацией продукции, работ, услуг, товарно-денежными и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов. Предпринимательский риск имеет две стороны: во-первых, хозяйствующий субъект, рискуя в своей деятельности, может потерять или не получить свою выгоду; во-вторых, если он выиграет, то может получить дополнительный доход. Предпринимательский риск, в свою очередь, подразделяется на отдельные виды в зависимости от отрасли деятельности организации. В российских условиях предпринимательская деятельность осложняется следующими видами рисков: необязательность хозяйствующих субъектов, высокая инфляционная напряженность; риск договорных отношений, зависимость от криминалитета; недобросовестная конкуренция, нестабильная законодательная база, политическая нестабильность, отсутствие личной ответственности бизнесменов, чрезмерное вмешательство политиков в экономику, низкий уровень образования предпринимателей. Основные виды внутристрановых рисков и методы их снижения можно свести к следующим (табл. 7.1).[9] Таблица 7.1 Виды внутристрановых рисков и методы их снижения   1) риски внешней деловой окружающей среды – политические риски; экономические (финансовые) риски; производственные риски; экологические риски; риски, связанные с возникновением непредвиденных форс-мажорных обстоятельств; 2) риски ближней окружающей среды – производственные риски; научно-технические риски; социально-экономические риски. М.В. Грачева все риски делит на внешние непредсказуемые, внешние предсказуемые, внутрипроектные, технические, правовые [65]. Внешние непредсказуемые риски подразделяются следующим образом: A. Макроэкономические риски: 1) неожиданные меры государственного регулирования в сферах материально-технического снабжения, охраны окружающей среды, проектных нормативов, производственных нормативов, землепользования, экспорта-импорта, ценообразования, налогообложения; 2) нестабильность экономического законодательства и текущей экономической ситуации; 3) изменение внешнеэкономической ситуации (возможность закрытия границ, введения ограничений на торговлю и поставки и т. п.); 4) политическая нестабильность, риск неблагоприятных социально-политических изменений; 5) неполнота или неточность информации о динамике технико-экономических показателей; 6) колебания рыночной конъюнктуры, цен, валютных курсов и т. п.; 7) неопределенность природно-климатических условий, возможность стихийных бедствий. Б. Экологические риски, в том числе наводнения, землетрясения, штормы, климатические катаклизмы. B. Социально опасные риски и риски, связанные с преступлениями, в том числе вандализмом; саботажем; терроризмом. Г. Риски, связанные с возникновением непредвиденных срывов, в том числе: 1) в создании необходимой инфраструктуры; 2) из-за банкротства подрядчиков по проектированию, снабжению, строительству и т. д.; 3) в финансировании; 4) в производственно-технологической системе (аварии и отказ оборудования, производственный брак и т. п.); 5) в получении исчерпывающей или достоверной информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств). Внешние предсказуемые риски подразделяются следующим образом: 1) рыночный риск, связанный с ухудшением возможности получения сырья и повышением его стоимости, изменением потребительских требований, усилением конкуренции, потерей позиций на рынке, нежеланием покупателей соблюдать торговые правила; 2) операционные риски, вызванные невозможностью поддержания рабочего состояния элементов проекта, нарушением безопасности, отступлением от целей проекта. Внутрипроектные риски возникают в результате: а) срыва планов работ из-за недостатка рабочей силы или материалов, запаздывания в поставке материалов, плохих условий на строительных площадках, изменения возможностей заказчика проекта и (или) подрядчиков, ошибок проектирования, ошибок планирования, недостатка координации работ, изменения руководства, инцидентов и саботажа, трудностей начального периода, нереального планирования, слабого управления, трудно-доступности объекта; 6) перерасхода средств из-за срывов планов работ, неправильной стратегии снабжения, неквалифицированного персонала, переплат по материалам, услугам и др., параллелизма в работе и нестыковок частей проекта, протестов подрядчиков, неправильных смет, неучтенных внешних факторов. Технические риски связаны с изменением технологии, ухудшением качества и производительности производства; специфическими рисками технологии, закладываемой в проект; ошибками в проектно-сметной документации. Правовые риски включают: ошибки в лицензиях, несоблюдение патентного права, невыполнение договоров, возникновение судебных процессов с внешними партнерами, возникновение внутренних судебных процессов, проявление форс-мажорных (чрезвычайных) обстоятельств. Следствием рисков являются убытки. Существует несколько подходов к классификации убытков. В соответствии с первым из них все убытки делятся по двум критериям: 1) по размеру – малые, средние, большие, катастрофические; 2) по зависимости ущерба от причины возникновения прямые и косвенные. Согласно второму подходу определяют основные направления хозяйственной деятельности, послужившие причиной убытков, например убытки, связанные с недвижимостью и имуществом, убытки, связанные с ответственностью, убытки, связанные с потерей ключевых специалистов или их ошибками. Уровень коммерческого риска зависит от соотношения спроса и предложения, т. е. от рыночного равновесия (рис. 7.1).  Рис. 7.1. Анализ взаимосвязи рыночного равновесия и коммерческого риска: 4 р – дефицит, поскольку спрос на количество продукции превышает предложение этой продукции, т. е. Qd > Qs. Это зона отсутствия риска, так как товара не хватает и его будут покупать, даже если цена увеличится. 9 р – перепроизводство, потому что спрос на количество продукции ниже предложения этой продукции, т. е. Qd < Qs. Это зона повышенного риска от увеличения цены, поскольку в любом случае наблюдается перепроизводство и затоваривание, а при повышении цены этот процесс прогрессирует. О – точка равновесия и оптимального риска. На товар по конкретной цене всегда находится покупатель, и уровень ценового риска минимален Данные о соотношении коммерческого риска и рыночного равновесия приведены в табл. 7.2 [108, с. 40] Таблица 7.2 Соотношение между коммерческим риском и рыночным равновесием  Существуют различные методы оценки коммерческого риска: количественные, экспертные, аналитические, метод аналогий. 1. Количественные методы оценки риска. Одним из наиболее распространенных подходов к количественной оценке риска является использование выражения:[10] R = НП ? р где НП– величина потерь; р – вероятность наступления рискового события. Степень риска определяется как произведение ожидаемого ущерба на вероятность того, что такой ущерб произойдет. В инвестиционно-финансовой сфере в качестве критерия при количественной оценке риска проектов вложения капитала широко используются два показателя [64]: 1) среднее ожидаемое значение (X) возможного результата (отдачи), которое является средневзвешенным для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения:  где Xi – значение случайной величины; Pi – вероятность появления случайной величины; 2) среднее квадратическое отклонение (?), как мера изменчивости (колеблемости) возможного результата:  где Xi – значение случайной величины; X – среднее ожидаемое значение; Pi – вероятность появления случайной величины. Одним из недостатков рассмотренного коэффициента риска является невозможность с его помощью учесть субъективные факторы. Например, отношение субъекта к соотношению возможных потерь и выигрыша в значительной степени зависит от его имущественного состояния. Поэтому на практике часто используют коэффициент риска, определяемый как отношение возможных максимальных потерь к объему собственных финансовых ресурсов предпринимателя: R = НП max: k Величина этого коэффициента определяет риск банкротства. В большинстве случаев указанные количественные оценки риска и методы их определения используются для оценки отдельных видов риска. Вместе с тем они применяются для оценки риска проекта в целом (если есть количественные данные по каждому риску или для оценки риска проекта используются экспертные методы, позволяющие оценить вероятность успешной реализации проекта и (или) величину возможных потерь из-за наступления нежелательных исходов). Если проект подвергается риску разных видов и имеются данные о величине потерь по каждому виду риска, то обобщенный коэффициент банкротства определяется следующим образом:  где N – число учитываемых видов риска; НП max, – максимально возможные потери по г-му виду риска; к – объем собственных финансовых ресурсов предпринимателя; гi , – коэффициент, определяющий риск банкротства по i-му виду риска. После расчета риска в цифровом выражении он должен быть оценен как приемлемый, допустимый, критический, катастрофический. Обычно считается, что: • приемлемый риск – 0–0,25 – уровень потерь не превышает размеров чистой прибыли; • допустимый риск – 0,25—0,50 – уровень потерь не превышает размеров планируемой прибыли; • критический риск – 0,50—0,75 – уровень потерь выше планируемой прибыли, но не превышает ожидаемых доходов; • катастрофический риск – выше 0,75 – уровень потерь выше ожидаемых доходов и может достичь величины, равной всему имущественному состоянию организации. 2. Экспертные методы оценки риска. Основные цели использования индивидуальных экспертных оценок можно свести к следующим: 1) прогнозирование хода развития событий и явлений в будущем; их оценка в настоящий момент; 2) анализ и обобщение результатов, представленных другими экспертами; 3) составление сценариев действий; 4) выдача заключений на работу других специалистов и организаций (рецензии, отзывы, экспертизы и др.). Достоинство экспертизы состоит в оперативности получения информации для принятия решений и относительно небольших затратах. Недостатки – это высокий уровень субъективности и отсутствие уверенности в достоверности полученных оценок. Общая схема экспертных опросов включает следующие этапы. A. Подбор экспертов и формирование экспертных групп: структура экспертной ipyrmbi, количество экспертов, их индивидуальные качества. Б. Формирование вопросов и составление анкет: удобство работы с предполагаемыми анкетами (вопросы должны быть сформированы в общепринятых терминах и исключать смысловую неоднозначность); логическое соответствие вопросов структуре объекта опроса; приемлемые затраты времени на ответы по вопросам анкеты, удобное время получения вопросов и выдачи ответов; предоставление экспертам требуемой информации. B. Работа с экспертами [64, с.70]. Она может быть разделена на три стадии. Стадия 1 – эксперты привлекаются в индивидуальном порядке со следующими целями: уточнить модель объекта, ее параметры и показатели, подлежащие экспертной оценке; уточнить формулировки вопросов и терминологию в анкетах, согласовать целесообразность той или иной формы представления таблиц экспертных оценок; уточнить группы экспертов. Стадия 2 – экспертам направляются анкеты с пояснительным письмом, в котором описываются цель работы, структура и порядок построения таблиц с примерами. Стадия 3 – после получения результатов опроса в процессе обработки и анализа полученных результатов. От экспертов в форме консультации обычно получают всю необходимую информацию, которая требуется для уточнения данных и их окончательного анализа. Свои суждения эксперты могут высказывать следующим образом: открытое обсуждение поставленных вопросов с последующим открытым или закрытым голосованием; свободное высказывание без обсуждения и голосования; закрытое обсуждение с последующим закрытым голосованием или заполнение анкет экспертного опроса. Г. Формирование правил определения суммарных оценок на основе оценок отдельных экспертов. Часто в качестве обобщенного метода принимается среднее значение мнений всех экспертов. Возможен другой способ, когда при обработке информации все оценки размещают в порядке их убывания, затем определяют среднее значение и разбивают все оценки на четыре равных интервала. Экспертов, чьи оценки попали в крайние интервалы, просят обосновать свое мнение. С их обоснованием знакомят остальных экспертов (без ссылок на имена авторов). Это позволяет в следующих турах обсуждения экспертам принимать во внимание те факторы, которые они случайно упустили или которыми пренебрегли в первом туре опроса. В результате этого во втором туре меньше разброс мнений. Еще один способ. Например, если речь идет о вероятности наступления рискового события p и i-й эксперт указывает для этой вероятности число рi , то проще всего получить обобщенную оценку, вычислив среднюю вероятность:  где P – вероятность наступления рискового события; Pi – вероятность наступления рискового события по мнению г-го эксперта; m – число экспертов, участвующих в экспертизе. Можно рассчитать и средневзвешенное значение вероятностей с учетом веса (компетентности) экспертов. Р=(ph1,+ ph2 +…+ phm)/(h1 + 2 +…+ hm), где h – вес, приписываемый одному эксперту; p – вероятность наступления рискового события. Существуют специальные методики оценки компетентности эксперта, выбор которых зависит как от характера решаемой задачи, так и от возможности проведения конкретного экспертного опроса. В общем случае значения веса, приписываемого /-му эксперту, интерпретируются как вероятность задания им достоверной оценки (0 < hi ? 1). Анализ и обработка экспертных оценок. Необходимо представить информацию, полученную от экспертов, в виде, удобном для принятия решений. Например, выявленные риски можно представить в порядке их важности. Наиболее распространенные методы упорядочения – ранжирование, непосредственная оценка, последовательное сравнение, парное сравнение. Степень согласованности действий экспертов и достоверность их оценок определяются с помощью коэффициента кон-кордации (согласия) W [64, с. 74]: W = ?2ф:?2max, где ?2ф – фактическая дисперсия суммарных (упорядоченных) оценок, данных экспертами; ?2ф:?2max – дисперсия суммарных (упорядоченных) оценок в случае, когда мнения экспертов полностью совпадают. Величина коэффициента конкордации может изменяться от О до 1. При W = 0 согласованности нет, т. е. связь между оценками разных экспертов отсутствует. При W=\ — согласованность мнений экспертов полная. Для принятия решения об использовании полученных от экспертов оценок необходимо, чтобы коэффициент конкордации был больше заданного (нормативного) значения (обычно это 0,5). Считается, что при значении коэффициента больше 0,5 действия экспертов в большей степени согласованы, чем не согласованы. Рассмотрим определение коэффициента конкордации на примере. Пусть в процессе качественного анализа выявлены пять видов риска, которым может подвергаться проект в процессе его реализации. Перед экспертами стоит задача проранжировать эти риски по степени важности (по степени возможного влияния на уровень потерь) (табл. 7.3). Таблица 7.3 Определение рангов важности рисков  Предположим, что при полностью согласованном мнении экспертов каждый из них первому виду риска дал 2 балла, второму – 1, третьему – 4, четвертому – 3, пятому – 5 баллов. В этом случае суммарный рейтинг важности рисков составил бы соответственно 8 (2 · 4), 4, 16, 12, 20 баллов. Среднее значение суммарной оценки составляет: 1/2 ? п(т + \), где n – количество экспертов; m – количество объектов, проверяемых экспертами. В рассматриваемом примере оно равно: 1/2 · 4 · (5 + Г) = 12. В этом случае[11] ?2ф= (8 – 12)2 +(6– 12)2 + (16–12)2 + (11–12)2+ (19–12)2= 118. В этом случае[12] ?2max= (8 – 12)2 +(4– 12)2 + (16–12)2 + (12–12)2 + (20–12)2 = 160. W= 118: 160 = 0,7375. Таким образом, мнения экспертов можно считать в достаточной степени согласованными. Если в соответствии с принятыми критериями мнения экспертов можно считать согласованными, то данные им оценки принимаются и используются в процессе подготовки и реализации управленческих решений. Если полученные оценки нельзя считать достоверными, то следует повторить опрос. Если и это не даст желаемых результатов, то нужно уточнить исходные данные и (или) изменить состав группы экспертов. 3. Аналитические методы оценки риска. Построение кривой риска аналитическим способом наиболее сложно, поскольку лежащие в ее основе элементы теории игр доступны только для понимания специалистов. Вместе с тем это наиболее чувствительный метод аппроксимации рисков. Анализ чувствительности модели включает следующие шаги: а) выбор ключевого показателя; б) выбор факторов, влияющих на чувствительность (внутренняя норма доходности, чистый приведенный доход); в) расчет значений ключевого показателя на разных стадиях проекта; г) реализация на разных стадиях осуществления проекта (оценка расходов на капстроительство и т. д.). Недостатки – этот метод не является всеобъемлющим и не учитывает наличие альтернативных проектов. 4. Метод аналогий. При анализе риска нового проекта рассматриваемые проблемы решаются с помощью трех методов: а) распределение риска между участниками проекта; б) страхование (заключение договора с исполнителями); в) создание фонда страхования. 7.2. Методы распределения и минимизации рисковМеры по распределению и минимизации риска включают следующие этапы: 1) оценку приемлемости полученного уровня риска; 2) оценку возможности снижения риска; 3) выбор методов снижения рисков и оценка их эффективности для предприятия. Выделяют несколько форм распределения и минимизации рисков: договорная форма, страхование и перестрахование, формирование резервов и др. Договорная форма распределения рисков. Договорные отношения помогают установить гарантии по сделкам между: • распорядителем, который обязался дать обеспечение, и гарантом, который предоставляет обеспечение; • гарантом и бенефициаром по гарантии, которая получает обеспечение. Отношения между распорядителем и бенефициаром устанавливаются на основании договора между ними. В гарантии указываются сумма, условия выплаты и срок действия гарантии. Гарантия обычно содержит следующие элементы: 1) обещание платежа со стороны гаранта в случае появления определенного риска; 2) декларацию гаранта в том, что гарантированная сумма будет выплачена, когда ему будут предоставлены договорные документы; 3) размер гарантированной суммы (в случае обеспечения кредита гарантия также должна покрывать и проценты по нему); 4) валюту и способ платежа гарантированной суммы; 5) срок платежа гарантированной суммы; 6) срок действительной гарантии; 7) валютную оговорку, если внешнеторговый договор содержит такую оговорку. Выплата гарантии осуществляется «по первому требованию», т. е. без условий, оговорок и отлагательства. Когда распорядитель по гарантии имеет одного или нескольких поставщиков или клиентов, то он может обеспечить себя дополнительными обратными гарантиями со стороны банков этих поставщиков и клиентов. Существуют следующие виды гарантий [46, с. 91]. 1. Прямая гарантия. Получатель гарантии (бенефициар) принимает документ по предоставленной гарантии прямо от гаранта (обычно в качестве гаранта выступает банк). 2. Косвенная гарантия. При внешнеторговых сделках часто бенефициар желает, чтобы гарантия издавалась тем банком в его стране, к которому он испытывает наибольшее доверие. Если это зафиксировано в договоре между торговыми партнерами, то банк распорядителя по гарантии обращается к банку, указанному бенефициаром, с просьбой подготовить гарантийное письмо. Если бенефициар не укажет прямо, каким банком должна быть выдана гарантия, банк распорядителя по своему выбору предлагает какой-нибудь банк, обыкновенно являющийся его корреспондентом в стране бенефициара. 3. Посредническая гарантия. В тех случаях, когда бенефициар откажет в прямой гарантии и укажет на банк – издателя гарантии в своей стране, с которым банк распорядителя не поддерживает корреспондентских связей, или последнему предоставлено право самому указать на банк – издателя в стране бенефициара, но банк-распорядитель не имеет своего корреспондента в этой стране, прибегают к посредничеству третьего банка, возможно, в третьей стране. 4. Договорные гарантии. Эти гарантии регламентируются Международной торговой палатой в Париже: 4.1. Гарантия возвращения аванса – обязательство, принятое на себя банком, страховой компанией или другим лицом (гарантом) по требованию поставщика товаров или услуг либо другого контрагента (распорядителя) в пользу покупателя или предпринимателя (бенефициара). При этом гарант обязуется заплатить бенефициару определенную сумму в том случае, если распорядитель не выплатит обратно полученные в аванс суммы согласно условиям договора, заключенного между ним и бенефициаром. 4.2. Гарантия надлежащего исполнения – обязательство, принятое на себя банком, страховой компанией или другим лицом (гарантом) по требованию поставщика товаров или услуг либо другого контрагента (распорядителя) в пользу покупателя или предпринимателя (бенефициара). Посредством этого обязательства гарант обязуется в случае, если распорядитель не осуществит должным образом условий договора, заключенного между ним и бенефициаром, заплатить бенефициару определенную сумму. 4.3. Гарантия участия в торге – обязательство, принятое на себя банком, страховой компанией или другим лицом (гарантом) по требованию участника торга (распорядителя) в пользу стороны, организующей торг (бенефициара), через которую гарант обязуется заплатить бенефициару определенную сумму в случае, если распорядитель не выполнит своих обязательств, вытекающих из предоставленной оферты. Существуют также другие виды гарантий. Гарантия с аккредитивными условиями. Такая гарантия используется вместо аккредитивной формы платежа. Банк, издающий такую гарантию, берет на себя обязательство заплатить сумму по договоренной товарной поставке при предъявлении определенных в ней документов. Гарантии при документальном инкассо. Документальное инкассо не дает достаточных гарантий продавцу, что покупатель вьгкупит депозитированные в его банке товарораспорядительные документы. Во избежание риска в случае, если документы не будут выкуплены или это произойдет с опозданием, продавец может потребовать выдачи банковской гарантии, в которой банк гарантировал бы выплату суммы по поставке, в случае если в определенный срок покупатель не сделает этого. Гарантия при открытии аккредитива. Если поставщик не получает открытого в его пользу аккредитива, то это ведет к расходам по уплате процентов, складских тарифов и мешает работе. Рекомендуется потребовать от банка, обслуживающего импортера, выдать гарантию открытия необходимого аккредитива, даже если он не получит об этом распоряжения покупателя. Гарантия исполнения договора. Поставщик предоставляет гарантию, что выполнит договор, а банк посредством гарантии обеспечивает то, что если поставщик не выполнит определенных договором условий о времени, форме, количестве и качестве, то он выплатит покупателю сумму по гарантии. Гарантия при отсутствии коносамента. Такую гарантию дают в том случае, когда товар прибудет по месту назначения, а импортер все еще не располагает товарораспорядительными документами. Во избежание задержки судна и связанной с расходами перегрузки и складирования практикуется обеспечение перевозчика на случай риска от передачи товара без документов специальной гарантией при отсутствии коносамента. Гарантия при ненадлежащих документах. Это гарантия, которой банк принимает на себя обязательство возместить импортеру все потери, расходы и убытки, которые могли бы возникнуть из-за ненадлежащего оформления документов. Гарантия перед таможенными властями. Банки гарантируют таможенным властям, что выплатят все пошлины, которые собственник товара должен будет внести в будущем. Гарантия при продаже на консигнацию. Такая гарантия выдается для того, чтобы поставщик-консигнант имел уверенность в том, что отправленные им товары для продажи на консигнацию будут регулярно оплачиваться его агентом-консигнатором, а непроданные в определенный срок товары будут ему возвращены. Гарантия при сделках о переработке. Исполнитель обеспечивает себя на случай риска при неполучении своего вознаграждения находящимися у него материалами. Возложитель, желая иметь уверенность в получении готовых переработанных продуктов, требует у банка гарантию, через которую банк обязуется выплатить возложителю стоимость готовых товаров или материалов согласно договору. Судебная гарантия. Это обязательство банка, связанное представлением судебного решения в отношении запрета на недвижимое и движимое имущество, принудительное исполнение и др., вступившего в законную силу. Существуют также еще следующие виды гарантий: гарантии при платежах по открытому счету, лицензионных договорах, наемных отношениях, общих морских авариях, туристических услугах, обязательствах по выплате неустоек и др. Страхование и перестрахование как универсальная форма распределения рисков. Страхование – это отношение по защите имущественных интересов хозяйствующих субъектов и граждан при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов.[13] Страховые отношения включают в себя отношения: по уплате взносов в страховой фонд и по выплате страхового возмещения (страховой суммы). Суть страхования состоит в том, что оно ничего не создает, а только распределяет созданный общественный продукт, закрывая возникшие из-за стихийных бедствий, других причин перерывы в производстве, распределении, обмене и потреблении. Между страховщиком и страхователем заключается договор страхования. Факт заключения договора страхования подтверждается страховым полисом (свидетельством, сертификатом), который включает в себя следующие позиции: наименование документа; наименование, юридический адрес и банковские реквизиты страховщика; фамилию, имя, отчество или наименование страхователя и его адрес; объект страхования; размер страховой суммы; указание страхового риска; номер страхового взноса, сроки и порядок его внесения; срок действия договора; порядок изменения и прекращения договора, другие условия. Выделяются четыре основных функции страхования: 1) рисковая – возмещение риска. Подразумевает перераспределение денежной формы стоимости между участниками страхования в связи с последствиями случайных страховых событий; 2) предупредительная – финансирование мероприятий по уменьшению страхового риска за счет средств страхового фонда; 3) сберегательная – сбережение денежных сумм; 4) контрольная – контроль за строго целевым формированием и использованием средств страхового фонда. Основные виды страхования, связанные с предпринимательской деятельностью, можно свести к следующим. Страхование имущества предприятия от стихийных бедствий. Номинальная сумма страховки составляет, как правило, 70–80 % остаточной стоимости имущества. Под имуществом в страховых случаях понимают производственные, служебные, жилые и иные вспомогательные помещения, запасы готовой продукции, сырья и материалов, технологическое оборудование, территорию предприятия с прилегающими постройками; Страхование отгруженной с предприятия продукции на период ее перевозки. Обычно сумма страховки соответствует номинальной стоимости товаров, а при некоторых повышенных рисках может превосходить ее на 10–30 % (например, при транспортировке товаров через зоны боевых действий); Страхование транспортных средств (грузовых, легковых автомобилей, подъемно-транспортных средств, внутризаводского транспорта). При этом страховой полис покрывает не только убытки предприятия, но и ущерб, нанесенный третьими лицами. Компенсационное страхование. Предусматривает определенные суммы возмещения рабочим и служащим предприятия в случае частичной или полной потери трудоспособности в результате несчастного случая на производстве, заболевания или смерти. Если условия труда на предприятии не отвечают стандартным нормам, администрация предприятия вынуждена платить страховым компаниям повышенные страховые премии. Медицинское страхование. Страхование в области здравоохранения обычно покрывает все или часть расходов по пребыванию работников предприятия в больницах, на оплату счетов лечащих врачей. Страхование вынужденной приостановки работы предприятия. Помимо страхования стоимости имущества предприятие может застраховать и упущенную выгоду, ожидавшуюся в период остановки работы предприятия. Страхование жизни ведущих руководителей и специалистов компании. Страховое вознаграждение вьшлачивается самому предприятию. Кроме страхования, также существуют: сострахование – два страховщика и более участвуют определенными долями в страховании одного и того же риска. Основным недостатком такого подхода является необходимость заключения договора страхования с разными страховщиками по разным условиям и тарифам; двойное страхование – страхование у нескольких страховщиков одного и того же интереса от одних и тех же опасностей, когда общая сумма страхования превышает страховую стоимость; перестрахование – страхование одним страховщиком (перестрахователем) на определенных договором условиях риска исполнения всех или части своих обязательств перед страхователем у другого страховщика (перестраховщика); самострахование – создание страхового (резервного) фонда непосредственно самим хозяйствующим субъектом в обязательном или добровольном порядке. Такой способ снижения рисков предприниматель выбирает в случаях, когда затраты на резервирование средств меньше, чем стоимость страховых взносов при страховании. Например, крупной нефтяной компании, владеющей сотнями танкеров, потеря одного танкера в год (что само по себе маловероятно) обойдется дешевле, чем выплата страховых взносов за все танкеры. Страховщики для совместного страхования определенных рисков могут объединиться и создать страховой пул. Основным требованием при страховании рисков является уплата страхового взноса. Страховой взнос[14] – часть прибыли страхователя, которая используется им для гарантий его интересов от неблагоприятного взаимодействия событий. Выделяют следующие виды страховых взносов: рисковый – часть страхового взноса, предназначенная для покрытия риска; сберегательный (накопительный), который предназначен для покрытия платежей страхователя после окончания срока страхования; достаточный – взнос в размере, достаточном для покрытия не только страховых платежей, но и издержек страховщика.[15] Страховой взнос делится на натуральный (предназначен для покрытия риска за определенный промежуток времени и изменяется с течением времени) и постоянный (не изменяется с течением времени). По форме уплаты страховой взнос делится на единовременный (вперед на весь срок страхования), текущий, годовой (вперед на 1 год), рассроченный (взнос, уплачиваемый в рассрочку).[16] По времени уплаты страховой взнос делится на авансовые платежи и предварительный взнос (на предварительно внесенные суммы начисляется процент по вкладам, при наступлении страхового случая[17] до истечения договора страхователь получает не только страховую сумму, но и страховые взносы, по которым не наступил срок уплаты). В зависимости от того, как страховые взносы отражаются в балансе страховщика, они делятся на результативный взнос (разница между годовой нетто-ставкой и переходящими платежами текущего года, отнесенными на следующий год) и эффективный взнос (сумма результативного взноса и переходящих платежей, резервированных в текущем году и переходящих на следующий год; это вся сумма наличных страховых платежей, которыми располагает страховщик в данном текущем году). Выделяют также щитьмеровский и перестраховочный взносы. Цильровский (резервный) взнос – сумма нетто-ставки и расходов по заключению договоров страхования данного вида за год. Содержит определенные резервы, за счет которых возмещаются расходы по заключению договоров страхования. Перестраховочный взнос – сумма, которую страховщик передает перестраховщику по условиям заключенного между ними договора перестрахования. По величине страхового взноса выделяют необходимый взнос (его размер позволит страховщику выплатить страховые суммы и возмещения), справедливый взнос (эквивалентность обязательств сторон по договору страхования) и конкурентный взнос (позволит страховщику привлечь максимально возможное число потенциальных страхователей). В зависимости от способа исчисления индивидуальные взносы подразделяются на средний – среднеарифметическая величина взноса, рассчитанная для всей страховой совокупности, степенный – взнос, при определении которого принимается во внимание величина риска объекта, включенного в страховую совокупность, индивидуальный – взнос для отдельного объекта страхования. При страховании обычно учитывается прямой и косвенный ущерб. Например, взрывом разрушен цех. Балансовая стоимость цеха – 100 млн руб. В цехе на момент взрыва находилась продукция на 20 млн руб. Стоимость затрат по удалению следов взрыва – 1 млн руб. Сумма от сдачи металлолома – 2 млн руб. Сумма прямого убытка – 119 млн руб. (100 + 20 + 1–2). Цех не работал один месяц. Потеря прибыли за этот период – 150 млн руб. Затраты на восстановление цеха – 125 млн руб. Косвенный убыток – 275 млн руб. (150 + 125). Всего убыток – 394 млн руб. (119 + 275). Страховщик на риске страхователя может оставить долю ответственности, которая называется франшизой. Эту долю страхователь в зависимости от соглашения со страховщиком имеет (или не имеет) право застраховать в другой страховой компании. Одной из специфических форм страхования имущественных интересов является хеджирование, т. е. процесс страхования риска от возможных потерь путем переноса риска изменения цены с одного лица на другое. Эта система мер позволяет исключить или ограничить риски финансовых операций в результате неблагоприятных изменений курса валют, цен на товары, процентных ставок и других факторов в будущем. К таким мерам могут быть отнесены валютные оговорки, форвардные операции, опционы и т. д. Так, хеджирование с помощью опционов предусматривает право (но не обязанность страхователя) за определенную плату (опционную премию) купить заранее оговоренное количество валюты по фиксированному курсу в согласованный срок. В этой ситуации стоимость опциона (опционная премия) представляет собой аналог страхового взноса. Хеджирование, являясь, по сути, передачей риска другому лицу, в отличие от традиционных договоров страхования не всегда предполагает выплату страхователем страховых взносов (страховой премии). Так, при форвардных операциях, предусматривающих куплю-продажу валюты в заранее согласованную дату (в будущем) по фиксированному сторонами курсу, страхователь не несет никаких предварительных затрат. В этом случае в качестве страхователя выступает так называемый спекулянт, который принимает на себя риск в надежде получить прибыль. Существует две операции хеджирования: на повышение и на понижение. Хеджер стремится снизить риск, вызванный неопределенностью цен на рынке, с помощью покупки или продажи срочных контрактов. Это дает возможность прогнозирования доходов или расходов, хотя риск, связанный с хеджированием, не исчезает. Его берут на себя предприниматели, идущие на получение прибыли при игре на разнице цен. Одним из видов страхования рисков выступает уже упоминавшееся перестрахование,[18] т. е. система экономических отношений, в соответствии с которой страховщик, принимая на страхование риски, часть ответственности по ним передает на согласованных условиях другим страховщикам. Цель перестрахования – установление однородного страхового портфеля посредством деления и выравнивания рисков. Перестрахование дает страховой компании возможность защитить себя от особо крупных рисков и позволяет выравнивать колебания в результатах деятельности страховой компании на протяжении ряда лет. Существует также перестрахование перестрахования, при котором перестраховщик «перепродает» часть или все свое обязательство другому перестраховщику. Оно называется ретроцессией.[19] Основная функция перестрахования – вторичное распределение риска. В результате перестрахования и цессии достигаются дробление рисков, распределение ответственности среди большого количества страховых обществ как на внутреннем, так и на внешнем страховом рынке. Перестраховочные операции по методу передачи риска в перестрахование делятся на следующие [41, с. 159]: факультативные. В этом случае перестрахователю и перестраховщику предоставлена возможность оценки рисков, которые могут быть переданы в перестрахование полностью или частично. Это индивидуальные сделки, касающиеся в основном одного риска. Вопрос решается в отношении каждого риска в отдельности. Передавая риск в перестрахование, перестрахователь имеет право на удержание в свою пользу комиссионных – до 40 % брутто-премии. Основной недостаток – перестраховщик имеет полную свободу в решении вопроса о принятии предлагаемого риска в перестрахование и его отклонении. К моменту наступления страхового случая риск может оказаться или неперестрахованным, или перестрахованным частично; договорные. Отношения между перестрахователем и перестраховщиком носят обязательный (облигаторный) характер. Перестрахование может быть количественным (деление одного и того же риска на части) и качественным (перестраховщик передает перестрахователю риски, не подходящие для него по своему характеру). Принципиально то, что хотя в перестраховании объект страхования делится несколько раз, страхователю противостоит только один прямой страховщик, который и отвечает перед страхователем в полном объеме обязательств по договору страхования. Перестрахование выступает необходимым условием обеспечения финансовой устойчивости и нормальной деятельности любого страховщика вне зависимости от размера его собственного капитала и страховых резервов. Согласно закону больших чисел, на котором базируется страхование, совокупное действие большого числа случайных факторов приводит при некоторых весьма общих условиях к результату, почти не зависящему от отдельного случая. Другими словами, чем большее количество объектов страхования с приблизительно равной стоимостью и вероятностью наступления страхового случая застраховано страховой компанией, тем устойчивее страховой портфель (совокупность застрахованных объектов), и результаты страховых операций могут быть исчислены заранее с достаточно высокой степенью точности. Резервирование средств на покрытие непредвиденных расходов. Создание резерва на покрытие непредвиденных расходов – способ борьбы с риском. Он предусматривает установление соотношения между потенциальными рисками, влияющими на стоимость проекта, и размером расходов, необходимых для преодоления сбоев в выполнении проекта. При определении суммы резерва на покрытие непредвиденных расходов необходимо учитывать точность первоначальной оценки стоимости проекта. Возможно использование двух подходов для определения структуры резерва на покрытие непредвиденных расходов. Первый подход предусматривает деление резерва на две части: общий и специальный [63, с. 105]. Общий резерв должен покрывать изменения в смете, добавки к общей сумме контракта и другие аналогичные элементы. Специальный резерв включает в себя надбавки на покрытие роста цен, увеличение расходов по отдельным позициям, а также на оплату исков по контрактам. Второй подход к созданию структуры резерва предполагает определение непредвиденных расходов по видам затрат, например на заработную плату, материалы, субконтракты. Такая дифференциация позволяет определить степень риска, связанного с каждой категорией затрат, которые затем можно распространить на отдельные этапы проекта. Преимущество детального разделения работ сводится к тому, что оно помогает создать базу данных для корректировки непредвиденных расходов. Резерв на непредвиденные расходы определяется только по видам затрат, которые вошли в первоначальную смету. Резерв может использоваться для следующих целей: 1) выделение средств для вновь выявленных видов работ по проекту; 2) увеличение финансирования тех видов работ, для выполнения которых было выделено недостаточно средств; 3) временное формирование бюджета для финансирования видов работ, по которым еще не поступили средства; 4) компенсация непредвиденных затрат, возникших в ходе работы над проектом. 7.3. Оценка бухгалтерского рискаПри оценке бухгалтерского риска в отношении отдельных статей баланса и показателей бухгалтерской отчетности организации в бухгалтерском деле необходимо принимать во внимание следующие факторы. 1. Условия и методы ведения производства 1.1 Жесткая конкуренция. Предприятие вынуждено быстро перестраиваться на производство конкурентоспособного продукта, а бухгалтеры могут быть еще не осведомлены о том, как правильно вести учет в новых условиях. Поэтому высок риск ошибки с их стороны. Это положение справедливо и для п. 1.2. 1.2 Быстрые изменения в технологии производства, установление новых информационных систем. 1.3. Изменение рынков сбыта и смена спроса клиентов. 1.4. Общее состояние отрасли и количество банкротств. В этом случае возможно возникновение нескольких причин. Причина первая – квалифицированные бухгалтеры перешли работать в более процветающие отрасли. Причина вторая – бухгалтеры умышленно стараются приукрасить положение предприятия и вуалируют убытки в публикуемой отчетности. 1.5. Национализация. Следствием этого процесса является не только смена прежнего руководства новым, которое обычно не знает специфики ведения производства, но и замена бухгалтеров, хорошо знакомых со своим делом. 1.6. Быстрые изменения в законодательстве, которые не успевают отслеживать бухгалтеры. 1.7. Законодательные ограничения по политическим причинам или ограничения, связанные с охраной окружающей среды, или др. Политические мотивы могут послужить причиной составления отчетности, которая не будет отражать финансовое положение предприятия, а будет отвечать политическим требованиям правящей партии, служить для рекламы экономических достижений установившегося политического режима и привлечения иностранных инвесторов. Аналогична ситуация и с охраной окружающей среды. Если сильно влияние «зеленых» и предприятие выпускает отчетность, в которой показан ущерб, причиняемый природе, оно может потерять как фактических, так и потенциальных инвесторов. 2. Месторасположение (географическое) 2.1. Политическая нестабильность. В этом случае присутствует риск смены правительства, что, как правило, влечет за собой экономические реформы. Кроме того, руководители предприятия, понимая политическую несостоятельность для внешних инвесторов, могут постараться завуалировать отчетность с целью привлечения инвесторов. 2.2. Осуществление больших объемов реализации в районах с нестабильной экономической ситуацией. Возможные политические изменения могут привести к существенным суммам убытков и, как следствие, к поиску путей их сокрытия со стороны бухгалтеров. 2.3. Транспортные проблемы. Они могут стать причиной несвоевременной доставки требуемого количества товаров в определенные сроки, что приведет к срыву условий договора и снижению конкурентоспособности предприятия. Руководство в этом случае также может поставить бухгалтеру задачу «корректировки» результатов отдельных операций. 3. Штат и организация бизнеса 3.1. Доминирующая роль президента фирмы и неэффективная деятельность совета директоров предприятия. В этом случае главный бухгалтер должен составить отчетность, которая требуется с точки зрения президента фирмы. И совет директоров вряд ли будет осуществлять контроль за правильностью составления отчетности работы отдела. 3.2 Переоценка руководством фирмы внутреннего контроля. Слишком большое доверие отделу внутреннего контроля может отрицательно сказаться на подборе кадров в бухгалтерию. Ведущим будет принцип: зачем тратить деньги на квалифицированного бухгалтера, если есть качественный внутренний контроль, который позволит обнаружить все имеющиеся ошибки. 3.3. Личные проблемы финансового характера у президента фирмы. Он может использовать кассу фирмы для пополнения недостач в личном бюджете и порекомендовать главному бухгалтеру все это «прикрыть». 3.4. Проблемы и постоянные споры между акционерами и руководством фирмы. Это означает, что руководство действует не в интересах собственников, а преследует свои цели, что может привести к мошенничеству и злоупотреблениям. 3.5. Невысокий квалификационный уровень руководства и персонала фирмы, что сказывается на эффективности производства. 3.6. Слишком оптимистичный прогноз на будущее. Недооценка отрицательных фактов в настоящем может привести к их накоплению и превалированию в будущем. С экономической точки зрения это чревато банкротством, с бухгалтерской – тем, что пренебрежение незначительными признаками несостоятельности может отразиться в бухгалтерской отчетности. 3.6. Слишком большая децентрализация руководства. Не существует единого контроля за работой бухгалтерии. Каждый перекладывает ответственность на другого, а на самом деле ее нет. 3.7. Нехватка персонала. Это приводит к сверхурочной работе сотрудников и лишению их отпуска, что свидетельствует, с одной стороны, о нерациональной политике в отношении работы с персоналом, с другой – о том, что большая загруженность работой может стать причиной пропуска ошибки работником бухгалтерии. 3.8. Слишком большая ротация кадров на такой ключевой позиции, как финансовый директор. Финансовый директор определяет всю политику фирмы по ведению учета и составлению отчетности. И в случае быстрой и частой смены стратегии тактика может оставаться старой, что неизбежно повлечет за собой ошибки при оценке имущества, обязательств и составлении отчетности. 3.9. Частая смена бухгалтеров или юристов. Обычно это происходит в том случае, когда на фирме не все благополучно (в смысле злоупотреблений) и бухгалтеры (юристы), обнаружив это, стремятся как можно скорее найти выход. 3.10. Наем новых работников, плохо знакомых со спецификой производства и ведением учета. 3.11. Мошенничество и злоупотребления. 3.12. Наличие существенных операций, по которым возникают конфликты. Причины конфликтов могут быть разными, но чаще всего кто-то старается скрыть мошенничество путем, например, вуалирования отчетности, а кто-то пытается или не допустить этого, или своевременно обнаружить. 3.13 Необычно высокая плата за ординарные услуги (юристов, консультантов, агентов и др.). Возникает подозрение, не связано ли это с тем, что данным специалистам платят за молчание по поводу обнаруженных в отчетности фактов мошенничества и злоупотреблений? 3.14. Сложности с получением аудиторских доказательств при проведении аудита по следующим причинам: а) наличие необычных или необъяснимых операций; б) неполнота документов и отсутствие на документах санкций руководства; в) исправления в документах. Все это может указывать как на недобросовестность и небрежность руководства, так и на желание спрятать «лишнюю» информацию. И тот и другой случай свидетельствуют о наличии неверной информации в бухгалтерской документации. 3.15. Непредвиденные аудиторские проблемы, например: а) давление со стороны клиента в целях быстрого завершения проверки; б) неблагоприятные условия работы; в) неожиданные отсрочки; г) нереалистичные ответы руководства на запросы аудитора. Это свидетельствует о нежелании руководства допускать аудитора к самым важным данным об операциях клиента. 3.16. Крупные непредвиденные сделки по реализации продукции. Это говорит о нестабильности экономической политики фирмы, особенно в части деятельности отдела реализации. Вместе с тем данный факт может оказаться признаком или прикрытия крупных убытков, или продажи фирмы с целью ее последующей ликвидации. 3.17. Необычное ведение операций (новые агенты, новые условия сделки). Частота смены условий хозяйствования свидетельствует или о нестабильности экономического положения на фирме и стремлениях руководства исправить ситуацию, или о желании скрыть злоупотребления. 3.18. Распродажа продукции по демпинговым ценам за границей. Вероятнее всего, это может быть желание завоевать западный рынок, поскольку на нем ситуация более-менее стабильная, и перевод средств за границу с последующим «переводом» туда и руководства фирмы. Значит, в бухгалтерском учете и отчетности фирмы уже сейчас не все в порядке. 3.19. Ориентация на поглощение других фирм (или фирма сама является возможным объектом поглощения). Это указывает на нестабильность финансового положения фирмы. В первом варианте еще не известно, достоверны ли данные о положении поглощаемой фирмы, а во втором невозможно предсказать ее эффективную работу в рамках холдинга. 3.20. В деятельности фирмы наибольший удельный вес занимают операции с дочерними фирмами. Данный факт свидетельствует о возможности мошенничества и «перекачки» денег. 3.21. Зависимость вознаграждения руководства от финансовых показателей деятельности фирмы. В этом случае высока вероятность завышения доходности. 3.22. Плохая репутация руководства фирмы в деловых кругах. 3.23. Наличие фиктивных неработающих филиалов, секретных банковских счетов, неразрешенных фондов. Это уже нелегальная деятельность, и внутренний риск при ней очень высок. 4. Доходы и планы оперативной деятельности 4.1. Снижение количества и (или) качества реализуемой продукции. Сложности с производством и сбытом обычно влекут за собой вуалирование отчетности для привлечения инвесторов. 4.2. Значительные изменения процесса производства. Причины аналогичны причинам, приведенным в п. 1.2. 4.3. Зависимость от производства одного или нескольких продуктов, операций, дебиторов, кредиторов. Неудачная операция по реализации одного продукта, с одним клиентом может привести к полному краху фирмы. 4.4. Неэффективная маркетинговая политика. Она может привести к тому, что фирма потеряет свою нишу на рынке, а в дальнейшем – к банкротству фирмы, в ближайшем же будущем – к вуалированию отчетности для акционеров. 4.5. Неполное использование мощностей. Низкие показатели эффективности использования основного и оборотного капитала, которые следует скрыть от акционеров. 4.6. Нереальные цели развития производства. Основные причины: или недооценка деятельности конкурентов, или переоценка собственных возможностей, или непродуманная политика развития. В любом случае высока вероятность убытков, которые обычно стараются не афишировать. 4.7. Медленная замена устаревшего оборудования и снижение темпов начисления амортизационных отчислений. Это приведет к последствиям, описанным в комментариях к п. 4.5, но только в отношении основного капитала. 4.8. Спорные положения, которые не могут найти объяснения, например, необычные суммы сальдо по счетам, необычные отклонения по результатам инвентаризации, необычные коэффициенты оборачиваемости. Все это свидетельствует о наличии скрытых действий. 5. Имущество 5.1. Значительное снижение стоимости имущества. Свидетельствует или о близком банкротстве фирмы из-за обесценения имущества, или о его распродаже (хищении). И в том и в другом случае высок риск сокрытия ошибки в бухгалтерском учете. 5.2. Недостаточная сохранность имущества. Результат – его хищение и вуалирование баланса. 6. Ликвидность и финансирование 6.1. Неадекватный денежный поток. Когда фактическая сумма денежных поступлений не соответствует количеству реализованной продукции, это свидетельствует о наличии «подпольных» операций. Конечно, в этом случае не может быть все «верно и объективно» (принцип «true and fair view») в бухгалтерской отчетности. 6.2. Недостаток оборотного капитала. Указывает на нерациональность и неэффективность управления производством. Вероятным следующим этапом будет снижение объема производства и реализации из-за нехватки средств и запасов сырья для производства. В этом случае бухгалтеры, скорее всего, тоже не захотят терять акционеров и будут вуалировать отчетность. 6.3. Недостаточная гибкость в привлечении заемных средств. Связано с п. 6.2. Последствия могут быть аналогичными. 6.4. Нехватка акционерного капитала и проблемы его привлечения. Это свидетельствует уже о реальных, а не потенциальных проблемах на фирме. Люди не хотят вкладывать деньги в данную фирму, поскольку не доверяют ее управляющим. 7. Неожиданные убытки, возникшие в связи со следующим 7.1. С договорами на покупку и реализацию. Это означает потерю деловых партнеров, т. е. места и имиджа на рынке услуг. Далее следует потеря существующих и потенциальных акционеров. 7.2. С гарантиями третьим лицам: если фирма дала гарантии третьим лицам и из-за несостоятельности последних вынуждена была оплатить за них долги, результатом чего стали собственные убытки, то это говорит о недостаточно продуманной рыночной стратегии. Руководство фирмы, вероятно, не захочет афишировать этот факт, чтобы не отпугнуть клиентов и акционеров, и постарается не отражать его в отчетности. 7.3. С договорами аренды. В этом случае велик риск неверного отражения доходов в бухгалтерской отчетности. 7.4. С операциями с иностранными партнерами. Данные прблемы и подходы к ним аналогичны изложенным в п. 7.2. 7.5. С форс-мажорными обстоятельствами, связанными с природными катаклизмами. Что касается оценки бухгалтерского риска в отношении конкретных счетов учета и однотипных групп фактов хозяйственной жизни, то бухгалтеру необходимо принимать во внимание следующие факторы. Отдельные счета учета, данные которых чаще всего оказываются непреднамеренно искаженными. Повышающим бухгалтерский риск обстоятельствами могут быть: наличие у учетного персонала экономического субъекта проблем с отражением отдельных операций и сделок (возможность ошибок); необычные суммы сальдо по счетам (вероятность ошибок, возможность мошенничества); существенные отклонения по результатам инвентаризации (возможность хищения, отсутствие внутреннего контроля); исправления в документах (попытки скрыть факты мошенничества и злоупотреблений, сокрытие или занижение финансовых результатов в целях уменьшения налогооблагаемой базы). Отдельные счета учета, в которых чаще всего появляются преднамеренные искажения вследствие высокой вероятности их использования для совершения злоупотреблений. Повышающим риск обстоятельствами могут быть операции между взаимозависимыми сторонами (сторона является зависимой, если другая сторона контролирует либо оказывает воздействие на ее финансовые и иные решения). Бухгалтер должен выявить и оценить признаки взаимозависимости: а) условия сделок, существенно отличающиеся от типичных (условия платежей, цены, гарантии и т. п.), б) отсутствие логической причины для совершения той или иной операции, в) отличный от обычного порядок оформления и отражения сделок, г) противоречия между формой и содержанием сделок, д) приоритет, отдаваемый без очевидных оснований определенным экономическим субъектам и поставщикам; отсутствие оправдательных документов либо визы руководства на них (неэффективность системы внутреннего контроля, возможность мошенничества); операции, в которых лично заинтересовано руководство или к которым оно проявляет повышенный и необычный интерес (возможность мошенничества). Сложность учитываемых фактов хозяйственной жизни, которая требует для их правильного оформления высокой квалификации исполнителей (если квалификация специалистов не соответствует сложности операций, возрастает вероятность ошибки). Наличие фактов хозяйственной жизни, бухгалтерское оформление которых может быть основано полностью или частично на субъективном мнении исполнителей. Повышающими риск обстоятельствами могут быть: необычные суммы сальдо по счетам; наличие необычных или необъяснимых операций. Наличие фактов хозяйственной жизни, порядок правильного оформления которых неоднозначно трактуется действующим законодательством. Повышающими риск обстоятельствами могут быть: неоднозначный, а порой и противоречивый характер положений нормативных документов (высокая вероятность ошибок); наличие «неотрегулированных» операций. Наличие редких, необычных, нестандартных фактов хозяйственной жизни, которые носят несистематический, разовый характер, требуют особого внимания и соответствующих знаний и устанавливаются во время краткого анализа бухгалтерской отчетности. Повышающими риск обстоятельствами могут быть: слишком высокая оплата ординарных услуг; наличие нестандартных сторнировочных записей; необычные суммы сальдо по счетам; исправления в документах; операции, редко встречающиеся в деятельности экономического субъекта; регулирующие записи, в том числе начисление резервов, и записи, связанные с окончанием периода (ошибки в исчислении, желание скрыть прибыль от налогообложения). Основными источниками информации о факторах, оказывающих влияние на уровень бухгалтерского риска на фирме, являются: а) официальные публикации в юридических изданиях, профессиональных, отраслевых и региональных журналах и монографиях; б) статистические данные, официальные отчеты экономических субъектов, банковские отчеты; в) нормативные и законодательные акты, регламентирующие деятельность проверяемого экономического субъекта; г) результаты посещения специальных семинаров, конференций, других аналогичных мероприятий; д) разъяснения и подтверждения, полученные от персонала проверяемого экономического субъекта, беседы с внутренним аудитором и другими компетентными лицами; е) запросы третьим лицам; ж) консультации аудитора, который проводил аудит в предыдущие периоды; з) учредительные документы, протоколы собраний совета директоров и акционеров, контракты и договоры, бухгалтерская отчетность прошлых периодов, планы и бюджеты: положения о бухгалтерии, учетной политике, документообороте; рабочий план счетов и проводок; схема организационной и производственной структур; и) результаты осмотра цехов, складов и служб проверяемого экономического субъекта, а также опрос персонала, непосредственно не связанного со сферой учета; к) идентификация филиалов и структурных подразделений, выделенных на отдельный баланс, фактов хозяйственной жизни, методов учета и налогообложения в них; л) результаты работы с привлеченными специалистами – экспертами; м) реестр акционеров; н) предыдущий опыт бухгалтера; о) материалы налоговых проверок и судебных процессов. Основными методами сбора информации для оценки бухгалтерского риска являются: а) изучение общеэкономических условий деятельности проверяемого экономического субъекта (например, национальная экономическая политика, система налогообложения и таможенного контроля, установление лимитов и квот); б) анализ региональных особенностей, влияющих на деятельность экономического субъекта (например, географическое положение, экономические и налоговые условия региона); в) учет отраслевых особенностей сферы деятельности экономического субъекта; г) знакомство с организацией и технологией производства; д) сбор информации о персонале экономического субъекта, ассортименте выпускаемой продукции, применяемых методах ведения бухгалтерского учета (форме, учетной политике, степени автоматизации); е) сбор информации о структуре собственного капитала, анализ размещения и котировок акций; ж) сбор информации об организационной и производственной структурах, проводимой маркетинговой политике, основных поставщиках и покупателях; з) анализ деятельности экономического субъекта на рынке ценных бумаг (например, выдача векселей, операции с финансовыми векселями, покупка и продажа акций); и) учет наличия и взаимоотношений с филиалами и дочерними (зависимыми) обществами и методов консолидации бухгалтерской отчетности, порядка распределения прибыли, остающейся в распоряжении экономического субъекта; к) сбор информации о юридических и финансовых обязательствах экономического субъекта. Таким образом, в основе оценки бухгалтерского риска лежит вероятность появления существенных искажений в данном бухгалтерском счете, статье баланса, однотипной группе фактов хозяйственной жизни. Для оценки бухгалтерского риска с учетом перечисленных факторов важно идентифицировать и правильно оценивать события, операции, используемые методы учета, которые могут оказывать существенное влияние на достоверность бухгалтерской отчетности экономического субъекта. Ключевые словаВероятность Методы оценки риска Методы снижения риска Минимизация риска Предпринимательский риск Рисковое событие Хеджирование Контрольные вопросы и задания1. Каким образом можно классифицировать риски? 2. Дайте характеристику методов оценки коммерческого риска. 3. Объясните на конкретном примере алгоритм определения коэффициента конкордации. 4. Какие существуют виды гарантий при договорных отношениях? 5. Какие факторы необходимо учитывать при оценке бухгалтерского риска в отношении отдельных статей баланса и показателей бухгалтерской отчетности фирмы? 6. Охарактеризуйте факторы, которые бухгалтер должен принимать во внимание при оценке бухгалтерского риска в отношении конкретных счетов учета и однотипных групп фактов хозяйственной жизни. 7. Назовите основные источники информации о факторах, оказывающих влияние на уровень бухгалтерского риска. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||