|

||||

|

|

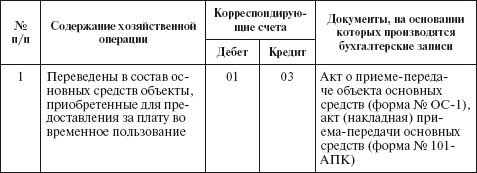

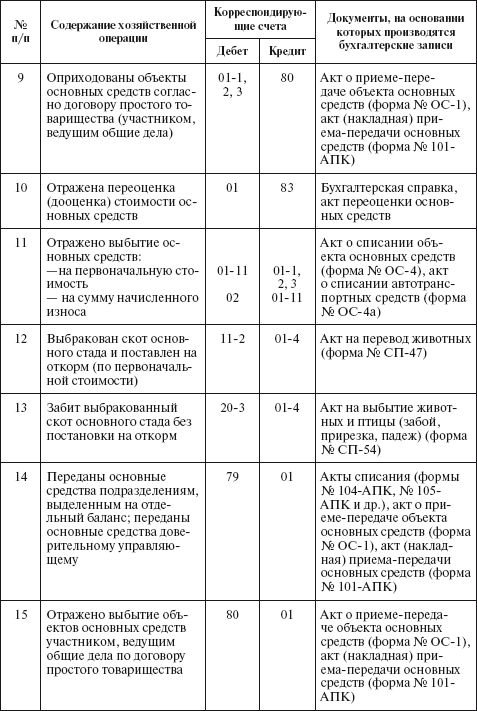

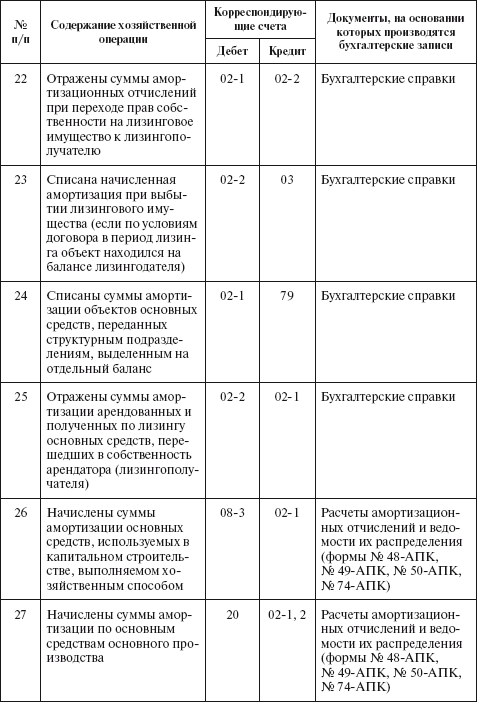

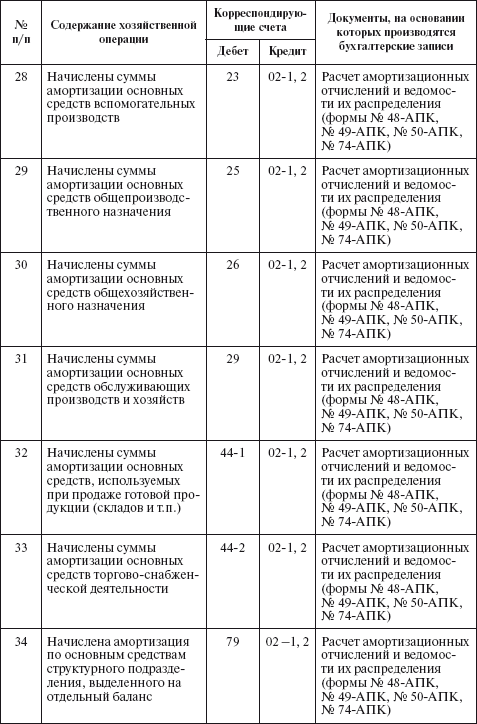

ГЛАВА 3Учет основных средств После изучения этой главы вы узнаете: !!! о понятии и классификации основных средств; !!! о порядке оценки объектов основных средств при их поступлении на предприятие; !!! о документальном отражении и инвентарном учете операций с основными средствами; !!! о синтетическом учете операций с основными средствами; !!! о восстановлении основных средств; !!! об амортизации основных средств; !!! о выбытии и порядке списания основных средств; об инвентаризации основных средств; !!! об учете объектов основных средств при арендных отношениях и при отношениях лизинга (доходных вложениях в материальные ценности); !!! о типовой корреспонденции счетов по учету основных средств. 3.1. ОСНОВНЫЕ НОРМАТИВНЫЕ ДОКУМЕНТЫ1. Гражданский кодекс Российской Федерации. 2. Налоговый кодекс Российской Федерации. 3. Федеральный закон «О бухгалтерском учете». 4. Постановление Правительства РФ от 1 января 2002 г. № 1 «О Классификации основных средств, включаемых в амортизационные группы». 5. Положение по ведению бухгалтерского учета и отчетности в Российской Федерации. 6. ПБУ 1/98 «Учетная политика организации». 7. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденное приказом Минфина России от 30 марта 2001 г. № 26н. 8. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденное приказом Минфина России от 6 мая 1999 г. № 32н. 9. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное приказом Минфина России от 6 мая 1999 г. № 33н. 10. Методические указания по бухгалтерскому учету основных средств, утвержденные в ред. приказом Минфина России от 27 ноября 2006 г. № 156н. 11. Методические указания по инвентаризации имущества и финансовых обязательств. 12. Постановление Госкомстата России от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств». 13. Общероссийский классификатор основных фондов (ОКОФ), утвержденный постановлением Госкомстата России № 359 от 26 декабря 1994 г. 14. Единые нормы амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденные постановлением Совета Министров СССР № 1072 от 22 апреля 1990 г. 3.2. ПОНЯТИЕ, КЛАССИФИКАЦИЯ И ОЦЕНКА ОСНОВНЫХ СРЕДСТВОсновные средства – это внеоборотные активы, отвечающие определенным критериям и обладающие материально–вещественной структурой. Основные средства представляют собой часть имущества, используемую в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управления организацией в течение периода, превышающего 12 месяцев, или обычного операционного цикла, если он превышает 12 месяцев. Не относятся к основным средствам и учитываются в составе средств в обороте предметы со сроком полезного использования менее 12 месяцев независимо от их стоимости. В ПБУ 6/01 «Учет основных средств» приведены критерии выделения основных средств из множества внеоборотных активов. Помимо перечисленных выше условий, к ним также относятся следующие: • организацией не предполагается последующая перепродажа данных активов; • эти активы имеют способность приносить организации экономические выгоды (доход) в будущем. В соответствии с Федеральным законом от 24 июля 2007 г. № 216–ФЗ с 1 янвря 2008 г. можно не амортизировать имущество стоимостью от 10 000 до 20 000 руб. Такие объекты и в бухгалтерском и в налоговом учете можно сразу списать в расходы. Способность приносить экономические выгоды определяется длительностью использования объекта основных средств в хозяйственной деятельности организации. Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации. К основным средствам в организации относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты. В составе основных средств учитываются также капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы). Для ведения учета основных средств в организациях применяется единая типовая Классификация основных средств, в соответствии с которой основные средства группируются по следующим признакам: • отраслевому назначению; • видам; • принадлежности; • степени использования. Группировка основных средств по отраслевому признаку (растениеводство, животноводство и др.) позволяет получить данные об их стоимости в каждой отрасли. По назначению основные средства организации подразделяются следующим образом: 1) производственные – основные средства, использование которых направлено на систематическое получение прибыли как основную цель деятельности, т.е. непосредственно или косвенно участвующие в процессе производства; 2) непроизводственные – не используемые при осуществлении обычных видов деятельности, т.е. основные средства, используемые в сфере бытового обслуживания, жилищно–коммунальном хозяйстве (ЖКХ), в общественном питании и т.п. На сельскохозяйственных предприятиях в составе производственных основных средств выделяют основные средства сельскохозяйственного и несельскохозяйственного назначения. По видам основные средства объединяются в следующие группы: 1) здания и сооружения; 2) рабочие и силовые машины; 3) оборудование; 4) транспортные средства; 5) передаточные устройства; 6) вычислительная техника; 7) производственный и хозяйственный инвентарь; 8) скот рабочий, продуктивный и племенной; 9) насаждения многолетние; 10) капитальные затраты в улучшение земель (без сооружений); 11) прочие основные средства. По принадлежности основные средства подразделяют следующим образом: 1) собственные, принадлежащие организации по праву собственности, в том числе сданные в аренду без права выкупа; 2) находящиеся в оперативном управлении и хозяйственном ведении; 3) полученные в аренду без права выкупа. По степени использования основные средства подразделяются на находящиеся: 1) в эксплуатации; 2) в запасе (резерве); 3) на стадии достройки, дооборудования, реконструкции и частичной ликвидации; 4) на консервации. Эта группировка обеспечивает исчисление сумм амортизации. Наименьшим элементом классификации выступает инвентарный объект. В целях бухгалтерского учета в соответствии с п. 6 ПБУ 6/01 инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный, конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое, предназначенный для выполнения определенной работы. В свою очередь, комплекс конструктивно сочлененных предметов – это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно. При установлении единицы бухгалтерского учета также следует руководствоваться нормой ПБУ 6/01, согласно которой при наличии у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть должна учитываться как самостоятельный инвентарный объект. Объект основных средств, находящийся в собственности двух или нескольких организаций, отражается каждой организацией в составе основных средств соразмерно доле в общей собственности. Объекты основных средств, поступающие в хозяйство, при их принятии к бухгалтерскому учету должны получить соответствующую оценку в денежном выражении. Различают три вида оценки основных средств: первоначальную, остаточную и восстановительную. Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости. Первоначальной стоимостью объекта основных средств, приобретенного за плату, признается сумма фактически произведенных организацией затрат на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов. Стоимость основных средств, по которой они приняты к учету, не подлежит изменению, кроме случаев, оговоренных в законодательстве. Изменение первоначальной стоимости допускается в случаях достройки, дооборудования, реконструкции и частичной ликвидации соответствующих объектов. Увеличение (уменьшение) первоначальной стоимости основных средств относится на добавочный капитал организации. Остаточная стоимость – стоимость, по которой объект отражается в бухгалтерском балансе. Она исчисляется как разность между первоначальной стоимостью и суммой начисленной амортизации по объекту (или группе объектов) основных средств на определенную дату. Восстановительная стоимость – это стоимость, используемая при реализации механизма переоценки основных средств. Переоценку основных средств проводят с целью определения их реальной стоимости путем приведения первоначальной стоимости объектов в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки. В соответствии с п. 15 ПБУ 6/01 коммерческая организация может не чаще одного раза в год (на начало отчетного периода) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. При определении текущей (восстановительной) стоимости могут быть использованы: • полученные в письменной форме от организаций–изготовителей данные о ценах на аналогичные основные средства; • сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций; • сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе; • оценки бюро технической инвентаризации; • экспертные заключения о текущей (восстановительной) стоимости основных средств. Решение организации о переоценке по состоянию на начало отчетного года должно быть оформлено соответствующим распорядительным документом (приказом), обязательным для всех служб организации, которые будут задействованы в переоценке. Такой документ должен включать перечень входящих в группу однородных основных средств. Периодичность переоценки необходимо установить в приказе об учетной политике организации. Бухгалтерские записи по переоценке, проведенной в отчетном году, оформляются 31 декабря отчетного года. Однако при составлении баланса за отчетный год их не учитывают. Результаты переоценки учитывают во входящем сальдо на начало года в балансе за I квартал следующего года. На сельскохозяйственных предприятиях взрослый рабочий и продуктивный скот основного стада приходуют: по фактической себестоимости выращивания – в том случае, когда животные, переводимые в основное стадо, выращены в самом хозяйстве (за счет собственного молодняка); по фактической стоимости приобретения – если животные, приходуемые в основное стадо, покупаются на стороне. Капитальные вложения в коренное улучшение земель включаются в состав основных средств ежегодно в сумме фактически произведенных затрат, относящихся к принятым в отчетном году в эксплуатацию площадям, независимо от даты окончания всего комплекса работ. На предприятиях, где имеются многолетние насаждения, их принимают к бухгалтерскому учету в два этапа: 1) приходуют молодые насаждения в сумме, равной фактически произведенным затратам на их посадку; 2) при достижении эксплуатационного возраста приходуют в оценке, равной сумме расходов на выращивание плюс суммы, определенные на первом этапе, т.е. по фактической себестоимости. 3.3. ДОКУМЕНТАЛЬНОЕ ОТРАЖЕНИЕ ОПЕРАЦИЙ С ОСНОВНЫМИ СРЕДСТВАМИНезависимо от способа поступления все поступающие в хозяйство объекты основных средств должны быть своевременно оприходованы и документально оформлены. Оприходование (прием) основных средств проводит специальная комиссия, которую назначает руководитель организации. Комиссия составляет акт о приеме–передаче объекта основных средств (форма № ОС–1) или акт (накладную) приема–передачи основных средств (специализированная форма № 101–АПК), которая используется как при приобретении объектов основных средств со стороны, так и при их изготовлении (сооружении) в хозяйстве. В форме № 101–АПК содержится краткая информация, характеризующая объект и его соответствие техническим условиям. Акт составляется на каждый объект в отдельности или на несколько однотипных объектов, если они имеют одинаковую стоимость и были приняты в эксплуатацию в одном календарном месяце. После положительного заключения комиссии, основанного на сопоставлении и проверке сопроводительных и расчетных документов, акт утверждает руководитель организации. После чего данный документ с прилагаемой технической документацией по принятому объекту представляют в бухгалтерию. На основании этих документов в бухгалтерии составляют инвентарные карточки учета основных средств. Объект основных средств, приобретаемый представителем организации непосредственно на предприятии поставщика, базе снабжения или транспортном терминале, принимается по доверенности. Если при приеме объектов основных средств обнаруживаются какие–либо несоответствия, неисправности или выявляется недостача, составляют коммерческий акт, на основании которого предъявляют иск поставщику либо транспортной организации (в зависимости от того, по чьей вине это произошло). Прием–сдачу основных средств из капитального ремонта, реконструкции и модернизации проводит также специальная комиссия. При этом оформляют акт о приеме–сдаче отремонтированных, реконструируемых и модернизированных объектов основных средств (форма № ОС–3) или акт приема–сдачи отремонтированных, реконструируемых и модернизированных объектов (форма № 102–АПК). Перевод молодняка животных в основное стадо оформляется актом на перевод животных (форма № СП–47) или актом на перевод животных из группы в группу (форма № 214–АПК). Животных, приобретенных на стороне, приходуют в основное стадо по тем же правилам, по которым осуществляется приходование других объектов в состав основных средств. При этом на поступающих животных поставщиком должны быть оформлены и предоставлены племенные свидетельства. Оприходование приобретенных (в собственность) земельных участков и объектов природопользования оформляется актом на оприходование земельных угодий (форма № 111–АПК). В этом документе дается характеристика принимаемых на баланс земельных угодий: площадь, вид угодий, место расположения, конфигурация, данные о плодородии, балансовая стоимость, прилагаемые документы, которые послужили основанием для составления акта. Принятие к бухгалтерскому учету многолетних насаждений оформляется актом приема многолетних насаждений и передачи их в эксплуатацию (форма № 103–АПК), лесозащитных насаждений (форма №103а–АПК). Для составления перечисленных актов создается специальная комиссия с участием соответствующих специалистов. После того как основные средства будут надлежащим образом оприходованы, необходимо обеспечить контроль за их сохранностью, внутрихозяйственным перемещением и использованием. Такой контроль обеспечивается путем закрепления инвентарных объектов основных средств (с присвоением им инвентарных номеров) за хозяйственными подразделениями и материально ответственными лицами, а также посредством комплекса мероприятий, называемых инвентарным учетом. При этом составляется инвентарный список основных средств (по месту их нахождения, эксплуатации). Для пообъектного аналитического учета в бухгалтерии предприятия на каждый объект основных средств заводят индивидуальную инвентарную карточку типовых форм: инвентарную карточку учета объектов основных средств (форма № ОС–6) – для зданий, сооружений, машин, оборудования, транспортных средств, инвентаря производственного и хозяйственного; инвентарную карточку учета для многолетних насаждений (форма № 109–АПК). Для учета земель в хозяйствах ведется Земельная кадастровая книга, в которой проводится государственная регистрация права собственности на землю. Начисление амортизации по объектам основных средств отражается в следующих регистрах бухгалтерского учета: ведомости начисления амортизации и отчислений в ремонтный фонд (без автотранспорта) (форма № 49–АПК); ведомости начисления амортизации и отчислений в ремонтный фонд по автотранспорту (форма № 50–АПК). Для определения непригодности объектов основных средств к дальнейшему использованию, невозможности или неэффективности их восстановления, а также для оформления документов на списание этих объектов на предприятии (если наличие основных средств является существенным) приказом руководителя может быть создана постоянно действующая комиссия. В ее состав входят должностные лица, в том числе главный бухгалтер (бухгалтер), заместитель руководителя, главный зоотехник, главный агроном, лица, на которых возложена ответственность за сохранность основных средств, и др. Для участия в работе комиссии могут приглашаться представители соответствующих инспекций. Решение комиссии о списании объекта основных средств оформляется актом на списание зданий и сооружений (форма № 104–АПК) или актом о списании объекта основных средств (форма № ОС–4); актом на списание машин, оборудования и транспортных средств (форма № 105–АПК) или актом о списании автотранспортных средств (форма № ОС–4а); актом на выбраковку животных из основного стада (индивидуальный) (форма № 106–АПК) и актом на выбраковку животных из основного стада (групповой) (форма № 107–АПК); актом на списание производственного и хозяйственного инвентаря (форма № МБ–8). Для списания многолетних насаждений предназначен акт на списание многолетних насаждений (форма № 108–АПК). В названных актах отражаются первоначальная стоимость объекта, сумма износа на момент выбытия, указываются выводы и решения комиссии по вопросам, входящим в ее компетенцию, и т.п. Акты утверждает руководитель предприятия. На основании оформленного акта на списание основных средств в инвентарной карточке (инвентарной книге) делают отметку о выбытии объекта. Соответствующие записи осуществляются в документе, открываемом по месту нахождения объекта. Продажа, безвозмездная передача объектов основных средств по договору дарения и передача организацией основных средств в собственность другого юридического или физического лица по договору мены оформляются актом (накладной) приема–передачи основных средств (форма № 101–АПК) или актом о приеме–передаче объекта основных средств (форма № ОС–1). 3.4. СИНТЕТИЧЕСКИЙ УЧЕТ ОПЕРАЦИЙ С ОСНОВНЫМИ СРЕДСТВАМИВ соответствии с Планом счетов для учета основных средств организации служит балансовый счет 01 «Основные средства», который является синтетическим активным инвентарным счетом и предназначен для обобщения данных о наличии и движении основных средств, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении, залоге. Исходя из требований ПБУ 6/01 и Методических рекомендаций по применению Плана счетов бухгалтерского учета агропромышленных организаций, утвержденных приказом Минсельхоза России от 13 июня 2001 г. № 654, на сельскохозяйственных предприятиях к счету 01 «Основные средства» можно открывать субсчета: 1 «Производственные основные средства основной деятельности (кроме скота, насаждений, инвентаря, земельных участков и объектов природопользования)»; 2 «Прочие производственные основные средства»; 3 «Непроизводственные основные средства»; 4 «Скот рабочий и продуктивный»; 5 «Многолетние насаждения»; 6 «Земельные участки и объекты природопользования»; 7 «Объекты неинвентарного характера»; 8 «Инвентарь и хозяйственные принадлежности»; 9 «Основные средства, полученные по лизингу и в аренду»; 10 «Прочие объекты основных средств»; 11 «Выбытие основных средств». В общем случае на субсчетах (кроме субсчета 01–11) отражают наличие и движение: • на субсчете 01–1 – производственных основных средств основного вида деятельности (отраслей сельского хозяйства), кроме тех, которые учтены на других субсчетах; • на субсчете 01–2 – основных средств других отраслей и производств, служб и т.п., которые по своему назначению непосредственно не связаны с основной деятельностью организации (промышленность, строительство и др.); • на субсчете 01–3 – основных средств для обслуживания социально–бытовой сферы деятельности организации (ЖКХ, бытового обслуживания, просвещения и т.п.); • на субсчете 01–4 – всех видов взрослого рабочего и продуктивного скота, отражаемого в составе основных средств; • на субсчете 01–5 – всех видов молодых и принятых в эксплуатацию многолетних насаждений, включая лесные полосы; • на субсчете 01–6 – земельных участков, лесных и водных угодий, месторождений полезных ископаемых, переданных организации в собственность, а также приобретенных за плату в соответствии с действующим законодательством; • на субсчете 01–7 – капитальных вложений неинвентарного характера в земельные участки, лесные и водные угодья, недра, предоставленные организации в пользование; • на субсчете 01–8 – инвентаря и хозяйственных принадлежностей со сроком полезного использования свыше 12 месяцев; • на субсчете 01–9 – лизингового имущества, если по договору лизинга имущество числится на балансе лизингополучателя, а также долгосрочно арендованных основных средств, если по условиям договора их отражают на балансе арендатора; • на субсчете 01–10 – прочих объектов основных средств, не названных выше; • на субсчете 01–11 учитывают выбытие основных средств, если оно продолжительно. Это позволяет получать информацию об объектах основных средств, находящихся в процессе выбытия, отдельно от информации о других объектах (находящихся в эксплуатации, запасе, на консервации и т.д.). По дебету счета 01 «Основные средства» отражают остаток основных средств на отчетную дату и поступившие основные средства, по кредиту – выбытие основных средств по первоначальной (восстановительной) стоимости. Поступление основных средств записывают по дебету счета 01 в корреспонденции со счетом 08 «Вложения во внеоборотные активы». Выбытие основных средств в соответствии с ПБУ 9/99 «Доходы организаций» и ПБУ 10/99 «Расходы организаций» во всех случаях отражается на сопоставляющем счете 91 «Прочие доходы и расходы». При этом к счету 01 «Основные средства» открывают субсчет 11 «Выбытие основных средств». По дебету этого субсчета показывают первоначальную стоимость выбывающего объекта основных средств, по кредиту – сумму начисленной амортизации. По завершении процедуры выбытия остаточную стоимость объекта списывают со счета 01 на счет 91, субсчет 2 «Прочие расходы». При списании основных средств без применения отдельного субсчета 11 «Выбытие основных средств» к счету 01 «Основные средства» дебетуют счет 02 «Амортизация основных средств» в корреспонденции с кредитом счета 01 и далее с кредита счета 01 остаточную стоимость объекта основных средств списывают в дебет счета 91–2. Регистром синтетического учета основных средств служит журнал–ордер № 13–АПК, записи в котором выполняют на основании первичных учетных документов. 3.5. УЧЕТ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВСтоимость объектов основных средств погашается посредством начисления амортизации. Амортизация – исчисленный в денежном выражении износ основных средств в процессе их применения, производственного использования. Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не меняются (земельные участки и объекты природопользования). Началом начисления амортизации следует считать 1–е число месяца, следующего за месяцем принятия его к бухгалтерскому учету. Окончанием начисления амортизации следует считать 1–е число месяца, следующего за месяцем полного погашения стоимости этого объекта или его списания с бухгалтерского учета. Начисление амортизации приостанавливается в случаях: • нахождения объекта на реконструкции и модернизации по решению руководителя организации; • перевода объекта основных средств по решению руководителя организации на консервацию на срок более трех месяцев; • восстановления объекта, продолжительность периода которого превышает 12 месяцев. В соответствии с п. 16 ПБУ 10/99 «Расходы организации» амортизация признается в качестве расхода в зависимости: • от величины амортизационных отчислений, определяемой на основе стоимости амортизируемых активов; • от срока полезного использования амортизируемых объектов; • от принятых организацией способов начисления амортизации. Срок полезного использования объекта основных средств организация определяет исходя из следующих факторов: • ожидаемого срока использования объекта в соответствии с предполагаемой производительностью; • ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния внешней среды, системы проведения ремонта; • планируемого объема производства продукции или выполнения работ в результате практического применения этого объекта; • ограничений, вытекающих из нормативно–правовых актов. В зависимости от срока полезного использования основные средства подразделяются на 10 амортизационных групп. Это средства со сроком полезного использования: 1) от 1 года до 2 лет включительно; 2) от 2 до 3 лет включительно; 3) от 3 до 5 лет включительно; 4) от 5 до 7 лет включительно; 5) от 7 до 10 лет включительно; 6) от 10 до 15 лет включительно; 7) от 15 до 20 лет включительно; 8) от 20 до 25 лет включительно; 9) от 25 до 30 лет включительно; 10) свыше 30 лет. Амортизация по объектам основных средств начисляется одним из следующих способов: 1) линейным; 2) уменьшаемого остатка; 3) списания стоимости по сумме чисел лет срока полезного использования; 4) списания стоимости пропорционально объему продукции (работ). Один из способов начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу. При линейном способе годовая сумма начисления амортизационных отчислений определяется на основе первоначальной стоимости объекта основных средств и нормы амортизации, которую исчисляют исходя из срока полезного использования этого объекта.

При способе уменьшаемого остатка годовую сумму начисления амортизационных отчислений определяют исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной в соответствии со сроком полезного использования этого объекта и коэффициентом ускорения, устанавливаемым согласно законодательству Российской Федерации. Коэффициент ускорения применяется по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования, устанавливаемому федеральными органами исполнительной власти. В налоговом учете при начислении амортизации по некоторым основным средствам применяют понижающие и повышающие коэффициенты: 1) по основным средствам, работающим в условиях агрессивной среды и (или) повышенной сменности (кроме основных средств 1—3–й амортизационных групп), а также по основным средствам, принадлежащим сельскохозяйственным организациям промышленного типа, к основной норме амортизации – специальный коэффициент, но не выше 2; 2) по легковым автомобилям и пассажирским микроавтобусам первоначальной стоимостью соответственно более 600 000 и 800 000 руб. – специальный понижающий коэффициент 0,5; 3) по объектам лизинга по всем группам, за исключением 1– 3–й групп, – не более 3.

Таким образом, по истечении срока полезного использования объекта при использовании данного метода амортизации остается несписанным остаток в сумме 46 656 руб. Эту стоимость можно также списать последовательно в будущих периодах при условии дальнейшего использования объекта основных средств. Данный способ позволяет организации в первые годы эксплуатации объекта основных средств списывать на затраты большую часть амортизационных отчислений, тем самым обеспечивая более быструю окупаемость капитальных вложений. Что касается несписанного остатка стоимости объекта, то это объективно вполне оправданно: если допустить списание объекта основных средств в результате окончания срока его использования, то практически любой объект будет иметь какую–то минимальную стоимость, выражающую стоимость остающихся запасных частей, узлов, деталей и прочих составляющих, которые можно применять повторно. При способе списания стоимости по сумме чисел лет срока полезного использования годовую сумму амортизационных отчислений определяют исходя из первоначальной стоимости объекта основных средств и годового соотношения, в числителе которого проставляется число лет, остающихся до конца срока службы объекта, в знаменателе – сумма чисел лет срока полезного использования объекта.

При способе списания стоимости пропорционально объему продукции (работ) амортизационные отчисления начисляют исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

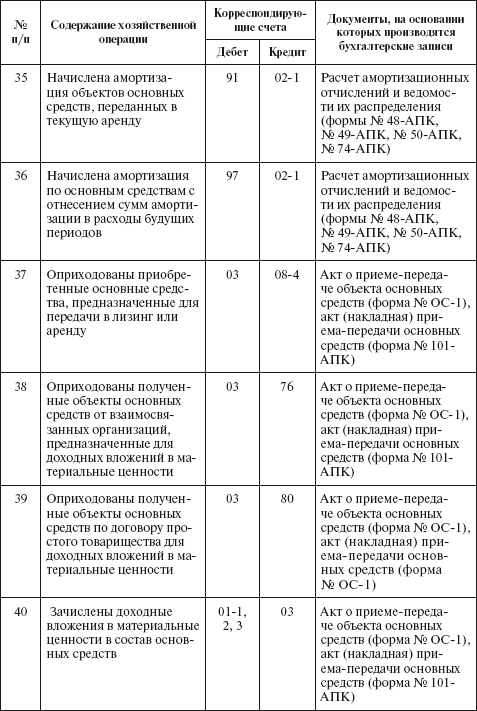

Амортизационные отчисления по объектам основных средств в течение отчетного года начисляют ежемесячно независимо от применяемого способа начисления в размере исчисленной годовой суммы. В случае принятия объекта основных средств к бухгалтерскому учету в течение отчетного года годовой суммой амортизации считается сумма, определенная с 1–го числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, до отчетной даты годовой бухгалтерской отчетности. Особенностью сельскохозяйственной отрасли является то, что по многим видам основных средств (особенно в растениеводстве) начисленную амортизацию невозможно отнести на один объект учета затрат основного производства, так как многие виды основных средств выполняют работы под разные объекты учета затрат (тракторы, комбайны, почвообрабатывающие машины и др.). В связи с этим их распределяют на конкретные объекты учета затрат пропорционально выполненным работам или по другим основаниям. В растениеводстве амортизация распределяется на конкретные объекты учета затрат в ведомости распределения затрат в растениеводстве (форма № 110–АПК). В этой ведомости каждая строка отводится для однородной группы основных средств, по которой начисленная амортизация подлежит распределению: тракторы, почвообрабатывающие машины, машины для посева культур, машины для уборки культур и т.д. По каждой однородной группе основных средств указывают принцип распределения затрат: пропорционально эталонным гектарам, площадям обработки и др. В животноводстве амортизацию и другие затраты по содержанию основных средств относят, как правило, прямо на соответствующие виды и группы животных. При содержании в животноводческих помещениях нескольких групп животных эти расходы распределяют между ними пропорционально занимаемой ими площади. Для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств, предназначен счет 02 «Амортизация основных средств». Начисленная сумма амортизации основных средств отражается в бухгалтерском учете по кредиту счета 02 в корреспонденции со счетами учета затрат на производство или расходов на продажу (в зависимости от того, где и в каких целях эксплуатируется данный объект). Аналитический учет по счету 02 ведется по отдельным инвентарным объектам основных средств. При этом построение аналитического учета должно обеспечить возможность сбора данных о начисленной амортизации основных средств, что необходимо для составления бухгалтерской отчетности и в конечном счете для управления организацией. 3.6. ВОССТАНОВЛЕНИЕ ОСНОВНЫХ СРЕДСТВВосстановление объекта основных средств возможно путем проведения мероприятий по его ремонту, модернизации или реконструкции. Ремонт объектов основных средств может выполняться собственными силами предприятия – хозяйственным способом либо с обращением к услугам сторонних организаций – подрядным способом. Независимо от выбранного способа предварительно составляют ведомость дефектов объекта, подлежащего ремонту. В этой ведомости указывают виды и характер предполагаемых работ, устанавливают вероятные сроки их выполнения, необходимые для замены материалы, детали и т.п., проводят расчет сметной стоимости ремонта. Ремонт основных средств следует осуществлять в соответствии с планом, который составляют по видам основных средств, подлежащих ремонту, в денежном выражении исходя из системы планово–предупредительного ремонта, разрабатываемого предприятием с учетом технических характеристик основных средств, условий их эксплуатации и других факторов. Системой планово–предупредительного ремонта предусматривается обслуживание основных средств, текущий и средний ремонт, капитальный и особо сложный ремонт отдельных объектов основных средств. Согласно Плану счетов на сельскохозяйственных предприятиях в целях учета ремонта основных средств к счету 23 «Вспомогательные производства» могут быть открыты следующие субсчета: 1. «Ремонтные мастерские»; 2. «Ремонт зданий и сооружений». Затраты на ремонт основных средств отражаются в соответствующих первичных документах по учету операций отпуска (расхода) материальных ценностей, начисления оплаты труда, задолженности поставщикам за выполненные работы и других расходов. Затраты по ремонту организации могут относить сразу на счета издержек производства и обращения или создавать ремонтный фонд для накапливания средств на выполнение ремонтных работ, особенно на предприятиях с сезонным характером производства. При текущем ремонте расходы оформляются бухгалтерскими записями: Дт 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др. Кт 10 «Материалы», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда» и др. При капитальном ремонте заключают договор на его выполнение, выписывают наряд–заказ и объект сдают подрядчику. В бухгалтерском учете производят записи: Дт 23 «Вспомогательные производства», 1 «Ремонтные мастерские» или 2 «Ремонт зданий и сооружений», 19 «Налог на добавленную стоимость по приобретенным ценностям» Кт 60 «Расчеты с поставщиками и подрядчиками». Сумма НДС предъявляется к возмещению из бюджета на основании счета–фактуры. Дт 68 «Расчеты с бюджетом», субсчет «Расчеты по налогу на добавленную стоимость» Кт 19 «Налог на добавленную стоимость по приобретенным ценностям». После окончания ремонта оформляется счет–фактура и предъявляется платежное требование: Дт 60 «Расчеты с поставщиками и подрядчиками» Кт счетов учета денежных средств. В целях равномерного включения предстоящих расходов на ремонт основных средств, в том числе арендованных, в издержки производства или обращения отчетного периода организация может создавать резерв расходов на ремонт – ремонтный фонд. Порядок создания резерва должен быть отражен в учетной политике организации. В этом случае в течение всего отчетного периода в издержки производства (обращения) включается сумма отчислений, рассчитанная по сметной стоимости предполагаемых объемов ремонта. Допустим, годовая смета затрат на ремонт составляет 90 000 руб., тогда ежемесячная сумма резервирования равна 7500 руб. (90 000 руб. : 12 мес.). При инвентаризации резерва расходов на ремонт основных средств излишне зарезервированные суммы в конце года сторнируются. В том случае, когда окончание ремонтных работ по объектам основных средств с длительным сроком выполнения и при существенном объеме этих работ происходит в следующем за отчетным году, остаток резерва на ремонт основных средств не сторнируется. По окончании ремонта излишне начисленную сумму резерва относят на финансовые результаты отчетного периода. Для отражения в бухгалтерском учете операций по формированию и использованию ремонтного фонда применяется счет 96 «Резервы предстоящих расходов», субсчет 3 «Резервы на ремонт и гарантийное обслуживание». Создание ремонтного фонда оформляется бухгалтерской записью: Дт 20 «Основное производство», (25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы и др.) Кт 96–3 «Резервы на ремонт и гарантийное обслуживание». После завершения ремонтных работ и приема отремонтированных объектов по акту производится запись: Дт 96–3 «Резервы на ремонт и гарантийное обслуживание» Кт 23–2 «Ремонт зданий и сооружений». Если ремонт основных средств в течение года осуществлялся неравномерно и на предприятии не создавался ремонтный фонд, возможен вариант отражения расходов в учете с использованием счета 97 «Расходы будущих периодов». В этом случае фактические затраты на ремонт постепенно накапливаются по дебету счета 97 с кредита ресурсных счетов, а после окончания ремонтных работ по специальному расчету предприятия расходы будущих периодов относят с кредита счета 97 в дебет счетов учета затрат. При отражении операций, связанных с модернизацией и реконструкцией (достройка, дооборудование) основных средств (затраты на которые согласно законодательству увеличивают первоначальную стоимость объекта), в бухгалтерском учете производятся следующие записи: Дт 08 «Вложения во внеоборотные активы» Кт 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»; Дт 19 «Налог на добавленную стоимость по приобретенным ценностям» Кт 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами»; Дт 08 «Вложения во внеоборотные активы» Кт 19 «Налог на добавленную стоимость по приобретенным ценностям»; Дт 01 «Основные средства» Кт 08 «Вложения во внеоборотные активы». Аналитический учет операций по ремонту основных средств ведут в лицевом счете (производственном отчете – форма № 83–АПК) и в ведомости учета затрат по капитальным вложениям и ремонту (форма № 73–АПК). В лицевых счетах по статье «Содержание основных средств» выделяют отдельной строкой «Ремонт основных средств» по каждому объекту учета. Ежемесячно подсчитывают суммы затрат за месяц и нарастающим итогом с начала года. 3.7. ИНВЕНТАРИЗАЦИЯ ОСНОВНЫХ СРЕДСТВИнвентаризация – это прием ревизии, используемый для проверки соответствия фактического наличия средств в натуре данным бухгалтерского учета, а также для выяснения сохранности собственности в резервируемой организации. При этом фактическое наличие ценностей записывают в инвентаризационные описи, на основании которых и по данным бухгалтерского учета составляют сличительные ведомости, в которых выводят данные о недостачах и излишках ценностей. В процессе инвентаризации проверяют также реальность числящихся на балансе объектов основных средств. Инвентаризацию основных средств, кроме скота, проводят не менее 1 раза в год и не ранее 1 октября отчетного года. Здания, сооружения и другие неподвижные объекты разрешено инвентаризовать не реже одного раза в год, библиотечные фонды – один раз в пять лет по состоянию на 1 декабря. Животных нужно инвентаризовать ежеквартально (на 1 апреля, 1 июля, 31 декабря отчетного года). Количество и сроки инвентаризаций определяются на предприятии руководителем хозяйства, кроме случаев, когда ее проведение обязательно, и фиксируются в учетной политике. Проведение инвентаризации обязательно: • при сдаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия; • перед составлением годовой бухгалтерской отчетности; • при смене материально ответственных лиц; • при выявлении факторов хищения, злоупотребления или порчи имущества; • в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями; • при реорганизации или ликвидации организации; • в других случаях, предусмотренных законодательством Российской Федерации. Для проведения инвентаризации приказом руководителя предприятия создается комиссия, в состав которой включают главных специалистов, бухгалтера и др., но не менее трех человек. Инвентаризацию проводят в присутствии материально ответственного лица. За правильность и своевременность инвентаризации несут ответственность руководитель предприятия и главный бухгалтер. При инвентаризации основных средств проверяют наличие и правильность заполнения инвентарных карточек, книг учета основных средств, инвентаризационных описей, инвентарных списков. Если при инвентаризации установлены факты перестройки зданий и сооружений, то необходимо выяснить, отражено ли это в учете, т.е. показано ли увеличение или уменьшение стоимости объекта. При инвентаризации основных средств применяются следующие формы инвентаризационных описей: • инвентаризационная опись основных средств формы № ИНВ–1; • инвентаризационная опись многолетних насаждений формы № ИНВ–22АПК; • инвентаризационная опись рабочего скота и продуктивных животных, птицы и пчелосемей формы № ИНВ–21АПК; • сличительная ведомость результатов инвентаризации основных средств формы № ИНВ–18 для отражения результатов инвентаризации основных средств и нематериальных активов, по которым выявлены отклонения от данных бухгалтерского учета; • акт инвентаризации незаконченных ремонтов основных средств формы № ИНВ–10 (при инвентаризации незаконченного ремонта зданий, сооружений, машин, оборудования и других объектов основных средств). Все документы составляются в двух экземплярах и подписываются членами комиссии в отдельности по каждому месту нахождения объектов и лицом, ответственным за сохранность объектов. Один экземпляр передается в бухгалтерию, другой остается у материально ответственного лица. Основные средства, которые в момент инвентаризации находятся вне хозяйства, проверяются по документам, подтверждающим их действительное местонахождение. Если обнаружены излишки основных средств, то составляется проводка: Дт 01 «Основные средства» Кт 91 «Прочие доходы и расходы». Недостача или порча основных средств отражается по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счета 01. Одновременно списывается амортизация недостающего объекта основных средств по дебету счета 02 «Амортизация основных средств» и кредиту счета 94. При невозможности отнесения затрат на конкретных виновных лиц стоимость недостающих основных средств списывается по остаточной стоимости проводкой: Дт 91 «Прочие доходы и расходы» Кт 94 «Недостачи и потери от порчи ценностей». Инвентаризация завершается составлением протокола. В нем указывают сведения о выявленных недостачах или излишках, в том числе о причинах их возникновения с указанием виновных лиц и мер, которые следует к ним применить. Протокол утверждает руководитель предприятия. 3.8. УЧЕТ ОБЪЕКТОВ ОСНОВНЫХ СРЕДСТВ ПРИ АРЕНДЕ И ЛИЗИНГЕДоходные вложения в материальные ценности определяются как имущество, предоставляемое за плату во временное владение и пользование, включая предоставленное по договору финансовой аренды и по договору проката. Предоставление арендодателем (наймодателем) арендатору имущества, которое не теряет своих натуральных свойств в процессе использования, за плату во временное владение и пользование или во временное пользование оформляется договором аренды (имущественного найма). Отдельными видами договора аренды являются договоры проката, аренды транспортных средств (с экипажем, без экипажа), аренды здания или сооружения, аренды предприятия, финансовой аренды (лизинга). Договором аренды может быть предусмотрен переход арендованного имущества в собственность арендатора по истечении срока аренды или до его истечения при условии внесения арендатором всей обусловленной договором выкупной цены. Согласно п. 1 ст. 609 ГК РФ независимо от срока договор аренды должен быть заключен в письменной форме, если хотя бы одной из сторон является юридическое лицо. В договоре аренды должны быть указаны данные, позволяющие определенно установить имущество, подлежащее передаче арендатору в качестве объекта аренды, его стоимость, срок аренды, размер, порядок, условия и сроки внесения арендной платы, распределение обязанностей сторон по поддержанию имущества в состоянии, соответствующем условиям договора и назначению имущества, другие условия аренды. Договор аренды здания, заключенный на срок не менее одного года, подлежит государственной регистрации (ст. 651 ГК РФ). Имущество, передаваемое в текущую аренду, должно отражаться в бухгалтерском учете арендодателя обособленно. Организация–арендодатель открывает на соответствующих счетах учета имущества отдельные субсчета для отражения имущества, передаваемого в аренду. В бухгалтерском учете осуществляются записи: Дт 01–2 «Основные средства, переданные в аренду» Кт 01–1 «Основные средства, находящиеся в эксплуатации». Имущество по договору аренды предприятия в целом как имущественного комплекса учитывается арендатором по стоимости, определенной в соответствии с передаточным актом и договором аренды предприятия. Договором аренды может быть предусмотрено предварительное внесение арендной платы в счет будущих доходов. Если предоставление имущества в аренду не является предметом деятельности организации, то суммы арендной платы, поступившие в счет будущих доходов, отражаются в учете арендодателя на счет 98 «Доходы будущих периодов», субсчет 1 «Доходы, полученные в счет будущих периодов». Если предприятие приобретает имущество, специально предназначенное для сдачи в аренду, это имущество приходуют по дебету счета 03 «Доходные вложения в материальные ценности» в корреспонденции со счетом 08 «Вложения во внеоборотные активы». Объект основных средств, полученный по договору аренды и договору безвозмездного пользования арендатором, учитывается на забалансовом счете 001 «Арендованные основные средства» в оценке, принятой в договоре. Лизинговые сделки регулируются нормами ГК РФ (ст. 650– 670) и Федерального закона от 29 октября 1998 г. № 164–ФЗ «О финансовой аренде (лизинге)». Лизинг – форма долгосрочного договора аренды, представляющая собой нечто среднее между договором аренды и договором о предоставлении кредита. Отличие лизинга от аренды состоит в том, что в лизинге принимают участие три стороны: 1) лизингодатель (арендодатель) – физическое или юридическое лицо, приобретающее имущество в собственность и передающее его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга; 2) лизингополучатель (арендатор) – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату на определенный срок и на определенных условиях во временное владение и пользование в соответствии с договором лизинга; 3) продавец (поставщик) – физическое или юридическое лицо, продающее лизингодателю имущество, являющееся предметом договора лизинга. Объект основных средств, полученный на правах финансовой аренды, отражается арендатором на балансовом счете после окончания срока, установленного договором финансовой аренды, если право собственности на этот объект у арендатора не возникло ранее. Если по условиям договора финансовой аренды лизинговое имущество учитывается на балансе лизингополучателя, то затраты, связанные с получением лизингового имущества, учтенные на счете учета капитальных вложений при принятии указанного имущества к бухгалтерскому учету, списывают в дебет счета учета основных средств на отдельный субсчет «Арендованное имущество». При возврате лизингового имущества лизингодателю (если согласно договору лизинговое имущество учитывалось на балансе лизингополучателя) при условии внесения всей суммы предусмотренных договором финансовой аренды лизинговых платежей отражение в бухгалтерском учете лизингополучателя проводится в общеустановленном порядке на счете учета списания основных средств в корреспонденции: с кредитом счета учета основных средств, субсчет «Арендованное имущество» – в размере первоначальной стоимости, с дебетом счета учета амортизации, субсчет «Амортизация имущества, сданного в лизинг» – на сумму начисленной амортизации. При выкупе лизингового имущества (если по условиям договора финансовой аренды лизинговое имущество учитывается на балансе лизингодателя) его стоимость на дату перехода права собственности лизингополучатель списывает с забалансового счета. Одновременно лизингополучатель производит запись на эту стоимость по дебету счета учета основных средств в корреспонденции с кредитом счета учета амортизации основных средств. Возврат объектов основных средств после окончания срока аренды отражается в бухгалтерском учете: • арендодателем – путем списания со счета учета арендованных основных средств на счет учета основных средств; • арендатором – посредством списания с забалансового счета. В настоящее время в агропромышленном секторе основные средства чаще приобретают по договору лизинга. Нередко предметом договора лизинга между лизинговой компанией и сельскохозяйственным предприятием являются машиностроительная продукция и племенной скот. Как правило, по условиям договора лизинга лизинговое имущество учитывается на балансе сельскохозяйственного предприятия. Стоимость машиностроительной продукции и продуктивного скота основного стада, поступивших на сельскохозяйственное предприятие через лизинговые компании, на основании счета–фактуры и акта приема основных средств относят на счет учета капитальных вложений: Дт 08 «Вложения во внеоборотные активы», сусчет 9 «Приобретение основных средств по лизингу» Кт 76 «Расчеты с разными дебиторами и кредиторами»; одновременно: Дт 19 «Налог на добавленную стоимость по приобретенным ценностям» Кт 76 «Расчет с разными дебиторами и кредиторами». Если сельскохозяйственное предприятие на условиях лизинга приобретает молодняк племенного скота, требующий определенных затрат на доращивание, до перевода в основное стадо, то на стоимость такого молодняка (без НДС) дебетуют счет 11 «Животные на выращивании и откорме» и кредитуют счет 76 «Расчеты с разными дебиторами и кредиторами». Оприходование основных средств, полученных по договору лизинга, отражается проводкой: Дт 01 «Основные средства», субсчет «Арендованное имущество» Кт 08 «Вложения во внеоборотные активы». Амортизационные отчисления по основным средствам сельскохозяйственные предприятия начисляют исходя из первоначальной стоимости объектов, учтенной на счете 01 «Основные средства», субсчет «Арендованное имущество», и сроков аренды. Типовая корреспонденция счетов по учету основных средств         Ключевые словаАмортизационная группа. Аренда. Восстановительная стоимость. Инвентарная карточка. Инвентарный объект. Консервация. Лизинг. Лизинговое имущество. Основные средства. Остаточная стоимость. Первоначальная стоимость. Переоценка основных средств. Срок полезного использования. Контрольные вопросы и задания1. С какой целью ведется бухгалтерский учет основных средств? 2. В чем заключается особенность имущества, выступающего в качестве основных средств? 3. Назовите способы поступления в организацию основных средств. 4. В какой оценке принимаются к учету основные средства? 5. К каким финансовым последствиям приводит использование разных способов начисления амортизации? 6. Какие расходы включаются в первоначальную стоимость объекта основных средств? 7. Назовите первичные документы по поступлению и выбытию основных средств. 8. Какие виды ремонта основных средств вы знаете? 9. Когда проводится инвентаризация основных средств и как оформляются ее результаты? 10. В каких случаях может изменяться стоимость основных средств? 11. Чем аренда отличается от лизинга? 12. Зачем нужна переоценка основных средств? 13. Как сказывается на финансовых результатах организации установленный в учетной политике стоимостный лимит основных средств? Тесты1. Фактическими затратами на приобретение оборудования, предназначенного для выпуска продукции, признают: а) суммы, уплаченные поставщику, включая НДС; б) заработную плату работников отдела материально–технического снабжения; в) расходы на доставку оборудования. 2. Классификация приобретения комплекта какого–либо имущества, например набора инструментов, как единого объекта основных средств: а) не допускается; б) допускается только в случае, если все предметы комплекта имеют одинаковый срок полезного использования; в) допускается с указанием перечня предметов, входящих в комплект, в инвентарной карточке учета основных средств. 3. Стоимость объекта основных средств, приобретенного за иностранную валюту, определяется путем пересчета его стоимости в иностранной валюте по официальному курсу Банка России на дату: а) оплаты стоимости поставщику; б) пересечения границы Российской Федерации; в) перехода права собственности к покупателю; г) ввода в эксплуатацию. 4. При безвозмездной передаче основных средств их стоимость облагается НДС: а) в любом случае; б) кроме случаев, перечисленных в гл. 25 НК РФ; в) кроме случаев, перечисленных в ст. 39 и 149 НК РФ. 5. Определение непригодности объектов основных средств к дальнейшей эксплуатации является функцией: а) главного бухгалтера; б) главного инженера; в) главного механика; г) специально созданной комиссии. 6. Учет арендованных основных средств на счете 001 «Арендованные основные средства» должен быть организован по стоимости: а) первоначальной, определенной собственником; б) первоначальной или восстановительной, определенной собственником; в) указанной в договоре аренды. 7. Организация имеет право переоценивать основные средства один раз в год: а) на 1 января отчетного года; б) на любую дату; в) на 31 декабря отчетного года. 8. Амортизация по основным средствам для целей бухгалтерского учета начисляется по нормам, утвержденным: а) специально созданной в организации комиссией; б) Постановлением Совета Министров СССР от 22 октября 1990 г. № 1072; в) главой 25 НК РФ. 9. Амортизация основных средств, сданных в аренду, отражается по кредиту счета 02 «Амортизация основных средств» и дебету счета: а) учета затрат по основным видам деятельности; б) операционных расходов; в) прочих расходов. 10. Если учетной политикой организации предусмотрено создание ремонтного фонда, то ежемесячные отчисления в этот фонд отражаются по дебету счетов учета затрат и кредиту счета: а) 82 «Резервный капитал»; б) 96 «Резервы предстоящих расходов»; в) 97 «Расходы будущих периодов». 11. По каким объектам основных средств амортизация не начисляется: а) находящимся в цехе; б) находящимся на текущем ремонте в течение двух недель; в) находящимся на консервации более трех месяцев по решению руководителя организации. 12. Какую бухгалтерскую проводку аудитор признает правильной при отражении сумм, уплаченных подотчетным лицом при приобретении основных средств в организации розничной торговли: а) Дт 01 Кт 71; б) Дт 08 Кт 71; в) Дт 08 Кт 71 и одновременно Дт 19 Кт 71. |

|

||

|

Главная | В избранное | Наш E-MAIL | Добавить материал | Нашёл ошибку | Вверх |

||||

|

|

||||